(原标题:【行业深度】洞察2024:中国铝电解电容器行业竞争格局及市场份额(附市场集中度、企业竞争力评价等))

行业主要上市公司:艾华集团(603989);江海股份(002484);绿宝石(831804)等

本文核心数据:铝电解电容器行业竞争梯队;铝电解电容器行业企业布局等

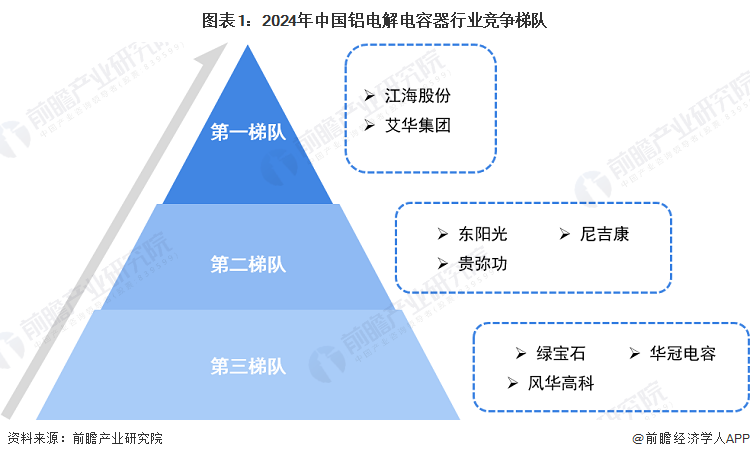

中国铝电解电容器行业竞争梯队

目前,在我国铝电解电容器市场中,艾华集团和江海股份业务规模较大,位居行业第一梯队;第二梯队主要有东阳光、尼吉康、贵弥功等一众厂商;绿宝石、风华高科、华冠电容等厂商主要位于第三梯队。

从代表性企业分布来看,铝电解电容器产业代表性企业主要分布广东、江苏、上海、湖南等省市。此外,浙江、北京、湖北等地亦有代表性上市公司。

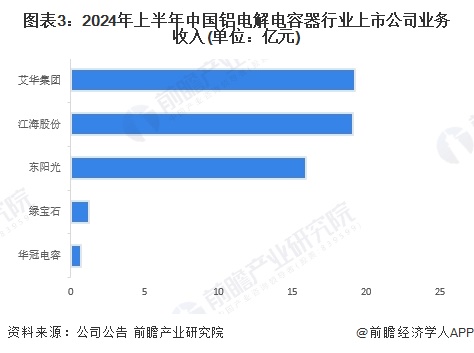

中国铝电解电容器企业竞争格局

根据各公司公报,按铝电解电容器相关业务收入来看,2024年上半年,艾华集团以19.25亿元的业务收入位列第一,江海股份业务收入为19.1亿元,位列第二,东阳光业务收入为15.89亿元,位列第三。

被动元件中日系厂商占据主导地位,其中铝电解电容器领域以贵弥功(NipponChemi-Con)为首,在技术、产业链整合方面均具有优势。我国大陆地区厂商借助政策支持和全球产能结构转移也快速发展。我国铝电解电容器行业虽起步较晚,但近年来快速发展,已陆续涌现出江海股份、艾华集团、华威电子等优质铝电解电容器厂商。

根据2023年行业内代表性上市公司的销售情况来看,江海股份占据国内铝电解电容器行业市场份额约7.6%,艾华集团约为6.8%,绿宝石约0.6%。

注:1)市场份额=企业2023年铝电解电容器内销收入/市场规模;2)上述日本贵弥功和尼吉康两家公司销售额按人民币兑日元汇率为21:1进行换算;3)尼吉康市场份额系按其年报数据进行估算。

中国铝电解电容器行业集中度

行业集中度方面,根据代表性厂商的市场份额来看,2023年中国铝电解电容器行业集中度CR3约20.8%,CR5约为26.1%。综合产量数据来看,中国铝电解电容器行业市场集中度较低。

中国铝电解电容器行业企业布局及竞争力评价

结合代表企业铝电解电容器业务发展概况,及企业业务收入、区域布局等指标对其竞争力进行评价如下:

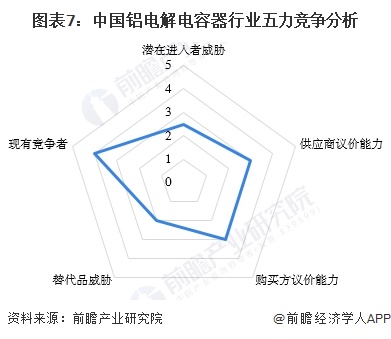

中国铝电解电容器行业竞争状态总结

从上游供应商的议价能力来看,铝电解电容器原材料主要涉及阳极铝箔、电解纸、阴极铝箔、电解纸和电解液等。我国铝电解电容器行业的上游议价能力较强;从下游消费者的议价能力来看,我国铝电解电容器产品是以中低端产品为主,该类产品多应用于消费电子类产品,下游整体的议价能力一般;新进入者威胁来看,作为电子元器件细分行业之一,铝电解电容器行业的进入壁垒较高,且行业中有实力强劲的龙头企业,对于新进入者来说抢占市场的难度较大,因此来自新进入者的威胁较小;从替代品威胁来看,与薄膜电容器、钽电容器等其他电容器相比,铝电解电容器具有容量大、耐电压高、性价比高的优点,因此替代品威胁较小;我国铝电解电容器产品的生产,以应用于消费电子等领域的中、低端产品为主,技术水平相对较低,企业的竞争较为激烈,但涉足于高端产品领域的企业仅有少数几家,且各企业间的技术侧重点存在一定的差异,竞争状况不及低端产品激烈。

根据以上分析,对各方面的竞争情况进行量化,5代表最大,0代表最小,目前我国铝电解电容器行业竞争状态总结如下:

更多本行业研究分析详见前瞻产业研究院《中国铝电解电容器行业市场前瞻与投资战略规划分析报告》