(原标题:在纳斯达克上市第三个交易日,文远知行跌破IPO发行价)

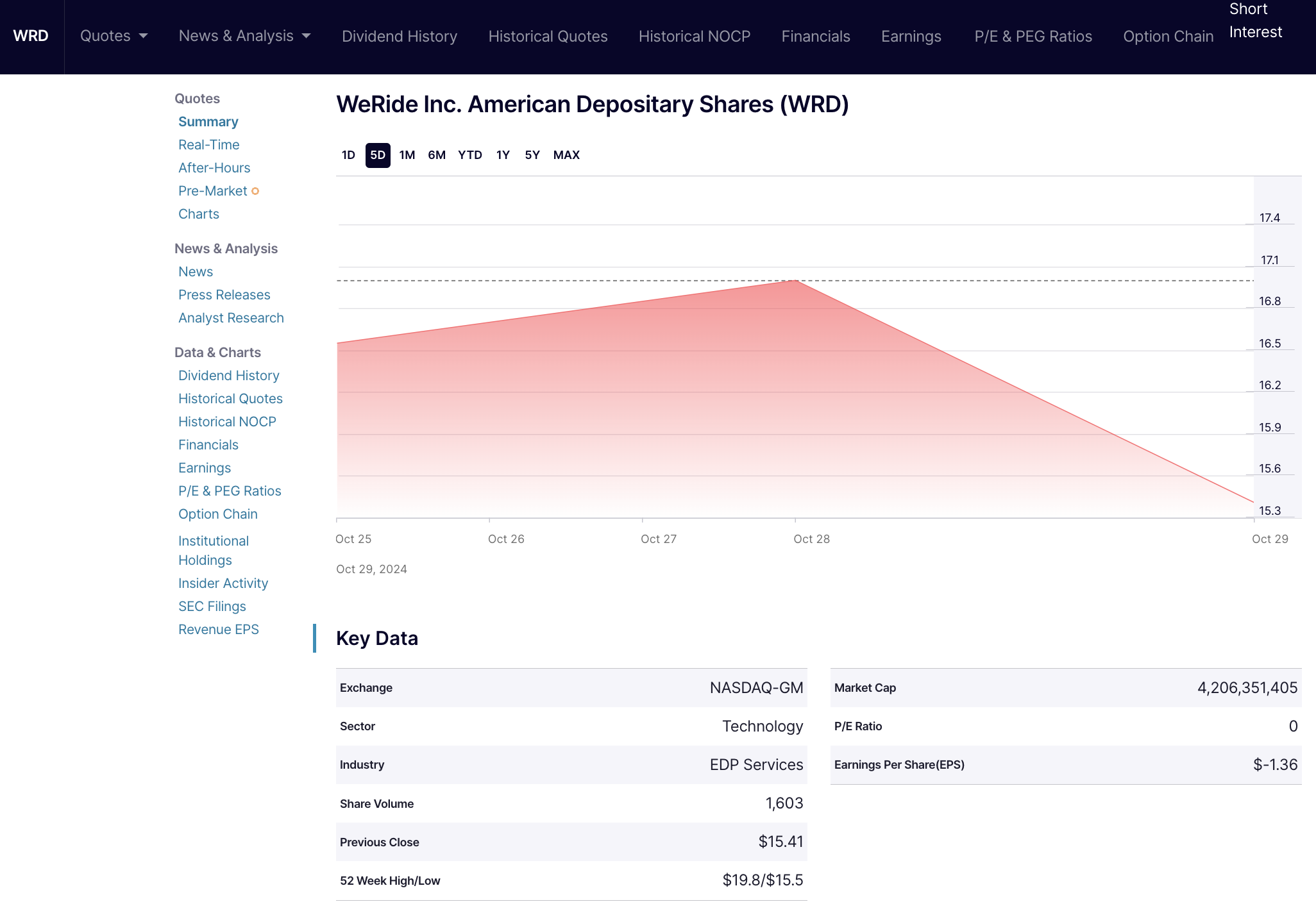

美东时间10月29日,新晋纳斯达克上市公司文远知行(NASDAQ:WRD)进入第三个交易日。开盘后,文远知行的股价高开低走,盘中一度跌至15.05美元/股,较前一个交易日的跌幅为11.47%,跌破IPO发行价。

截至10月29日收盘,文远知行的股价报收15.41美元/股,跌幅为9.35%,振幅为13.53%。特别说明的是,文远知行于10月25日在纳斯达克上市,发行价为15.50美元/股。不难发现,文远知行的股价已经低于IPO发行价(即“破发”)。

事实上,文远知行的股价还曾在上市首日一度涨至19.80美元/股,但未能维持这一水平,第一个交易日报收16.55美元/股,10月28日(第二个交易日)的最高价为18.98美元/股,而第三个交易日则由涨转跌,盘中最高17.35美元/股,最低15.05美元/股。

据贝多财经了解,按15.41美元/股(10月29日收盘价)计,文远知行的股价较IPO发行价累计下跌0.58%,较历史最高值(19.80美元/股)则下跌22.17%。与之对应的是,该公司的市值略有缩水。

据纳斯达克官网披露,WeRide Inc. American Depositary Shares (WRD)(即“文远知行”)最近52周高点/低点分别为19.8美元/15.5美元。按15.41美元计算,文远知行的市值(Market Cap)约42.06亿美元,每股收益(EPS)为-1.36美元。

反推可知,文远知行的总股本约为2.7296亿股。那么按照IPO发行价(16.5美元/股)计算,文远知行的市值约为45亿元。而多个股票平台均显示,文远知行的总股本为2.74亿股,IPO市值约为45.21亿美元,并非文远知行公司所坚持认为的那样。

那么文远知行为什么这么坚持呢?原因在于,该公司此前宣传内容显示其2022年D轮融资的估值约为44亿美元,2023年D轮融资对应的估值约为51亿美元。就这个层面而言,该公司的市值(估值)存在一定的缩水。

文远知行坚持认为,股票交易平台计算市值时仅计算发行在外总股本,而排除未行权的ESOP员工持股计划。那么问题来了,纳斯达克官网显示的Market Cap(注:市值)能否代表是文远知行的市值呢?这里要打一个问号。

至于为什么打问号,文远知行给出了自己的答案,即未包含“未行权的ESOP员工持股计划”。换句话说,无论是纳斯达克官网,还是股票交易平台显示的内容,均和文远知行认为的“总市值”并非一个维度的概念。

换句话说,要想计算文远知行的总市值,必须严格按照该公司自己给出的独特口径,即需要包含未行权的ESOP员工持股计划。这也意味着,任何人想要得到文远知行准确的市值计算公式,必须向其了解总股本(包含行权的ESOP员工持股计划)数量。

经向文远知行PR了解,其提供的数据是:“全稀释10.53亿股,则未来全流通预计约3.5亿份ADS。”同时,文远知行PR人士指出,公司上市之前每轮融资后的投后估值一般都会【包含ESOP员工持股】,文远知行亦如此。

文远知行方面强调,该公司在2022年D轮融资后的估值为44亿美元、D+轮投后估值51亿美元,其中均包含了员工持股部分。该公司认为,要与两年前文远知行【包含ESOP员工持股的】估值做比较,应该采用统一的数据口径。

同时,文远知行方面认为,全稀释口径估值(当日约58亿美元)是【包含ESOP员工持股】后的,数据本身也没问题。该PR人士称,“对于上市公司,财经媒体更多会用市场流通股本计算的估值,这也是很多和我们交流密切、长期友好的财经媒体所采用的口径”。

但如同贝多财经在此前文章中所言,从搜索引擎以“全稀释口径”作为关键词进行搜索,得到的结果均与文远知行有关,而未出现在其他A股、港股、美股上市公司的关键词中。目前,也并未看到其他公司提出这一说法。

如果按照文远知行的说法,其他所有点出公司IPO市值与此前估值存在差异的内容均不准确。