(原标题:汉嘉设计创造“完美”并购方案避开监管审核!并购标的价格疑虚增)

2024年9月10日,汉嘉设计集团股份有限公司(以下简称“公司”,股票代码300746.SZ)发布公告称,拟以支付5.81亿元现金方式,收购苏州市伏泰信息科技股份有限公司(以下简称“伏泰科技”)51%的股权,同时公司控股股东浙江城建集团股份有限公司(以下简称“城建集团”)拟将所持29.99%股份以7.16亿元转让给苏州泰联智信投资管理合伙企业(以下简称“泰联智信”),城建集团持有公司股份比例降至21.60%。收购完成后,公司实际控制人将由岑政平、欧薇舟夫妇变更为沈刚、程倬,公司主营业务将由工程设计变更为软件领域。

上述实际控制人变更叠加主营业务变更,仅需股东大会通过而无需监管机构审核,因其精妙设计,没有触发借壳,甚至都不涉及重大资产重组,完美避开交易所、证监会审核,以期实现公司大股东城建集团精准变现的意图。

这场并购与腾挪有何精妙之处?在本文中,估值之家将通过抽茧剥丝,还原这场交易背后鲜为人知的故事。

一、通过对收购股权的定量化交易规避重大资产重组的监管

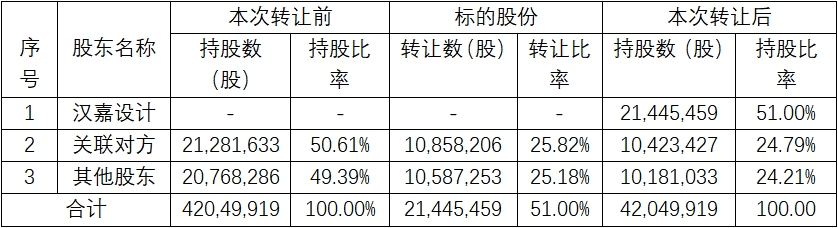

1.股权比率的定量化精准设计

上表是公司收购完成前后,伏泰科技的股权比率及各方持股数,其中关联对方是指沈刚、程倬、何尉君,其中沈刚、程倬为泰联智信的执行事务合伙人,何尉君为沈刚配偶,因此沈刚、程倬、何尉君三人均构成公司关联方。

从上表可以看出,公司收购的51%伏泰科技股份中,关联对方出售股权为25.82%,还剩24.79%;其他股东出售股份为25.18%,还剩24.21%。几乎均是一半出售,还剩一半,十分均衡。股东的“小心思”显而易见:先套现一半,落地为安。保留一半,以观后效。如果后继整合的好,或股市好转,股价扶摇直上,再增发或转股,高价再套现另外一半。

单位:万元

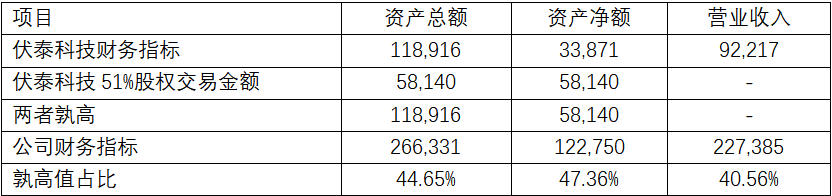

上表资产总额、资产净额指标,公司采用2023年12月31日数据,伏泰科技采用2024年7月31日数据。

上表是通过孰高值比较,公司收购伏泰科技资产总额(2023年12月31日)、资产净额(2023年12月31日)及营业收入(2023年度)占比分别为44.65%、47.36%和40.56%。

我们来对比一下证监会颁布的《上市公司重大资产重组管理办法》第十二条的相关规定即上市公司及其控股或者控制的公司购买、出售资产,达到下列标准之一的,即构成重大资产重组:

1)购买、出售的资产总额占上市公司最近一个会计年度经审计的合并财务会计报告期末资产总额的比例达到百分之五十以上;

2)购买、出售的资产净额占上市公司最近一个会计年度经审计的合并财务会计报告期末净资产额的比例达到百分之五十以上,且超过五千万元人民币;

3)购买、出售的资产在最近一个会计年度所产生的营业收入占上市公司同期经审计的合并财务会计报告营业收入的比例达到百分之五十以上,且超过五千万元人民币。

经对比可以发现,公司收购51%的伏泰科技股权,表面上看似仅仅是为了合并报表加大杠杆,实则是精心设计,在并购标的占上市公司资产总额、净资产额及收入方面均低于规定的50%,实质上是完美地避开了证监会及交易所对上市公司的重大资产重组审核,实现伏泰科技软件业务“曲线救国”快速上市的目的。

以资产净额为例,倒算回来达到上市公司最近一个会计年度经审计的合并财务会计报告期末净资产额百分之五十时对应收购的伏泰科技股权比率为53.84%,与51%仅仅相差2.84个百分点,也就是说假设当初公司股东会决议收购伏泰科技53.84%的股权,就需要经过监管机构的审核。

2.收益法虚假评估导致交易价格涉嫌虚增5.63亿元、虚增比率高达49.38%

公司收购伏泰科技51%的股权,付出58140万元的对价,即伏泰科技整体估值为11.4亿元,是由杭州禄诚资产评估有限公司(以下简称“杭州禄诚”)以收益法评估得出的结论,评估价值与合并财务报表中归属于母公司的净资产相比增加80,129.09万元,增值率为236.57%;与母公司财务报表中净资产相比增加67,172.27万元,增值率为143.45%。

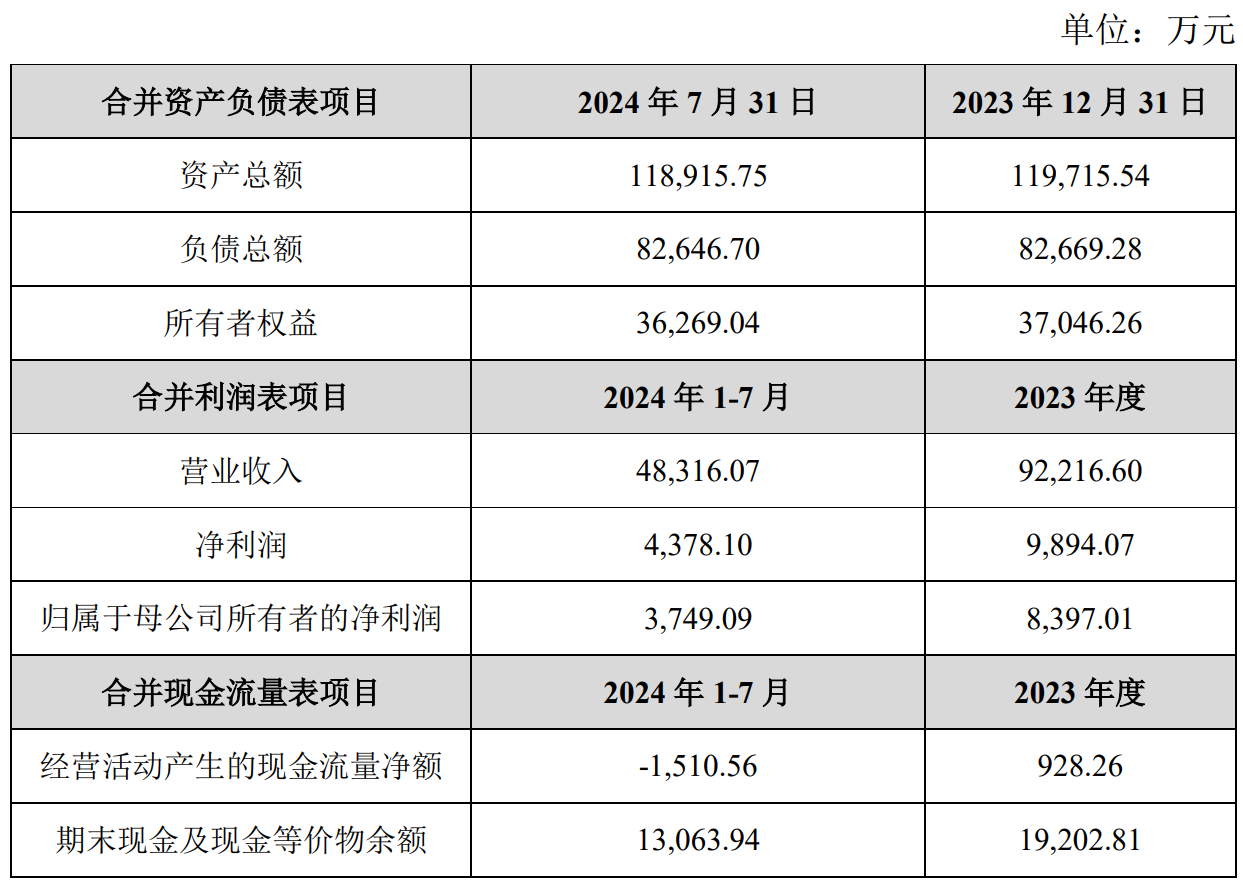

下表分别为杭州禄诚收益法评估列示的伏泰科技未来五年一期的损益表及中喜会计师事务所(以下简称“中喜”)出具的伏泰科技2023年度及2024年1-7月份的审计报告所列示的资产负债损益及现金流量明细。

伏泰科技2023年实现收入92216.60万元,净利润9894.07万元;2024年1-7月实现收入48316.07万元,折合2024年全年实现收入82827.55万元;2024年1-7月实现净利润为4378.10万元,折合2024年全年实现净利润7505.31万元,收入和净利润同比分别减少10.18%和24.14%。但杭州禄诚预测的伏泰科技2024年8-12月实现收入5.4亿元,净利润7098.02万元,加上2024年1-7月的收入和净利润分别为全年实现收入102316.07万元、净利润11476.12万元,同比分别增加23.52%和52.91%,这与根据2024年1-7月份实际发生并经过审计数据折合全年数据相比分别增加19488.52万元和3970.81万元,同比增减更是迥异。

伏泰科技2023年经审计的净利润率为10.73%,2024年1-7月为9.06%,相比2023年度下降1.66个百分点,而预测的2024年8-12月份净利润率为13.14%,相比1-7月份飙增4.08个百分点,增长率为45%。同一个年度的经营,1-7月份净利润率低迷,而到了预测的8-12月份就突然暴涨,给人造成反转的感觉,显而易见该预测已经脱离实际,通过营造虚假繁荣进而让上市公司买单的目的昭然若揭。

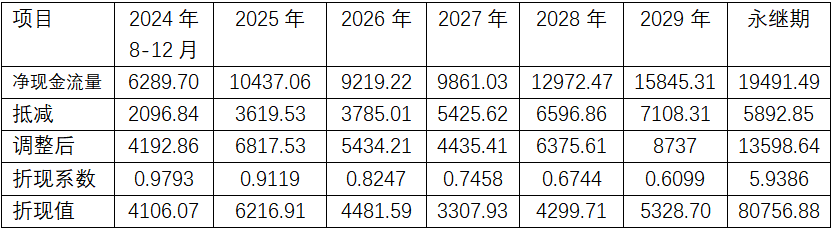

估值之家按照伏泰科技2023年度和2024年1-7月平均的净利润率9.9%,测算2024年8-12月至永继期各期预期净利润分别虚增计算了1752.02万元、3619.53万元、3785.01万元、5425.62万元、6596.86万元、7108.31万元和5892.85万元。

预测的2024年8-12月自由现金流量为6289.70万元,但2024年1-7月实际的经营活动产生的现金流量净额为-1510.56万元,2023年全年为928.26万元,均与预测的数据差距悬殊,即实际的经营活动产生的现金流量净额为负值或极低的正值,但预测的数据却显示为极大的正值,这与现实不符,存在夸大的成分,说明伏泰科技为了将股权卖个好价钱,从而虚增了预取收入及利润。

预测的2024年8-12月份营业利润为7098.02万元,但所得税为零;预测的2025年营业利润金额为14335.33万元,但预测的所得税仅为45.58万元,所得税率为0.32%;预测的2026年营业利润金额为16261.69万元,预测的所得税为1123.36万元,所得税率为6.91%;由此计算,2027年至2029年所得税率分别为7.61%、8.14%、8.32%,永继期所得税率为13.87%。

宝信软件2024年上半年为11.15%;数字政通2024年上半年为5.65%;中科软2024年上半年所得税率为2.55%;从而计算出同行业上市软件企业2024年上半年为平均的所得税率为6.45%,比伏泰科技预测的2024年8-12月的所得税率高出6.45个百分点,比预测的2025年度多出6.13个百分点。

如果据此计算并叠加上述净利润率的分析测算,伏泰科技2024年8-12月份多预测自由现金流量2096.84万元。

单位:万元

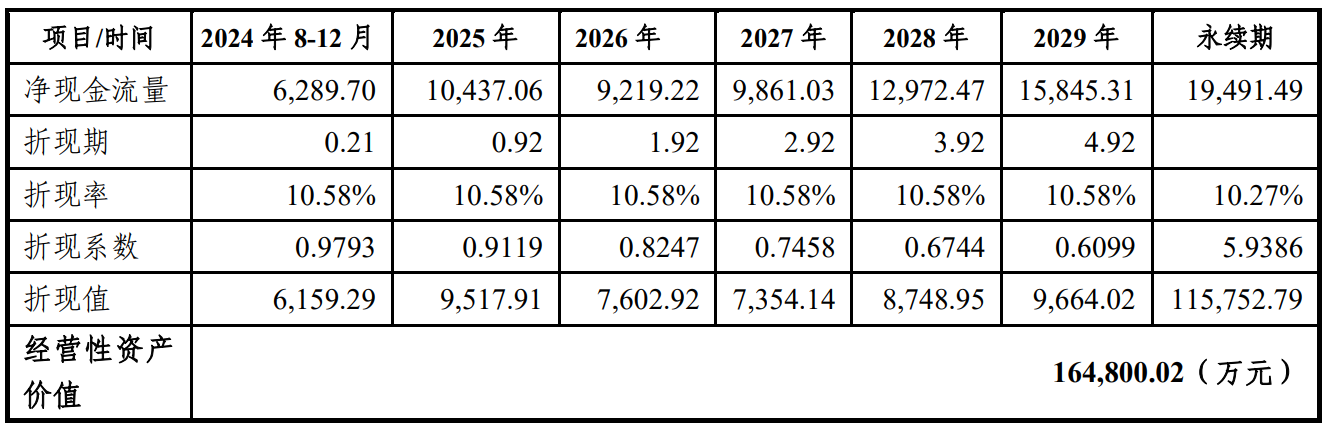

上表是杭州禄诚按收益法评估列示的伏泰科技未来五年一期加永继期经营性资产价值测算表。下表为经过估值之家分析测算后的经营资产折现值表:

单位:万元

以上调整后的折现值合计为108497.80万元,调整前为164800.02万元,合计调减56302.23万元,按51%计算,虚增价值28714.14万元,也就是说伏泰科技通过虚增自由现金流量虚增并购价值49.38%。

3.审计机构存在明知上市公司重大财务造假而主动配合的历史记录

据2024年1月4日中国证券监督管理委员会北京监管局市场禁入决定书(朱耀军、刘文军)揭示,签字人中喜注册会计师朱耀军、刘文军在明知北京文化子公司2018年度虚增收入35,849.06万元的情况下,依然签发标准无保留审计报告,给予中喜责令改正,没收业务收入660,377.34元,并处以1,981,132.02元的(三倍顶格)罚款;对朱耀军、刘文军给予警告,并分别处以10万元的罚款。

随后深交所纪律处分委员会对朱耀军、刘文军给予三十六个月不受理其出具的证券业务和证券服务业务相关文件的处分;在2024年8月9日至2027年8月8日期间,不受理朱耀军、刘文军出具的证券业务和证券服务业务相关文件;对中喜、朱耀军、刘文军均给予公开谴责的处分。

伏泰科技2023年度以及2024年1-7月是由中喜审计,并在此基础上提供给杭州禄诚做收益法评估的,这样的审计报告和评估报告,是否可信或可信度如何,投资者需要抱有怀疑态度并打一个问号的。没有独立的中介精神,依客户的要求而出具报告,是各路中介机构的死结,最终买单的恐怕还将是中小投资者。尤其对于伏泰科技这种还没上市但奔着上市目的去的、游走于监管机构审核之外的并购标的,投资者更应保持警惕。

二、完美绕开监管的并购重组方案背后的券商股东魅影

东吴证券和中山证券是伏泰科技股东,转让前东吴证券持有伏泰科技2.7555%,转让给公司1.2844%的股权,转让价为14,642,489.28元,还剩余1.4711%的股权。估值之家没有查到转让前中山证券持有伏泰科技股权比率,公告上仅显示中山证券转让0.1945%的股权、转让价为2,217,755.52元,按照东吴证券转让比率46.61%计算,中山证券转让前预计持有伏泰科技0.4173%的股权,转让后仍持有伏泰科技0.2228%的股权。

在这场并购中,谁能如此精准地设计出上述完美方案?恐怕这两个券商股东“功不可没”。对于券商股东而言,这套完美绕开监管的并购重组方案,一方面自身可以高价兑现46.61%的股份,另一方面还保留53.39%的股份以待后继操作,仍然可以选择通过上市公司高价增发回购的方式退出,另一方面可以选择换股的方式,摇身一变成为上市公司股东,由于持股未超5%,所以可以择机高价悄然卖出而无需公告。

三、大股东的“击鼓传花”游戏

如前所述,公司大股东城建集团将所持公司29.99%股份以7.16亿元转让给泰联智信,转让后城建集团持有公司股份比例降至21.60%。也就是说转让后第一大股东为泰联智信,持有公司29.99%股份,第二大股东城建集团,持有公司21.60%的股份,二者仅仅相差8.39个百分点。同时公司要支出5.81亿元,从泰联智信各关联方中购买其所持有的伏泰科技51%股份,并购重组完成后,泰联智信各关联方仍持有伏泰科技24.79%的股份,二者相差26.31个百分点。

上述交易完成后,公司新的大股东泰联智信和原大股东城建集团之间将形成你中有我、我中有你的关系,就像将两个泥人打碎,掺和掺和,又捏了两个泥人,彼此不分你我。

从以上交易中可以看出,公司股东之间的转让与公司中小股东其实关系不大,其实质是公司大股东即城建集团的套现行为,但公司却实实在在拿出5.81亿元去购买伏泰科技51%的股权,截止2024年6月30日,公司货币资金余额1.6亿元,资金缺口高达4.21亿元,这么大的资金缺口从何而来?毫无疑问,只能是增发。即定向增发或者二级市场配套资金增发,如果是配股或公开增发、那么就需要广大中小投资者来自掏腰包,如果是定向增发、收购如此“虚胖”的资产则将对中小股东利益形成侵害。

投资者需要警惕的是,公司新老股东为何要设计如此精妙的重组行为来躲避监管层的审核?事出反常必有妖,他们的意图无非是自己独自组局,撇开监管机构审查,背后极有可能隐藏不可告人的灰色交易。

估值之家通过拆解这场并购案新老股东的反常行为,意在抛砖迎玉,一方面提醒投资者密切关注公司公布的重组数据,另一方面呼吁监管机构介入此次重大并购重组,对于中介机构中喜、杭州禄诚在这次出具相关审计及评估报告中数据的真实性问题需要重点核查,以澄清市场对汉嘉设计本次重大重组的疑问。