(原标题:唱响A股好公司系列春秋航空:低成本模式下的“航空界拼多多”)

编者按:为响应中央经济工作会议关于“唱响中国经济光明论”的号召,估值之家精心策划推出“唱响A股好公司系列”文章,本文系本系列中的第二十三篇。

中国作为全球最大的制造国和重要的消费国,改革开放以来飞速的经济发展孕育了一批又一批“高质量发展”的好公司。A股市场的好公司,呈现出业绩增长稳定、经营性现金流稳定、盈利能力(ROE)强悍且稳定、股东分红回报稳定、管理层锐意进取等优秀特征。

但我们需要提醒的是,本系列文章推出的好公司与股价表现无关,股价表现更与宏观变量、行业预期、市场风险偏好等不确定性因素高度相关,因此本系列文章不构成任何投资建议,股市有风险,投资需谨慎。

随着全球化趋势的加强,跨区域的社会经济活动日益频繁,航空运输业在全球经济发展中的地位日渐突出,2023年全球航空运输业保持复苏态势,摆脱此前多重外界客观不利因素对其持续繁荣造成的阻力,在恢复过程中展现了其强大的韧性,体现了航空运输业中长期对全球经济的重要性。

本次,估值之家给大家带来的是国内最赚钱的廉价航空上市公司——春秋航空。

春秋航空股份有限公司(以下简称“春秋航空”或“公司”)成立于2004年,公司地址位于上海市长宁区空港一路528号二号楼,2015年1月登录上交所主板,股票代码601021。截至2024年一季度末,公司控股股东为上海春秋国际旅行社(集团)有限公司,持股比例51.5%,实际控制人为王煜、王正华父子。王正华、王煜通过控制春秋国旅、春秋包机及春秋国旅的一致行动人春翔投资、春翼投资,合计拥有公司56.64%的股权,王炜先生(王正华先生之子)是王正华先生、王煜先生的一致行动人。

公司作为中国首批民营航空公司之一,定位于低成本航空业务模式,主要从事国内、国际及港澳台航空客货运输业务及与航空运输业务相关的服务。截至2023年末,公司已拥有121架A320系列飞机机队,公司国内在飞航线179条,国内各线城市往返东北亚和东南亚国际在飞航线34条,港澳台航线3条,国际及地区航线将有序恢复。区别于全服务航空公司,公司定位于低成本航空经营模式,凭借价格优势吸引大量由对价格较为敏感的自费旅客以及追求高性价比的商务旅客构成的细分市场客户。

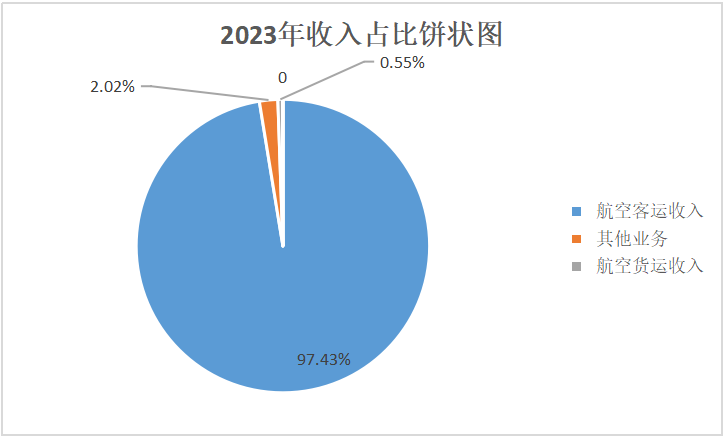

根据春秋航空2023年年报数据:航空客运收入174.77亿元,收入占比97.43%;其他业务3.62亿元,收入占比2.02%;航空货运收入0.99万元,收入占比0.55%。2023年国内收入155.3亿元,收入占比86.58%,国外收入24.07亿元,收入占比13.42%。

一、航空运输业务逐渐复苏,凭借“两单”、“两高”、“两低”运营模式的春秋航空在同行业中盈利能力凸显

2023年全年,国内生产总值同比增长5.2%,增速明显快于2022年全年3%的经济增速,也快于过去三年年均4.5%的增速,经济增长的“三驾马车”,最终消费支出、资本形成总额、货物和服务净出口分别拉动经济增长4.3、1.5、-0.6个百分点,消费成为2023年带动经济恢复的重要力量,其中,消费亮点不断涌现,文娱旅游等一些消费热点也在不断升温,最终消费支出对经济增长贡献率超过80%。

2023年,随着更多国家尤其是亚太地区主要经济体取消了旅行限制,大众极其强烈的旅行意愿得以释放,预计未来国际航空运输业将逐步恢复至正常的发展路径,进一步实现自由化,各国政府逐渐放松航空管制,通过双边和多边谈判,达成“天空开放”协议。随着全球经济复苏与发展,包括中国、印度、东南亚国家、拉美地区国家在内的新兴市场航空出行需求将保持较快增长,成为世界范围内航空运输量增长的主要驱动因素之一。

根据2024年全国民航工作会议报告,2023年,全行业共完成运输总周转量1,188.3亿吨公里、旅客运输量6.2亿人次、货邮运输量735.4万吨,已恢复至2019年同期的91.9%、93.9%、97.6%。全行业飞机日利用率8.1小时,同比提高3.8小时。

春秋航空2023年完成运输总周转量384,975.5万吨公里、旅客周转量4,243,177.1万人公里、运输旅客2,413.3万人次、客座率为89.4%,分别较2022年上升81.6%、87.3%、77.4%和14.7个百分点,前三项恢复至2019年同期的106.9%、106.9%和107.8%,客座率较2019年下降1.4个百分点。

2023年末春秋航空运营121 架空客A320系列机型客机,2023年市占率为3.89%。其中A320ceo 机型78 架,A320neo机型34 架,A321neo机型9 架,在121 架飞机中,自购机队数量73 架,经营租赁机队48 架。

春秋航空的主营业务突出,主要是航空客运业务。公司的盈利能力在国内航空公司中属于领先地位,2019年销售净利率为12.42%,高于吉祥航空和三大航平均水平5%以上。2020-2022疫情三年公司的亏损显著低于传统全服务航空公司,2023年随着航空业务逐渐恢复,公司的盈利能力迅速提升,销售净利率达到18.98%,高于吉祥航空和三大航10%以上,盈利优势显著。

春秋航空一直被消费者笑称为“航空界的拼多多”,但现在看着三大航仍未扭亏的财务数据,我们不得不对春秋航空这样一家将“降本”刻在骨子里的公司肃然起敬。如果以净利润评判一家公司的成功,那么春秋航空无疑是成功的,它的成功主要取决于“两单”、“两高”、“两低”的运营模式,说到底还是低价、低成本经营模式,提高销量、降低成本。其中,“两单”指单一机型(全为空客A320系列)与单一舱位(只设经济舱);“两高”指高客座率(2023年为89.39%)与高飞机日利用率(2023年上半年公司机队日利用率8.11 小时,高于行业均值0.41小时);“两低”指低销售费用(2023年销售费用占比1.32%)低管理费用(2023年管理费用占比1.29%)。

二、盈利能力优秀且很有韧性;受市场环境影响,成长浮浮沉沉;营运能力强;资产负债率高于50%亦属于行业最低;现金股利支付率偏低

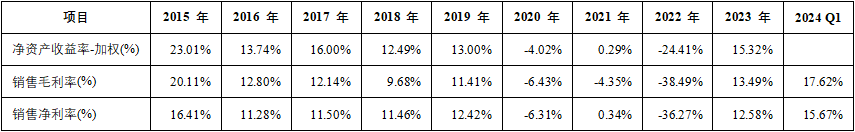

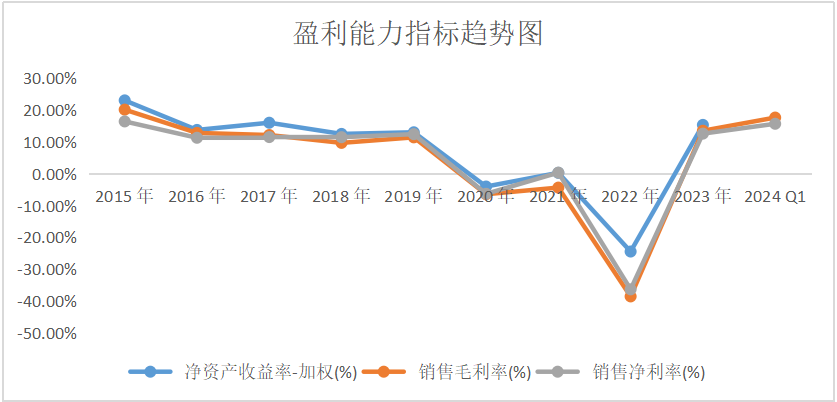

盈利能力方面:从2015年到2023年,春秋航空的ROE(加权)在-24.41%~23.01%间,近三年的ROE分别为0.29%、-24.41%和15.32%。从2015年到2024年一季度,春秋航空的销售毛利率在-38.49%~20.11%,近三年一期毛利率分别为-4.35%、-38.49%、13.49%和17.62%。春秋航空的销售净利率在-36.27%~16.41%,近三年一期销售净利率分别为0.34%、-36.27%、12.58%和15.67%。剔除2020-2022的疫情三年,春秋航空的盈利指标在同行业中处于头部水平,各方面表现出较大韧性。

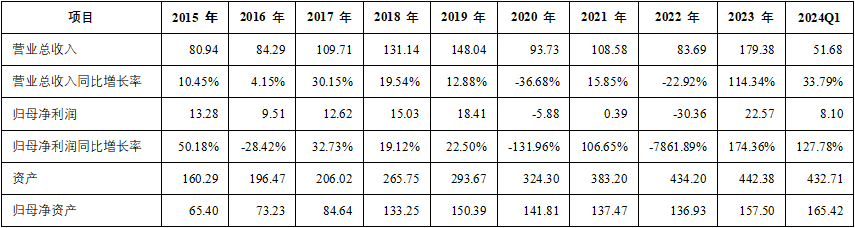

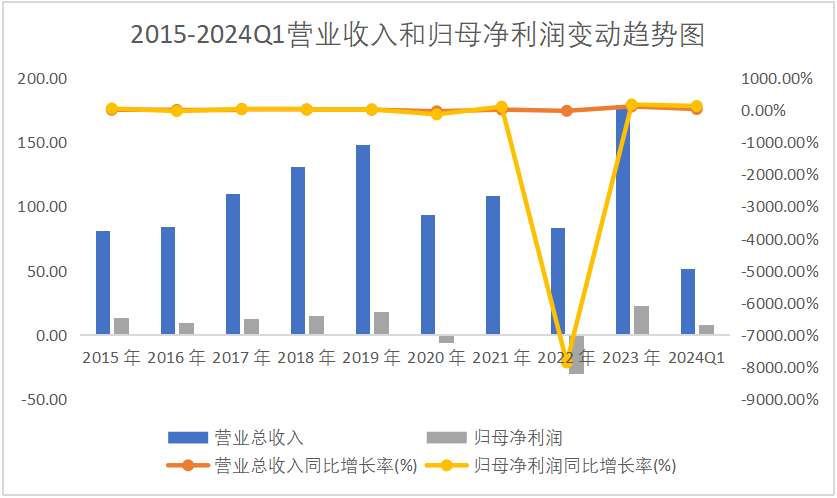

成长性方面:从2015年到2023年,春秋航空的营业收入从80.94亿元增长1.22倍至179.38亿元,CAGR为10%。2023年涨幅最大(+114.34%),2016年涨幅最小(+4.15%),2020年跌幅最大(-36.68%)。归母净利润从13.28亿元增长至22.57亿元,2015-2023年间的CAGR为7%,其中2023年涨幅最大(+174.36%),2018年涨幅最小(+19.12%),2022年跌幅最大(-7,861.89%)。2024年一季度,营业收入和归母净利润分别同比增长33.79%和127.78%。2015年到2024年一季度末,资产总额从160.29亿元增长1.7倍至432.71亿元;归母净资产从65.4亿元增长1.5倍至165.42亿元。

单位:亿元

营运能力方面:从2015年到2024年一季度,春秋航空应收账款周转天数在2.67~4.89天,近三年一期分别为2.67天、4.38天、2.87天和3.05天;应付账款周转天数在14.04~25.49天,近三年一期分别为19.09天、16.37天、16.66天和19.49天;存货周转天数在2.72~6.97天,近三年一期分别为6.85天、6.03天、4.37天和4.49天。近三年一期净营业周期天数在-15~-5.96天。公司近三年的净利润现金含量分别为4,304.44%、-14.45%和296.54%。公司的业务主要是航空客运业务,该业务模式注定其营运指标和经营活动净现流表现较好。

偿债能力:从2015年到2024年一季度,春秋航空的资产负债率在48.78%~68.46%,近三年一期的资产负债率分别为64.13%、68.46%、64.4%和61.77%。公司的资产负债率在国内上市客运航空公司中属于最低水平。流动比率在0.86~1.32,速动比率在0.79~1.22,也处于行业领先。截至2024年一季度末,公司账面货币资金105.56亿元,固定资产和在建工程共计257亿元,短期借款27.13亿元,一年内到期的非流动负债43.8亿元,长期借款128.16亿元,其他非流动负债3.81亿元。

股利支付率:从2015年到2023年,现金股利支付率分别为12.65%、13.48%、13.59%、12.2%、9.96%、0%、0%、0%和30.3%。随着公司2023年盈利情况好转,公司对股东的分红也变得更加慷慨。

三、公司现估值指标处于低估区间,公司业绩和估值均表现出较大韧性

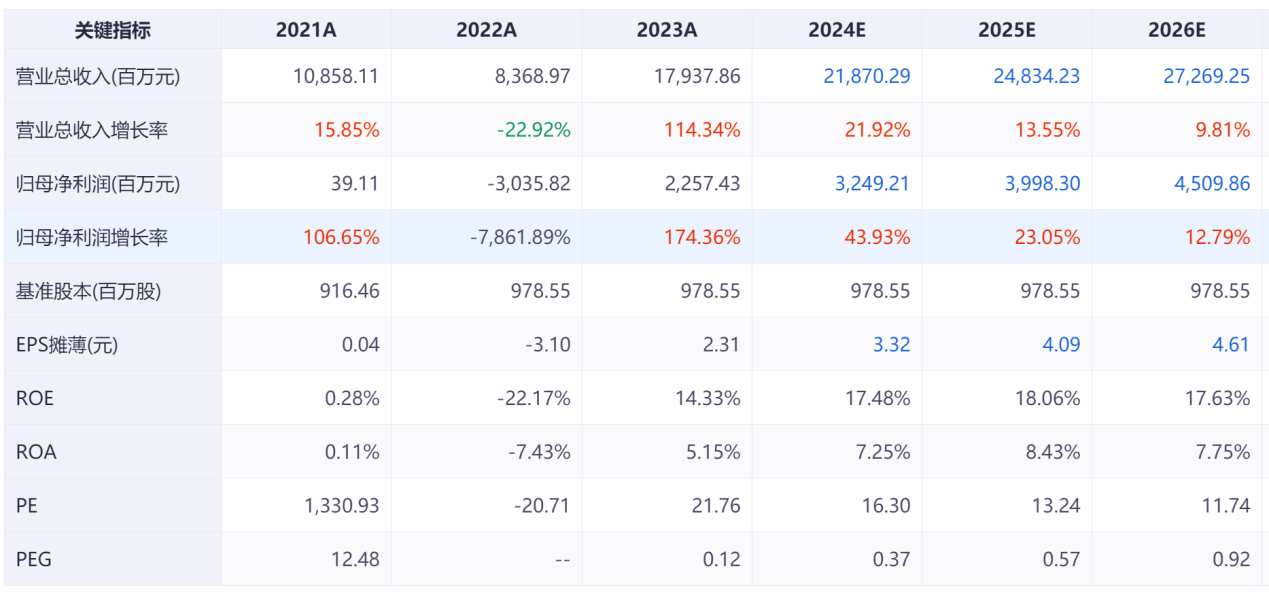

根据机构一致性预测,2024~2026年的营业收入分别为218亿元、248亿元和272亿元,归母净利润分别为32.49亿元、39.98亿元和45.1亿元,PE分别为16.3、13.24、11.71,PEG分别为0.37、0.57和0.92。

结合历史数据,春秋航空PE(TTM)最大值为1411.77,最小值为-1,859.60,PEG(历史)最大值为15.67,最小值为-1.24。截至2024年7月31日收盘,春秋航空总市值为529亿元,PE(TTM)为19.54,分位数为6.41%,PEG(预测)为0.37,分位数为17.55%。春秋航空市值最高时为2022年12月16日,总市值为653亿元,现市值距离最高值降幅达到19%。

截至2024年7月31日,春秋航空2024年的股价上涨7.87%,在遍地股价腰斩的A股市场,交出了优异的答卷。估值之家认为这得益于春秋航空在确保安全的前提下,家族几代人都将“降本“、“节省”落到极致有关,才能够让它在这复杂多变的市场中立于不败之地。