(原标题:【行业深度】洞察2024:中国卫星互联网行业竞争格局及市场份额(附市场集中度、企业布局等))

行业主要上市公司:中国卫星(600118);欧比特(300053);上海沪工(603131);航天电子(600879);航天电器(002025);康拓红外(300455);亚光科技(300123);天奥电子(002935);航天发展(000547);华力创通(300045);星网宇达(002829);海格通信(002465);雷科防务(002413);海能达(002583);七一二(603712);杰赛科技(002544);振芯科技(300101);中国卫通(601698);航天宏图(688066);北斗星通(002151)等

本文核心数据:中国卫星互联网行业主要企业基本信息;中国卫星互联网行业竞争梯队;中国卫星互联网行业星座规划

1、中国卫星互联网行业竞争派系

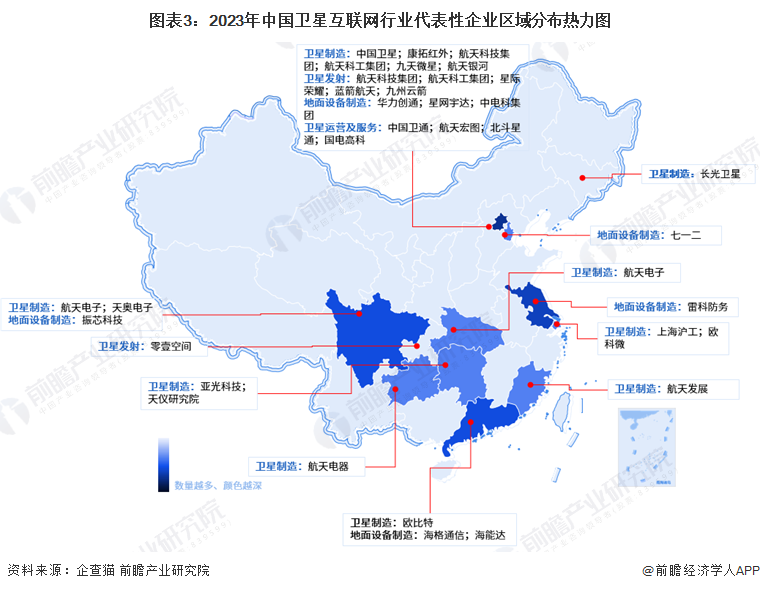

卫星互联网是以卫星为接入手段的互联网宽带服务模式,其本质是卫星通信领域的一个重要衍生应用。目前,我国卫星互联网行业的上市公司分布在各产业链环节。

长期以来,中国卫星市场长期由国企主导。随着卫星开发模式和发射模式的改变,以及国家政策鼓励市场资本进入卫星行业,卫星市场的门槛大幅降低,一些民营企业开始崭露头角。

目前卫星互联网企业分类两种,一种是国有企业,另一类是民营企业。国有企业代表有中国卫星网络通信集团、航天科工、航天科技等;民营企业代表有银河航天、九天卫星、航天宏图等。

2、中国卫星互联网行业市场份额

卫星互联网就是发射数百颗乃至上千颗小型卫星,组成卫星星座,以这些卫星作为“空中基站”,从而达到与地面移动通信类似的效果,实现太空互联网。目前我国已经发布了多个的星座项目,其中国有企业星座项目8个,民营企业星座项目5个。

2021年4月,国资委发布公告宣布组建“中国卫星网络集团有限公司”,同日中国星网在雄安新区揭牌。根据中国星网向ITU提交的星座频谱申请,中国星网计划建设一个包含12992颗卫星的庞大星座系统。从目前已经发布规划的星座计划数量来看,未来中国星网将成为我国卫星互联网行业的“带头人”。

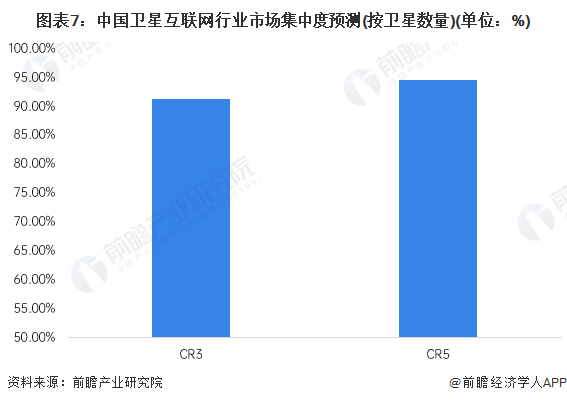

3、中国卫星互联网行业市场集中度

从目前已经发布规划的星座计划数量来看,未来中国卫星互联网行业的市场集中度整体将较高。CR3超过90%,CR5接近95%,市场将由中国星网公司主导。

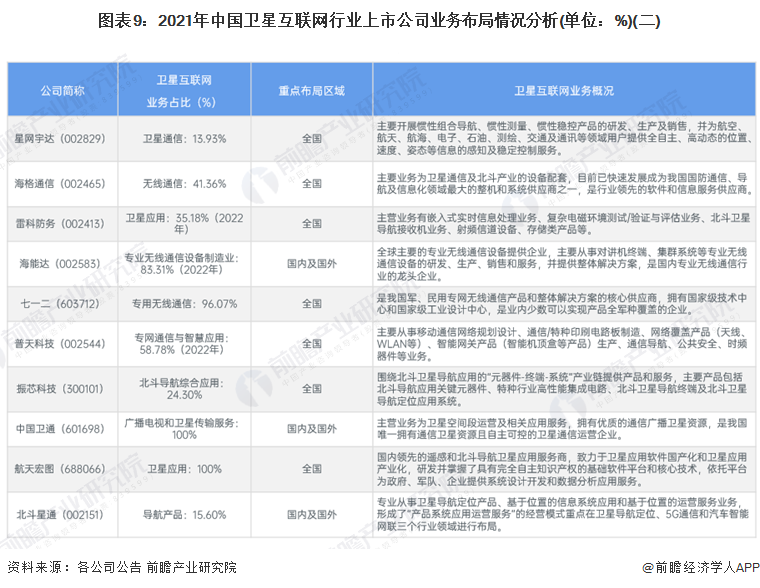

4、中国卫星互联网行业企业布局

从目前我国卫星互联网行业的上市公司业务布局来看,大部分公司暂未将卫星互联网业务单独列出,而是划分在卫星应用、航天产品、卫星通信等业务中。从业务布局区域来看,除了海能达、中国卫通和北斗星通国外业务规模较大外,其他公司业务主要集中在国内。

5、中国卫星互联网行业竞争状态总结

从五力竞争模型角度分析,目前,我国卫星互联网行业竞争者数量较少,但随着通信业巨头的积极布局和新型公司的崛起,行业竞争较为激烈。在新进入者威胁方面,卫星互联网行业因行业准入资质、资金、技术门槛较高,潜在进入者威胁较小。在上游供应商方面,卫星互联网行业上游是技术要求较高的卫星和地面设备核心零部件企业,供应企业数量较少,供应商议价能力较强。在下游议价能力方面,由于市场上存在多个供应商,购买者可以在一定程度上进行比价和选择,因此其议价能力相对较强。在替代品威胁方面,卫星互联网具有独特的覆盖优势,尽管存在替代品,但卫星互联网在特定应用场景下仍具有不可替代性。