(原标题:英伟达:“宇宙” 最强股,礼包炸不停)

英伟达 (NVDA.O) 北京时间 5 月 23 日凌晨,美股盘后发布 2025 财年第一季度财报(截至 2024 年 4 月):

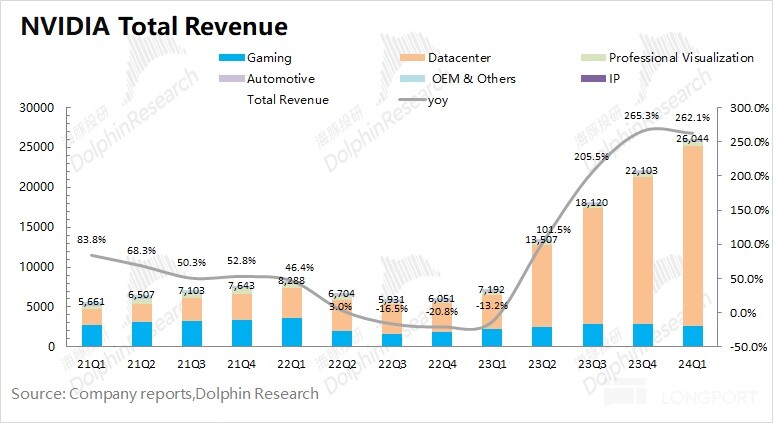

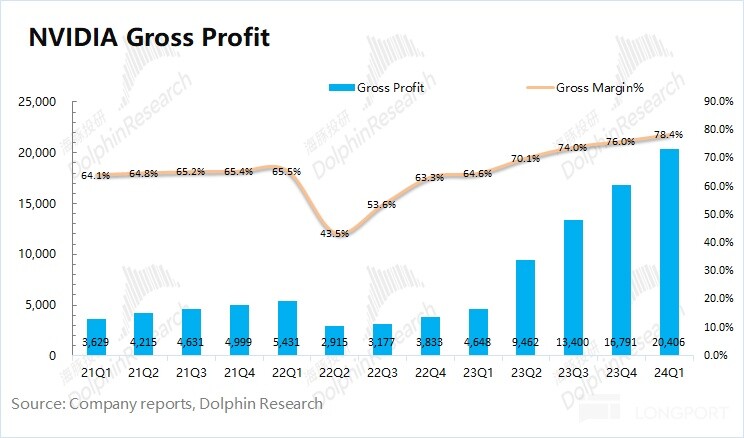

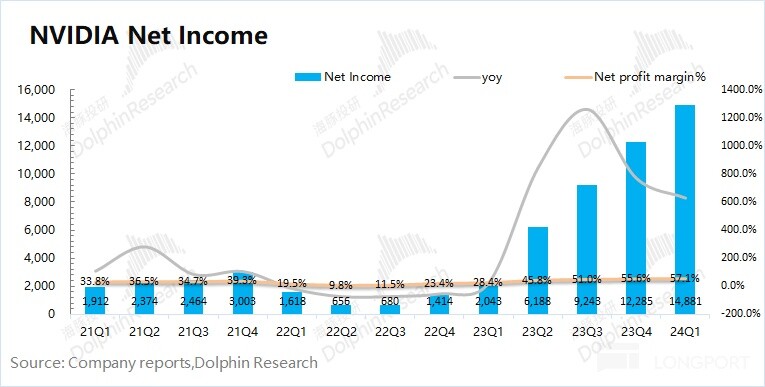

1、整体业绩:收入&毛利率,双双创新高。本季度英伟达公司实现营收 260.4 亿美元,同比增长 262.1%,超市场预期(246.5 亿美元)。本季度英伟达实现毛利率(GAAP)78.4%,也超市场预期(76.6 %)。毛利率创历史新高,主要是数据中心业务的强劲表现,带动整体毛利率提升。而本次财报的净利润 149 亿美元,同比上升 628%,利润端同样是历史新高。

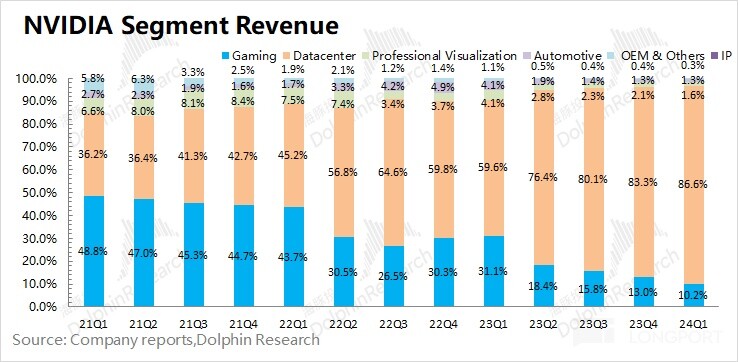

2、核心业务情况:数据中心继续拉升。数据中心业务占$ 英伟达.US 收入达到 85.6%,是公司当前最核心的业务。

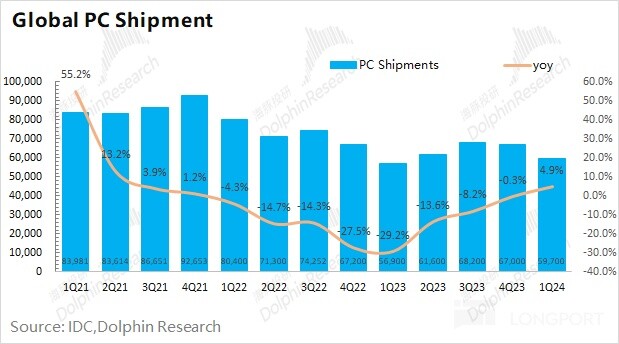

1)本季度游戏业务同比增长 18.2%,回暖放缓。海豚君认为公司本季度游戏业务回暖放缓,主要是下游未见明显持续的需求。结合全球 PC 市场,本季度出货量再次回落至 6000 万台以下。虽然已经从底部走出,但环比再次回落。

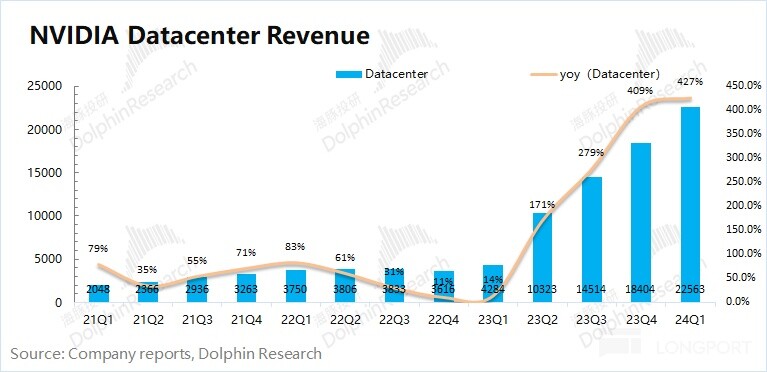

2)本季度数据中心业务同比增长 426.7%,数据再创新高,主要是由大模型、推荐引擎和生成式 AI 的强劲需求推动。

3、主要财务指标:费用率维持在低位。英伟达本季度经营费用率继续下滑至 13.4% 的低位。这主要是由于收入端的暴增,使得费用端的占比明显减小。存货端当前占比同样处于历史低位,这也表明公司当前产品情况依旧是供不应求的。

4、下季度指引:英伟达预计 2025 财年第二季度收入 280 亿美元(正负 2%),同比增长 107%,超市场预期 268 亿美元; 第二季度毛利率 74.8%(正负 0.5%),略低于市场预期 75.2%。

整体来看:英伟达再次交出亮眼业绩。公司本季度营收和毛利率,双双创历史新高。业绩面超预期的表现,主要来自于数据中心的强势拉动。具备领先的产品能力,英伟达业绩展现出明显的 alpha。即使同行(AMD&英特尔)本季度数据表现平平,但并不影响英伟达业绩的持续高增长。

结合公司下季度的指引,公司第二季度收入 280 亿美元(正负 2%)和毛利率 74.8%(正负 0.5%)。公司将在二季度开始出货 Blackwell,在新品的带动下继续推动公司的收入增长。至于毛利率,虽然公司未给出更高的指引,但依旧维持在 75% 左右的高位,也还是不错的。

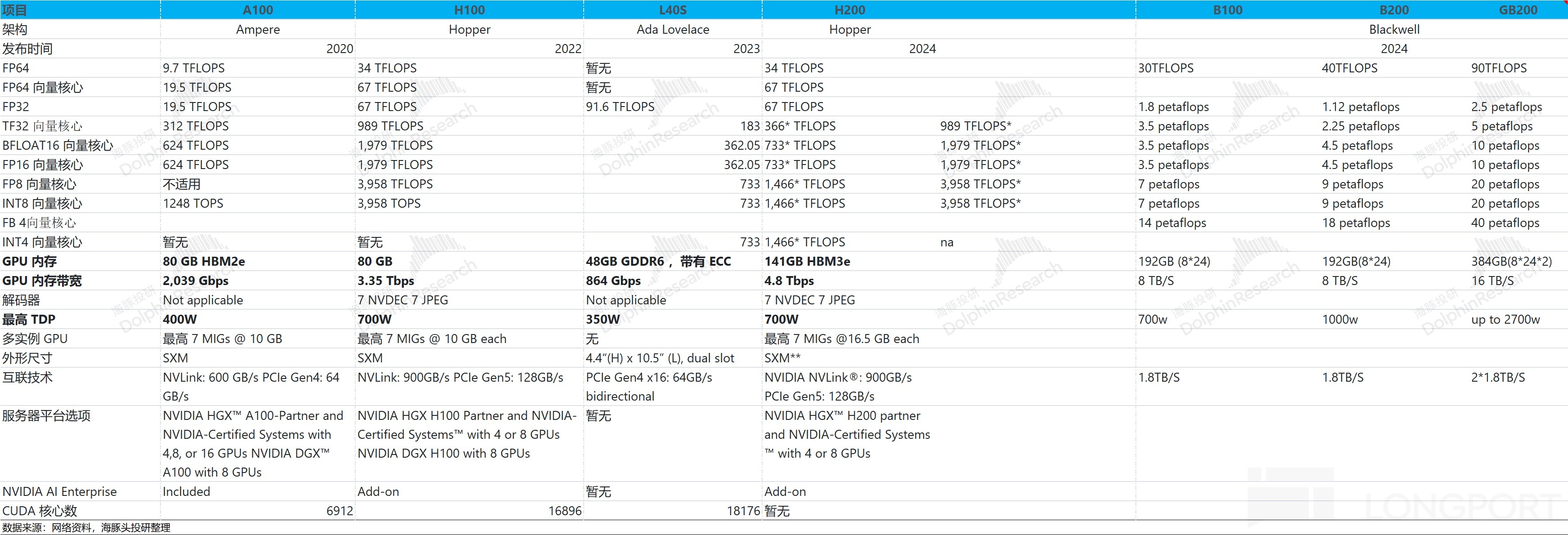

当前公司在业务上已经全面集中于数据中心业务,收入占比也提升至 85% 左右。公司业绩的持续增长,主要得益于公司领先的技术和持续迭代的产品。公司基本上每年都会推出新品,来维持公司领先的竞争力。

从各大科技厂商的资本开支看,微软、谷歌、亚马逊等都在提升资本开支,对于整个数据中心及 AI 的需求是增长的。而与 AMD&英特尔的疲软数据不同,英伟达继续保持高增长。主要是由于持续领先的产品能力,英伟达拿下了大厂在 AI 芯片领域最大部分的资本开支。

虽然英伟达的股价从底部已经上涨数倍,但公司交出的业绩完全能支撑住当前的股价。而今公司宣布在 6 月对股价进行 1 拆 10,降低投资门槛,有望进一步带动公司的交易量。凭借领先的算力和产品迭代能力,英伟达将稳坐 AI 芯片的头把交椅。

海豚君对英伟达财报的具体分析,详见下文:

一、核心业绩指标: 收入&毛利率,双双创新高

1.1 营业收入:2025 财年第一季度英伟达公司实现营收 260.44 亿美元,同比增长 262.1%,再超此前公司指引(240 亿美元)。公司本季度收入继续拉升,主要是得益于下游数据中心业务的强劲表现。

展望 2025 财年第二季度,公司收入将继续增长。英伟达预计第二季度收入 280 亿美元(正负 2%),同比增长 107%,再超市场预期的 268 亿美元。海豚君认为在 Blackwell 出货的带动下,公司下季度的收入增长仍主要来自于数据中心业务的拉动。

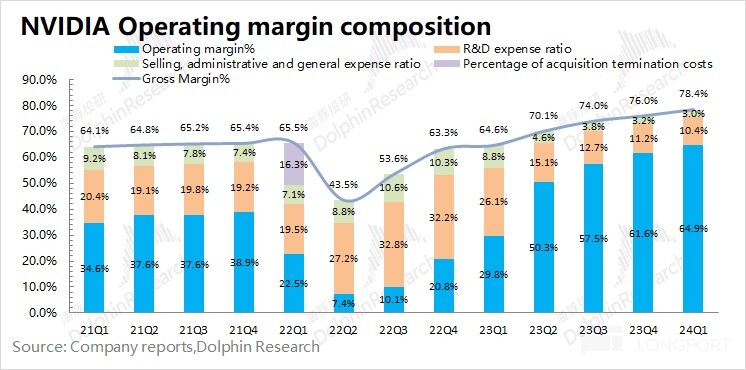

1.2 毛利率(GAAP): 2025 财年第一季度英伟达实现毛利率(GAAP)78.4%,再超指引预期上限(75.8%-76.8%),本季度毛利率继续创出新高。

随着数据中心业务的强势增长,公司毛利率水平被拉高至 70% 以上。其中一部分原因是本身 AI 产品有相对较高的毛利率,而另一部分也体现了当前市场中供不应求的情况,产品整体价格有所提升。

英伟达对 2025 财年第二季度的毛利率预期为 74.8%(正负 0.5%),略低于市场预期(75.2%)。在 AI 等需求的带动下,公司毛利率的中枢已经从 65% 提升至 70% 以上。当前公司毛利率能维持在 75% 附近,已经是很不错的表现。

1.3 经营指标情况

1)存货/收入:本季度比值 23%,环比下降 1pct。虽然公司本季度存货回升至 59 亿美元,但和公司高增长的收入相比,公司存货占比仍处于历史低位。公司当前仍处于严重的供不应求的局面,毛利率也将继续维持在高位;

2)应收帐款/收入:本季度比值 47%,环比提升 2pct。应收账款占比也处于相对较低的位置,公司收账情况依旧不错。

二、核心业务情况:数据中心继续拉升

在 AI 等需求的带动下,2025 财年第一季度英伟达数据中心业务在公司收入中的份额继续扩大,本季度达到了 86.6%。游戏业务的占比被挤压至一成,数据中心业务是公司业绩最重要的影响因素。

2.1 数据中心业务:2025 财年第一季度英伟达数据中心业务实现营收 225.63 亿美元,同比增长 427%。本季度英伟达的数据中心业务创出新高,主要是由于大型语言模型、推荐引擎和生成式 AI 应用程序的训练和推理的 NVIDIA Hopper GPU 计算平台以及 InfiniBand 端到端解决方案的出货量增加。

从 meta、谷歌、微软)和亚马逊四巨头的资本开支看,四家公司合计资本开支本季度达到了 466.2 亿美元,同比增长 36%。其中谷歌和微软的资本开支数额同比接近翻倍的增长。由于英伟达数据中心业务一半以上的收入来自于云服务商,公司将受益于巨头资本开支的增长。

结合公司给出的下季度 280 亿美元的强劲收入指引,海豚君认为这主要仍来自于数据中心业务的需求增长。下季度公司的 Blackwell 新品也将开始出货,这也将进一步带动公司的业绩增长。

2.2 游戏业务:2025 财年第一季度英伟达游戏业务实现营收 26.47 亿美元,同比增长 18.2%。游戏业务本季度回暖有所放缓,主要还是受下游需求的影响。在经历产业链补库后,终端需求疲软影响了游戏显卡的持续出货。结合英特尔和 AMD 的业绩来看,PC 及游戏业务虽有回升,但需求面仍未明显好转。

全球 PC 市场出货量在一季度虽然迎来同比正增长,但环比有所下滑。根据 IDC 最新的数据,2024 年一季度全球 PC 市场出货为 5970 万台,同比增长 4.9%。PC 市场虽然已经走出底部,但出货量仍回落至 6000 万台以下,还未看到明显持续的需求。

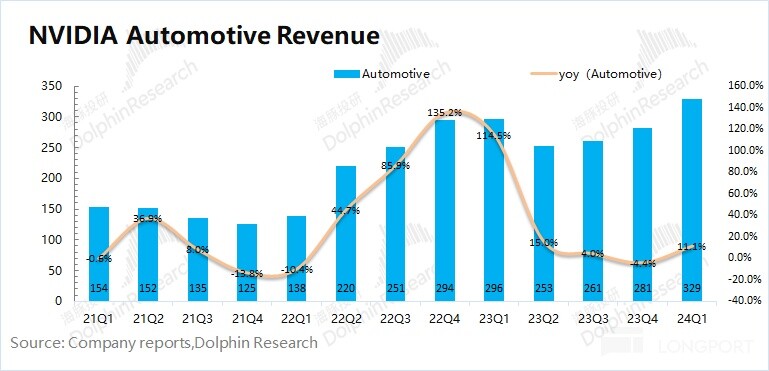

2.3 汽车业务:2025 财年第一季度英伟达汽车业务实现营收 3.29 亿美元,同比增长 11.1%,英伟达的汽车业务,主要来自于自动驾驶和人工智能驾驶舱解决方案的收入。

公司汽车业务虽然也有明显回升,但当前在收入中占比很小(不足 2%)。目前英伟达的业绩表现,仍主要关注于数据中心和游戏业务的表现。

三、主要财务指标:费用率维持低位

3.1 营业利润率

2025 财年第一季度英伟达营业利润率提升至 64.9%,再创新高。本季度营业利润率的回升,主要是受毛利率上升和费用率的下降的双重影响。

从营业利润率的构成来分析,具体变化情况:

“营业利润率=毛利率 - 研发费用率 - 销售、行政等费用占比”

1)毛利率:本季度 78.4%,环比提升 2.4pct。在毛利率回归正常区间后,数据中心业务的 “供不应求” 带动了公司毛利率继续向上;

2)研发费用率:本季度 10.4%,环比下降 0.8pct。公司研发支出的绝对值有所提升,但由于收入端的暴增,费用率再次下降;

3)销售、行政等费用占比:本季度 3%,环比下降 0.2pct。虽然绝对值有提升,但公司销售费用率已经进入历史底部区间。

公司 2025 财年第二季度经营费用指引的数值继续走高至 40 亿美元,但相比于收入端的增长,下季度经营费用率有望维持在 14.3% 左右的低位。收入端的高速增长,将费用率拉低。

3.2 净利润(GAAP)率

2025 财年第一季度英伟达净利润 148.81 亿美元,同比大幅增长,本季度净利率继续提升至 57.1%。本季度公司的收入端同比增长 200%+,毛利率再创历史新高。经营费用率维持在历史低位,带动利润端大幅提升。

<此处结束>

海豚投研英伟达历史相关文章回溯:

深度

2022 年 6 月 6 日《美股巨震,苹果、特斯拉、英伟达是被错杀了吗?》

2022 年 2 月 28 日《英伟达:高增长不假,论性价比还是差点意思》

2021 年 12 月 6 日《英伟达:估值不能只靠想象来撑》

2021 年 9 月 16 日《英伟达(上):五年二十倍的芯片大牛是如何炼成的?》

2021 年 9 月 28 日《英伟达(下):双轮驱动不再,戴维斯双杀来一波?》

财报季

2024 年 2 月 22 日电话会《加速计算,全球数据中心还要翻一番(英伟达 4QFY24 纪要)》

2024 年 2 月 22 日财报点评《英伟达:AI 独秀,是芯片真王》

2023 年 11 月 22 日电话会《人工智能的第一波浪潮 (英伟达 3QFY24 电话会) 》

2023 年 11 月 22 日财报点评《英伟达:算力沙皇火力拉满?“虚火” 若隐若现 》

2023 年 8 月 24 日电话会《以 “AI” 为名的计算革命(英伟达 FY2Q24 电话会)》

2023 年 8 月 24 日财报点评《英伟达:再次炸裂,AI 王者的 “独角戏”》

2023 年 5 月 25 日电话会《走出低谷,拥抱 AI 大时代(英伟达 FY24Q1 电话会)》

2023 年 5 月 25 日财报点评《炸裂的英伟达:AI 新时代,未来已来》

2023 年 2 月 23 日电话会《业绩触底将回暖,AI 才是新焦点(英伟达 FY23Q4 电话会)》

2023 年 2 月 23 日财报点评《熬过周期劫,又逢 ChatGPT,英伟达信仰回归》

2022 年 11 月 18 日电话会《持续走高的存货,在下季度能否被消化?(英伟达 FY2023Q3 电话会)》

2022 年 11 月 18 日财报点评《英伟达:利润打了三折,拐点何时才能来?》

2022 年 8 月 25 日电话会《对 “闪崩” 的毛利率,管理层怎么解释?(英伟达 FY2023Q2 电话会)》

2022 年 8 月 25 日财报点评《陷入泥潭的英伟达,要重走 2018 吗?》

2022 年 8 月 8 日业绩预告点评《天雷滚滚,英伟达表演业绩 “自由落体”》

2022 年 5 月 26 日电话会《疫情叠加封锁,游戏下滑拖垮二季度业绩(英伟达电话会)》

2022 年 5 月 26 日财报点评《“疫情肥” 没了,英伟达业绩长相残了》

2022 年 2 月 17 日电话会《英伟达:多芯片推进,数据中心成公司焦点(电话会纪要)》

2022 年 2 月 17 日财报点评《英伟达:超预期业绩背后的隐忧 | 读财报》

2021 年 11 月 18 日电话会《英伟达怎么构建元宇宙?管理层:聚焦 Omniverse(英伟达电话会)》

2021 年 11 月 18 日财报点评《算力爆赚、元宇宙加持,英伟达要一直牛下去?》

直播

2022 年 5 月 26 日《英伟达公司 (NVDA.US) 2023 财年第一季度业绩电话会》

2022 年 2 月 17 日《英伟达公司 (NVDA.US) 2021 年第四季度业绩电话会》

2021 年 11 月 18 日《英伟达公司 (NVDA.US) 2022 年第三季度业绩电话会》

本文的风险披露与声明:海豚投研免责声明及一般披露