(原标题:铭基高科:手机类组件或以负毛利率获客 十亿元建设项目未完成产量下滑反募资扩产)

《金证研》北方资本中心 舒望/作者 韦司 汀鹭/风控

2024年4月12日发布的“国九条”提出,深刻把握资本市场高质量发展的主要内涵,其中包括必须牢牢把握高质量发展的主题,守正创新,更加有力服务国民经济重点领域和现代化产业体系建设。此外,创业板对申报企业的定位是成长型创新创业企业。正“闯关”创业板的广东铭基高科电子股份有限公司(以下简称“铭基高科”),共取得发明专利14项,但其中13项系2020年之前取得。

另外值得关注的是,报告期内,铭基高科两大产品贡献超八成收入,但产销量均下降。从下游行业情况看,全球个人电脑及手机出货量均出现负增长,且研究发现,铭基高科手机类组件或存在负毛利率获客情形。与此同时,铭基高科已获江西政府补贴逾两千万元,其在当地签约的十亿元建设项目合同仍未完成,加之其主要产品的产量下滑,此番募资扩产合理性存疑。

一、下游行业“降温”,产销双降背后手机类组件或以负毛利率“获客”

创业板强调企业的成长性。而作为申报创业板的铭基高科,2022年,铭基高科主营业务毛利率低于同行均值,且贡献八成收入的计算机、手机类连接组的下游出货量均陷入负增长。值得一提的是,铭基高科部分产品或存在以负毛利率获客情形。

1.1 2020-2022年,铭基高科主营业务毛利率低于同行均值

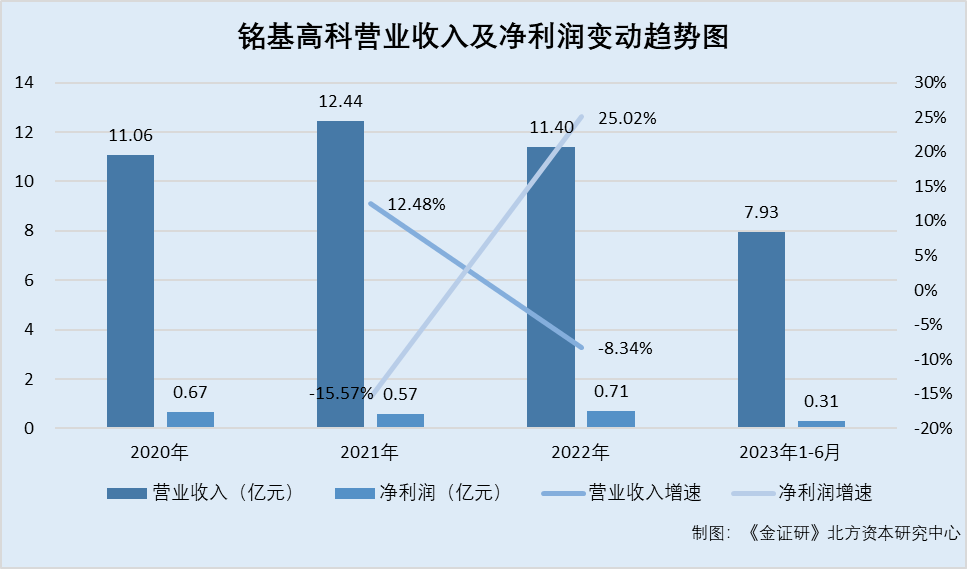

据铭基高科签署于2024年1月26日的招股说明书(以下简称“签署于2024年1月26日的招股书”),2020-2022年及2023年1-9月,铭基高科的营业收入分别为11.06亿元、12.44亿元、11.4亿元、7.93亿元,净利润分别为6,716.09万元、5,670.64万元、7,089.53万元、3,113.66万元。

根据《金证研》北方资本中心测算,2021-2022年,铭基高科营业收入增速分别为12.48%、-8.34%,净利润增速分别为-15.57%、25.02%。

据签署于2024年1月26日的招股书,铭基高科的主营业务为精密连接组件研发、生产、销售。2020-2022年,铭基高科的主营业务毛利率分别为16.77%、12.68%、14.98%。

2020-2022年,铭基高科同行业可比公司的主营业务毛利率平均值分别为22.7%、19.38%、17.02%。

即2020-2022年,铭基高科的主营业务毛利率均低于可比同行均值。

与此同时,铭基高科两大产品均出现产销量下滑。

1.2 计算机、手机类连接组贡献超八成收入,2022年产销“双降”

据签署于2024年1月26日的招股书,铭基高科致力于精密连接组件研发、生产、销售,主要产品包括计算机类连接组件、手机类连接组件、新能源类连接组件、其他类连接组件。

2020-2022年及2023年1-9月,铭基高科面向计算机、手机领域的销售收入占主营业务收入的比重分别为94.76%、86.34%、88.75%、79.87%。

2020-2022年及2023年1-9月,铭基高科外销收入占主营业务收入的比例分别为56.37%、54.07%、60.24%、52.05%,内销收入占主营业务收入的比例分别为43.63%、45.93%、39.76%、47.95%。

在此情况下,2022年,铭基高科的计算机、手机连接组件产量有所下降。

2020-2022年及2023年1-9月,铭基高科计算机类连接组的产量分别为1.94亿条、2.04亿条、1.71亿条、1.12亿条,销量分别为1.86亿条、1.97亿条、1.82亿条、1.06亿条。

同期,铭基高科手机类连接组件的产量分别为7,430.87万条、6,808.51万条、5,217.95万条、4,353.86万条,销量分别为7,276.4万条、6,457.99万条、5,735.72万条、4,359.46万条。

根据《金证研》北方资本中心研究,2021-2022年,铭基高科计算机类连接组的销量增速分别为6.16%、-7.77%,同期,铭基高科手机类连接组的销量增速分别为-11.25%、-11.18%。

从下游市场来看,2022-2023年,全球个人电脑及手机的出货量亦出现下滑。

1.3 2022-2023年,全球个人电脑及手机的出货量均陷入负增长

据签署于2024年1月26日的招股书援引自IDC数据,2017-2022年,全球个人电脑出货量分别为2.6亿台、2.58亿台、2.67亿台、3.03亿台、3.49亿台、2.92亿台。

据签署日为2024年3月26日的《比亚迪电子(国际)有限公司截至二零二三年十二月三十一日止年度全年业绩公告》(以下简称“比亚迪电子2023年业绩公告”),根据IDC的统计,2023年,全球个人电脑的出货量为2.6亿台。

根据《金证研》北方资本中心研究,2018-2023年,全球个人电脑出货量同比增长率分别为-0.77%、3.49%、13.48%、15.18%、-16.33%、-10.96%。

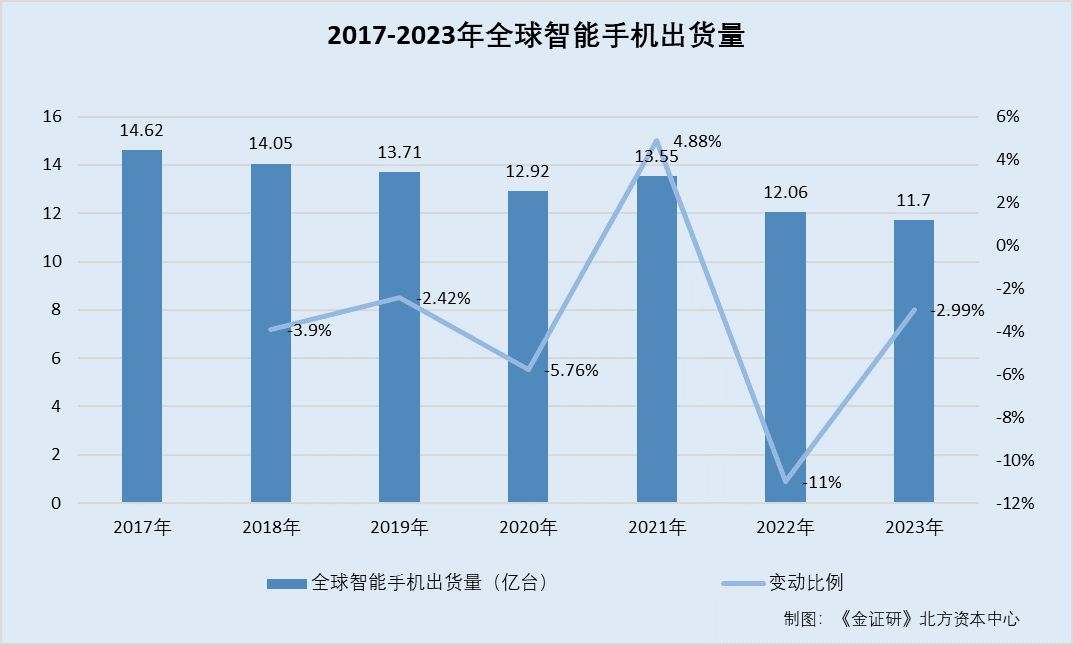

据签署于2024年1月26日的招股书援引自IDC数据,2017-2022年,全球智能手机出货量分别为14.62亿部、14.05亿部、13.71亿部、12.92亿部、13.55亿部、12.06亿部。

据比亚迪电子2023年业绩公告,根据IDC的统计,2023年,全球智能手机出货量为11.7亿部。

根据《金证研》北方资本中心研究,2018-2023年,全球智能手机出货量同比增长率分别为-3.9%、-2.42%、-5.76%、4.88%、-11%、-2.99%。

需要注意的是,报告期内,铭基高科或存在以负毛利率获客的情形。

1.4 出于竞争激烈、维系合作等原因,手机类组件以负毛利率向客户供货

据签署于2024年1月26日的招股书,2020-2022年及2023年1-9月,手机类连接组件系铭基高科主营业务收入占比第二的产品,收入分别为3.81亿元、4.1亿元、3.33亿元、2.04亿元,占主营业务收入的比例分别为34.5%、33.04%、29.25%、25.74%。

同期,铭基高科手机类连接组件的毛利率分别为5.29%、3.47%、5.81%,铭基高科同行业可比公司手机类连接组件的毛利率平均值分别为20.48%、19.54%、17.21%。

据铭基高科签署日为2023年12月22日的《关于广东铭基高科电子股份有限公司首次公开发行股票并在创业板上市申请文件的审核问询函的回复》(以下简称“首轮问询函回复”),2020-2022年,铭基高科手机类连接组件毛利率分别为5.29%、2.34%、5.81%,胜蓝股份消费电子连接器及组件业务毛利率分别为23.11%、22.55%、22.66%。

由此,监管层要求铭基高科说明,手机类连接组件与其他上市企业同类产品毛利率对比情况,并分析毛利率显著低于同行业水平的原因,相关业务是否具有持续经营能力。

对此,铭基高科称,手机类连接组件业务的主要客户为维沃移动通信有限公司(以下简称“维沃”)、Action Service & Distributie B.V.(以下简称“Action”)、华为终端有限公司(以下简称“华为”)、荣耀终端有限公司(以下简称“荣耀”)。2020-2022年,上述四家采购额合计占铭基高科手机类连接组件销售收入的比例分别为91.93%、87.88%、81.31%。

2020-2022年,铭基高科向华为和荣耀的销售的手机类连接组件产品毛利率为负,2023年1-9月铭基高科向荣耀销售的产品毛利率仍为负,2020-2021年铭基高科向Action销售的产品毛利率为负。

并且,铭基高科解释为了维护与客户的合作关系,铭基高科接受对华为和荣耀在手机类连接组件上的负毛利率,以便未来寻求其他高毛利产品上的合作机会。2020-2021年,铭基高科向Action销售产品的毛利率为负,主要原因系铭基高科2019年度开始与Action建立合作关系,为构建稳定的合作基础,开拓境外市场,早期定价时产品毛利率较低。

据铭基高科签署日为2024年2月19日《关于广东铭基高科电子股份有限公司首次公开发行股票并在创业板上市申请文件的第二轮审核问询函的回复》(以下简称“第二轮审核问询函”),监管层要求铭基高科进一步说明手机类连接组件业务内销毛利率为负的原因,对不同客户销售毛利率及销售金额变动趋势差异较大的合理性,该业务是否具有持续经营能力。

2020-2022年及2022年1-9月,铭基高科向维沃销售收入分别为1.89亿元、2.31亿元、1.6亿元、0.57亿元,毛利率整体呈现下降趋势,主要2022年下半年开始,维沃定价模式调整为竞价,由多家合格供应商对拟生产的产品进行报价竞争,基于各厂商的报价来分配订单数量,该种模式下价格竞争更为激烈,采购单价明显降低,导致铭基高科对维沃的毛利率发生较大下滑。

另外,铭基高科对荣耀的销售产品毛利率为负,主要系基于市场竞争导致的定价水平较低。铭基高科为了维护与客户的合作关系,铭基高科接受对荣耀在手机类连接组件上的负毛利率,以便未来寻求其他高毛利产品上的合作机会。

即是说,报告期内,铭基高科第二大产品手机连接组件的主要客户为维沃、Action、华为、荣耀,上述客户合计为铭基高科贡献该类产品超八成收入。但对于上述客户,铭基高科或存在通过负毛利率获取订单的情形。

1.5 2024年4月发布的“国九条”提出,严把发行上市准入关

2024年4月12日,国务院发布《国务院关于加强监管防范风险推动资本市场高质量发展的若干意见》(简称“国九条”),提出严把发行上市准入关,进一步完善发行上市制度。提高主板、创业板上市标准,完善科创板科创属性评价标准。

由上述情形可知,2020-2022年,铭基高科主营业务的毛利率低于同行业均值。2020-2022年,计算机、手机类连接组合计为铭基高科贡献八成收入,但两类产品产销双降,且2022-2023年,全球个人电脑及手机的出货量均陷入负增长。在此背景下,铭基高科手机类组件或存在以负毛利率获客情形。于此,铭基高科未来成长空间是否承压?

二、江西新余十亿元建设项目未完成,产量下滑反募资扩产合理性存疑

2024年3月15日发布的《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》指出,要督促企业按照发展实际需求合理确定募集资金投向和规模。

此番上市,自2019年底至2021年,铭基高科与政府单位签订的三份建设项目合同金额达17.93亿元,截至2023年9月末,均正在履行。其中一项合同的建设内容或系此次上市的募投项目。值得注意的是,位于江西的十亿元线束项目还未完成,铭基高科拟募资在东莞再次扩产线束项目,合理性存疑。

2.1 正在履行的三份建设项目合同,要求的最低投资额合计17.93亿元

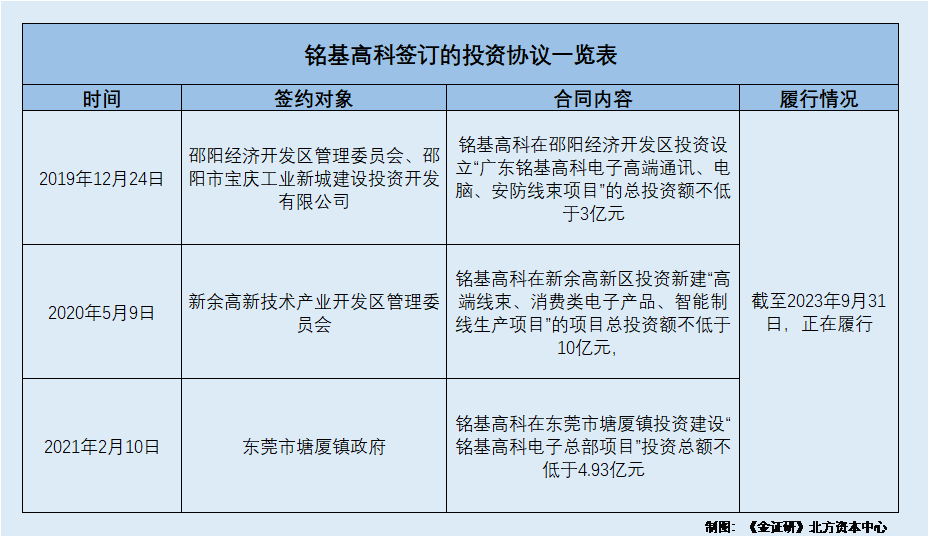

据签署于2024年1月26日的招股书,报告期内,铭基高科正在履行的其他重要合同有四份。其中,三份合同的当事人包含政府单位,且均与建设项目相关。

经《金证研》北方资本中心统计,铭基高科上述三份政府单位相关建设项目合同要求的最低投资额,合计不低于17.93亿元。

具体来看签约内容以及对应建设情况。

2.2 2019年底与湖南邵阳政府单位签订“邵阳高端线束项目”合同要求投资不低于3亿元,次年“同名”建设项目投资五千万元

据签署于2024年1月26日的招股书,2019年12月24日,铭基高科与邵阳经济开发区管理委员会、邵阳市宝庆工业新城建设投资开发有限公司(以下简称“邵阳城建”)签订的《广东铭基高科高端通讯、电脑、安防线束项目引进合同》、《广东铭基高科高端通讯、电脑、安防线束项目补充协议》约定,铭基高科在邵阳经济开发区投资设立“广东铭基高科电子高端通讯、电脑、安防线束项目”(以下简称“邵阳高端线束项目”),项目总投资额不低于3亿元。截至2023年9月末,该项目正在履行。

次年,铭基高科在湖南省邵阳市邵阳经济开发区设立全资子公司。

据签署于2024年1月26日的招股书,湖南铭基高科电子有限公司(以下简称“湖南铭基”)系铭基高科持股100%的全资子公司,成立于2020年1月13日,注册地址及主要生产经营地址为湖南省邵阳市邵阳经济开发区湘商产业园讯源电子6号、7号两栋厂房。湖南铭基主要生产工控安防类连接组件产品。2022年,湖南铭基的营业收入为2,415.85万元、净利润为74.38万元。

据邵阳经济开发区分局2020年9月11日公布的《高科电子高端通讯、电脑、安防线束项目受理前公示》,“高科电子高端通讯、电脑、安防线束项目”的建设单位为湖南铭基,建设地点为邵阳市邵阳经济开发区湘商产业园讯源电子6号、7号两栋厂房,拟投资5,000万元,其中厂房租赁费、设备购置安装费、环保投资费、其他费用分别为1,200万元、1,100万元、46万元、2,654万元。

从项目名称、建设主体、建设地址来看,铭基高科拟投资5,000万元建设的“高科电子高端通讯、电脑、安防线束项目”,或为2019年底签订的“邵阳高端线束项目”合同的部分建设内容。

目光转向另一签约项目。

2.3 2020年签订的“新余高端线束项目”合同要求投资不低于10亿元,签约两年已获政府补贴逾两千万元

据签署于2024年1月26日的招股书,2020年5月7日,铭基高科与新余高新技术产业开发区管理委员会签订的《合同书、补充合同书》约定,铭基高科在新余高新区投资新建“高端线束、消费类电子产品、智能制线生产项目”(以下简称“新余高端线束项目”)的项目总投资额不低于10亿元,截至2023年9月末,该项目正在履行。

据签署于2024年1月26日的招股书,江西铭基高科电子有限公司(以下简称“江西铭基”)系铭基高科持股100%的全资子公司,成立于2015年2月4日,注册地址及主要生产经营地址为江西省新余市高新开发区赛维大道1500号。江西铭基的主要业务为研发、生产计算机、通讯和新能源汽车类连接组件产品。2022年,江西铭基的营业收入为4.86亿元、净利润为1,859.29万元。

截至签署日,铭基高科共有6家全资子公司和1家境外控股孙公司,无参股公司和分公司,其中,仅江西铭基位于江西省。

此外,铭基高科的其他收益主要来自政府补助,且影响铭基高科的净利润。

据签署于2024年1月26日的招股书,2020年,铭基高科获得新余高新技术产业开发区财政局税收返还607.85万元,2020-2021年,铭基高科获得新余市渝水区城南街道办事处为扶持企业发展的税收返还340.75万元、79.46万元,2021年,铭基高科获得江西厂房搬迁补贴1,200万元。

经测算,2020-2021年,铭基高科获得江西省政府补助额分别为948.6万元、1,279.46万元,占铭基高科当期净利润的14.12%、22.56%。

然而,2020-2022年及2023年1-9月,铭基高科江西厂房累计投资额不足七千万元。

2.4 2020-2022年及2023年1-9月,江西铭基厂房累计投资6,391.37万元

据签署于2024年1月26日的招股书,2020-2022年各期末及2023年9月31日,铭基高科的在建工程包括广东铭基厂房、江西铭基厂房、广东铭基凤凰岗厂房、待安装设备。其中,江西铭基厂房的预算数为6,580.55万元,2019年12月31日,江西铭基厂房未建设,2020-2021年,江西铭基厂房的在建工程金额分别增加5,142.48万元、1,248.89万元。

经测算,2020-2022年及2023年1-9月,在建工程中的江西铭基厂房的预算数为6,580.55万元,实际投资金额为6,391.37万元。

问题仍在继续。

2.5 2021年签约投资不低于4.93亿元线束项目,或作为此次募资2.77亿元的项目

据签署于2024年1月26日的招股书,2021年2月10日,铭基高科与东莞市塘厦镇政府签订《铭基高科电子总部项目投资效益协议书》,合同约定铭基高科在东莞市塘厦镇投资建设“铭基高科电子总部项目”(位于东莞市塘厦镇凤凰科技产业园)项目投资总额不低于4.93亿元,截至2023年9月末,项目正在履行。

据签署于2024年1月26日的招股书,铭基高科本次募投项目投资总额4.01亿元,拟使用募集资金投入金额4.01亿元,分别投入铭基高科电子总部项目(一期)、研发中心建设项目、补充流动资金。铭基高科电子总部项目(一期)总投资2.77亿元,拟使用募投资金2.77亿元,项目备案编号为2020-441900-39-03-081627,对应环评号为东环建[2022]8106号。

据广东省投资项目在线审批监管平台,铭基高科项目备案编号为2020-441900-39-03-081627的“铭基高科电子总部项目”,所在地为东莞市塘厦镇凤凰岗社区,项目总投资6.09亿元,分两期建设,一期规划投资2.77亿元,二期规划投资3.32亿元。

项目占地面积约38.08亩,总投资6.09亿元,建筑面积7.6万平方米,项目建设新能源汽车线束生产线、工业工控线束生产线及消费电子产品生产线,生产的产品主要为新能源汽车线束、工业用成套线束、消费电子产品等。

对比项目名称、建设地址来看,募投项目“铭基高科电子总部项目”或为2021年签订的“铭基高科电子总部项目”(以下统称“电子总部项目”)。该项目的产品亦涉及线束产品。

2.6 2020-2022年及2023年1-9月,招股书披露的仅有三项重要在建工程预算数合计3.15亿元

据签署于2024年1月26日的招股书,2020-2022年及2023年1-9月,铭基高科的重要在建工程包括广东铭基厂房、江西铭基厂房、广东铭基凤凰岗厂房,预算数分别为13,604.89万元、6,580.55万元、11,266.97万元。

经测算,上述三项重要在建工程预算数合计3.15亿元。

据铭基高科审计报告,截至2023年9月末,广东铭基厂房、江西铭基厂房均已完工,广东铭基凤凰岗厂房的工程进度为20.02%。

2.7 此番上市铭基高科未披露产能情况,主要产品产量整体处于下滑趋势

据签署于2024年1月26日的招股书及首轮问询函回复,铭基高科均未披露具体产能数据。对此,铭基高科表示,精密连接组件产品品类和种类繁多,不同产品内部结构和生产工艺的不同导致设备产能弹性较大,因此铭基高科设备难以量化测算标准产能。

上文提及,铭基高科两大产品计算机、手机连接组件的产量逐年下滑。

除了上述两大产品,签署于2024年1月26日的招股书显示,2022年及2023年1-9月,铭基高科新能源类连接组件的产量分别为26.83万条、66.77万条,销量分别为23.52万条、41.02万条。同期,新能源类连接组件的产销率分别为87.67%、61.43%。

2020-2022年及2023年1-9月,铭基高科其他类连接组件的产量分别为495.03万条、1,432.45万条、899.44万条、1,509.88万条,销量分别为333.01万条、1,508.12万条、1,051.06万条、1,348.32万条,产销率分别为67.27%、105.28%、116.86%、89.30%。

从产销量来看,报告期内,铭基高科主要产品中,产量处于明显增长的仅有其他类连接组件。

但从收入占比来看,其他类连接组件对铭基高科贡献的主营业务收入,比不上第一第二大产品。

2020-2022年及2023年1-9月,铭基高科其他类连接组件的收入分别为3,021.77万元、11,217.16万元、8,496.81万元、9,936.63万元,占主营业务收入的比例分别为2.74%、9.04%、7.47%、12.56%。

简言之,2020-2022年及2023年1-9月,铭基高科计算机、手机类组件合计贡献超八成收入,2022年产量出现下滑。除了两大产品,新能源类连接组件销售规模较小,其他类连接组件收入占比偏低。

2.8 截至2023年9月30日铭基高科的货币资金仅1.37亿元,资产负债率超50%

据签署于2024年1月26日的招股书,2020-2022年及2023年1-9日各期末,铭基高科的资产负债率分别为58.84%、57.33%、50.61%、51.84%。

同期,铭基高科的货币资金分别为1.17亿元、1.29亿元、1.79亿元、1.37亿元。

综上而言,自2019年底至2021年,铭基高科与政府单位签订的三份建设项目合同金额达17.93亿元,截至2023年9月末,均正在履行。报告期内即2020-2022年及2023年1-9月,三项重要在建工程预算数合计3.15亿元,且仍有一项工程未完工,工程进度为20.02%。

需要重点关注的是,2020-2021年,铭基高科或已获江西政府补贴逾两千万元,其在当地签约的建设项目合同要求投资十亿元,截至2023年9月末,当地厂房工程投资不到七千万元。回看铭基高科的产能、产量情况,2022年铭基高科计算机、手机类组件贡献收入占比超八成,但产量下滑。除此之外,其新能源类连接组件销售规模较小,其他类连接组件收入占比偏低。在此情形下,铭基高科此番募资扩产是否具备可行性?