(原标题:京东方:未来 3 年,面板的成长性和盈利性是不错的(23Q4 交流会))

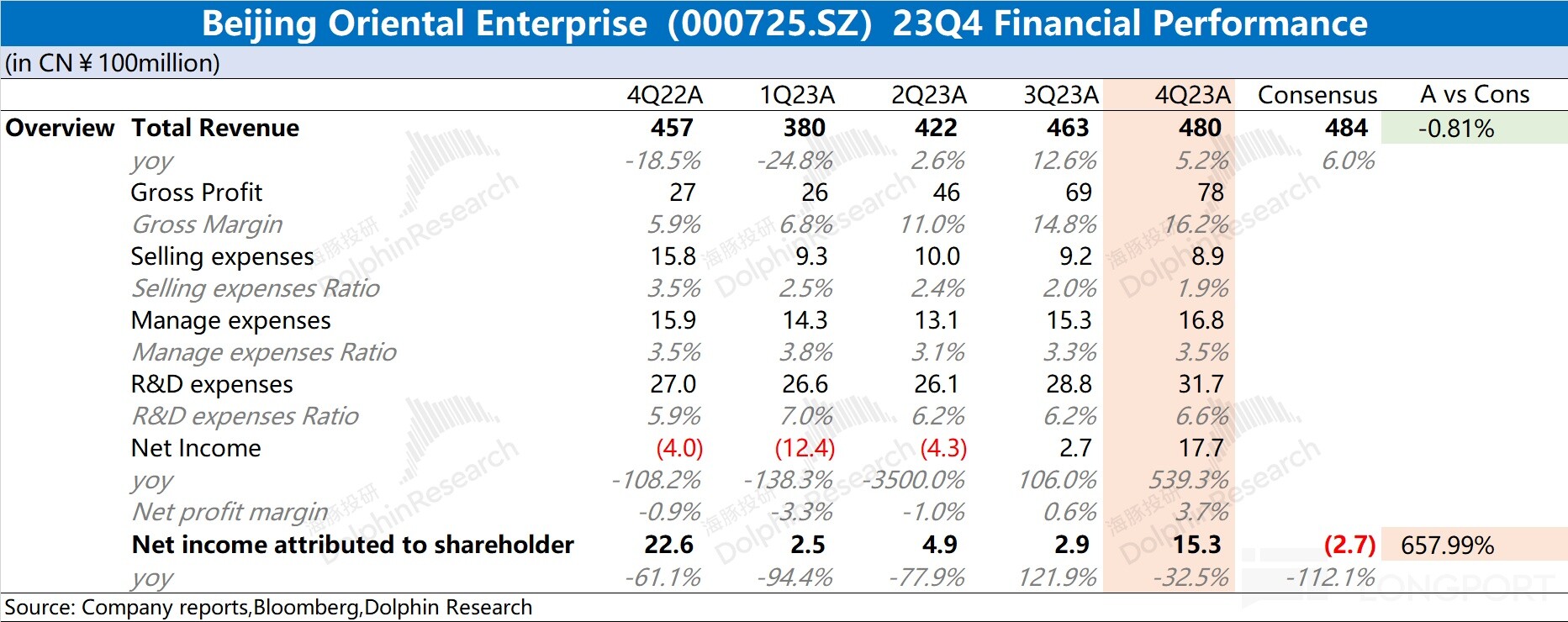

京东方(000725.SZ)于北京时间 2024 年 4 月 1 日晚间的 A 股盘后发布了 2023 年四季度财报(截止 2023 年 12 月):

以下为京东方 2023 年四季度交流会纪要,财报解读请移步《京东方:面板再涨价,这次真要活过来了?》

一、京东方财报核心信息回顾:

二、$ 京东方 A.SZ 财报交流会详细内容

2.1、高管层陈述核心信息:

1)财务业绩:归属于上市公司股东的扣非净利润同比增长了 71.74%。营业收入和扣非净利润均实现了逐季增长。

2.2、Q&A 分析师问答

Q:能否请介绍一下几个创新中心的建设运营情况、发展规划?这些中心在促进公司海量专利转化方面的成效如何?

A:目前我们具备成都、重庆、青岛三个创新中心,建设都有序进行,尤其上周我们刚刚举办了成都创新中心的开园仪式。后续我们将以此为平台整合产业资源、集聚高端人才、带动区域创新。

Q:公司其他业务下一步发展的规划是什么,占公司营收的比例预计提升到多少?另外,公司所办的几家医院现在经营情况如何,什么时候能为公司贡献利润?

A:至 2023 年,公司的屏幕相关业务占比达 80%,创新业务增长超过 30%。在健康和医疗领域,京东方自 2016 年起取得显著进展,尤其是在线上物联网医院和线下实体医院的发展上,目标是在 3-4 年内实现线下医院现金流正向,5-6 年内实现盈利。

Q:公司目前面板产线稼动率如何,2024 年是否计划增加排产?

A:会根据自己的经营情况以及供需关系做有序生产和排产规划,目前的稼动在合理区间,在稳定运营的基础上,增收增盈做产品结构改善和技术升级。

Q:重庆 B12 目前国外重点客户新产品线拓展情况如何?

A:B12 已经进入到稳定运营阶段,目前国内的主要品牌以及海外的品牌客户都有序导入中,产线稼动陆续增加。

Q:人工智能技术的应用情况,技术应用领域/产品,目前研发阶段(是否已有量产产品)?未来规划,预计在人工智能投资多少?

A:近年来,京东方积极关注人工智能领域的发展,公司成立了 AI 创新应用的领导小组和执行小组,并投入年度销售收入的 0.5% 用于推动人工智能在各业务领域的实践落地。目前,相关项目的执行效果已经初显成效。

Q:想了解一下今年的分红力度如何?

A:公司连续 9 年实施现金分红,累计超过 200 亿元,其中 2018 年至 2023 年,年度现金分红比例一直超过归母净利润的 30%。2023 年公司计划现金分红约 11.30 亿元,占当年归母净利润的 44.34%。我们将继续以现金分红方式进行分配,在业绩增长的情况下,仍然会考虑给资本市场更多的回馈。

Q:贵司去年开始向苹果客户供应高端 Oxide 笔电产品,今年又投资了 G8.6OLED 项目。后续面向苹果客户的 IT 产品业务规划和产品策略等能介绍一下吗?

A:我们对高端 Oxide 笔电产品非常自信,并得到了客户的广泛认可。G8.6 OLED 项目也是我们技术能力的延伸,我们致力于为客户提供更强大的技术和产能支持。

Q:两年前说过面板周期性减弱,成长性增强,现在如何看待?

A:从目前的情况看,我认为面板的周期的确是在减弱,未来 3 年,我认为面板的总体成长性和盈利性还是不错的。首先在于:1.未来 3 年 LCD 的产能总规模增长有限,国外老旧产线和部分效率不高的高世代产线会退出市场;2.产线的集中度会进一步提升;3.最大的产能应用 TV 领域平均尺寸还会每年增长 1 吋左右,尽管总出货量会保持稳定,但总出货面积仍然会增加。

Q:OLED 的亏损情况和 LCD 在 2023 年的盈利情况?

A:2023 年,受宏观不确定性影响,面板行业供应链博弈激烈。我们尽管显示器件业务营业收入减少 2.1%,但毛利率上升 0.9 百分点,在同行业中保持领先。在 LCD 方面,我们在主流应用中保持全球第一地位,并快速拓展创新领域,全年实现经营盈利。在 OLED 方面,柔性 AMOLED 持续发力高端需求,大客户份额不断提升,业绩逐季改善。

Q:去年 OLED 近 1.2 亿片,具体多少?预计今年卖多少?今年 OLED 能否由亏转盈?

A:去年确实接近 1.2 亿片,今年目标要超过 1.6 亿片。

Q:如何看待今年面板行情,除了控产策略外,需求端是否已经走出低谷周期?

A:今年的市调机构给的市场预期确实比较乐观。实际上整个供需的局面并未充分扭转,各个公司采取自己的经营策略,提质提量,改善结构,取得了一定的效果,但是需求端并未走出低谷,供需不平衡还是长期的主题。

Q:贵司今年柔性 OLED 整体出货量以及折叠屏、A 客户等具体业务的目标是多少呢?

A:今年柔性的目标相较去年将持续增长,预计增幅 30% 以上。

Q:请问京东方有哪些新质生产力,有哪些专利使京东方在行业竞争中处于有利地位?

A:这些年,京东方申请的专利主要在 OLED、人工智能和物联网创新领域,这些为护航企业发展和开拓新的市场起到了很大的作用。当然京东方也有很多长牙齿的专利,我们也会在必要的时候用这些专利来维护京东方自身利益。

Q:从近三年来看京东方利润断崖式下跌,没有跳出强周期,请问贵公司到底有无技术壁垒,9 万件专利何时能转化为效益?

A:作为高端半导体显示制造业,当然有技术壁垒,但是我们也不可否认有很多不健康的产业竞争出现。我们 9 万件 + 专利是通过这几年不断优化专利结构,增加原创性专利,我们对于一些价值不高的专利,主动进行专利无效,这也是收益。

Q:2024-2026 年公司平均每年的资本开支和折旧情况?

A:未来三年 LCD 的部分主要是鄂尔多斯 5.5 代线、福州 8.5 代线、合肥 10.5 代线会陆续分阶段折旧到期,OLED 方面,重庆 6 代线还在爬坡,公司会结合产线运营情况,按准则要求按期转固和计提折旧。

资本开支方面,公司坚定贯彻 “屏之物联” 战略,聚焦主业,围绕半导体显示业务,并基于核心能力和价值链延伸,在物联网创新、传感、MLED 和智慧医工四个高潜航道进行布局,推动物联网转型战略落地。

Q:重庆 B12 投入占预算比例已达 83.9%。请问:B12 一、二、三期产线,目前分别处于什么状态,二期转固是否会在年中进行?

A:重庆 B12 项目一期于 2023 年度完成转固,二期产线已在 24 年一季度转固,目前一期、二期产线生产运营情况良好,三期产线在联动测试爬坡中,后续会结合产线实际稼动和良率达成情况适时转固。

Q:MLED 业务,在 2023 年上半年出现大幅增长,能介绍下高增的原因,以及对 MLED 未来的展望吗?或者说,2024 年 MLED 的增速能达到多少?

A:2023 年 MLED 业务保持了稳定增长得益于市场的扩张和我们与主要客户之间产品和技术的联动。2023 年的下半年,京东方收购了华灿光电,华灿光电成为京东方在 MLED 领域的主要发展平台,实现 MLED 从芯片到封装到用户端的产业链拉通,未来京东方在 MLED 领域的主要战略是以华灿光电为核心平台,整合产业链资源,提升产业链整体价值产出。

Q:投资力度和在外股权回收是一个怎么样的安排?

A:我们会适当考虑资本支出,未来 3 年京东方主要资本支出是在北京的 6 代 LTPO/LTPS 产线和成都的 8.6 代 AMOLED 产线。

Q:TV 面板是否已经进入稳定盈利阶段?是否还存在不确定性?

A:目前 TV 供需关系确实得到了一定改善,终端品牌客户的需求仍有不确定性。

Q:BOE 目前人工智能相关研发团队规模是多少?研发策略采取自研还是外包?是否有投资大模型公司的规划?

A:BOE 早在 2018 年就成立的人工智能研究与应用中心,目前有近 500 人的相关研究团队,主要方向是人工智能、大数据、算法在产线和产品中的应用。主要采取自研和合作相结合的策略,我们有自己的行业数字模型研发,目前尚无投资大模型公司的规划。。

Q:B20 的投资现状如何,LTPO 何时开始量产?

A:B20 已于去年 12 月底提前封顶,目前各项施工有序进行,明年 Q2 开始量产。

Q:B7/B11/B12 产线是否都已开始折旧以及何时会结束呢?

A:公司 OLED 各条产线中,B7 和 B11 产线已全部完成转固,生产运营情况良好,B12 产线一期于 2023 年完成折旧,2024 年一季度完成二期折旧,并会结合 B12 的良率和稼动情况按照会计准则的相关规定进行后续转固。 本公司主要半导体显示生产设备按照 7 年计提折旧,B7、B11、B12 三条 OLED 产线将陆续于 2025-2031 年折旧到期。

Q:能介绍一下将来车载业务的中长期规划吗? 是否逐步扩大 Tier1 业务比重,将来在车子业务中能占多少比重呢?

A:车载业务绝对是京东方的重点,根据第三方数据,车载已实现了市占率第一,我们会强化 Tier 1 和 OEM 厂商的深度合作,这涉及到 passive、TFT LCD、OLED 多种产品技术形态,我们也会在车机一体化上给特定客户提供整体解决方案。

Q:京东方,与三星电子、LGE 的合作,还存在强化的可能吗?

A:我们的合作一直很好,一直在正常进行中,确实今后要强化技术的深度合作和产品的匹配拉通。

Q:公司合肥,成都,苏州三家数字医院做到赢亏平衡了吗?

A:目前还没做到盈亏平衡,但京东方的智慧医工业务每年都保持较高的增长速度,按照医疗行业的相关发展规律,医院的盈亏平衡一般在运营后的 7-8 年,我们有足够的信心比行业平均水平做得好。

Q:后续 IoT 业务方面有进一步投资及扩产等规划吗(国内、海外)?将来在集团整体内 IoT 业务定位及销售额中会占多少比重呢?

A:我们会持续提高 IoT 业务在集团业务的销售占比,占比近 1/4。我们会持续提升 IoT 业务各品类在市场的占有率。

Q:关注到贵司最近投资了 G8.6OLED, 目前在背板技术上有 Oxide/LTPS/LTPO 等多种方案。 贵司计划采用何种技术方案呢?各技术的有缺点及对应产品类别是什么呢?

A:我们基本会采用 LTPO 背板和 Tandem 等技术为基础的技术组合,根据市场和客户的需求,我们会灵活调整,产品主要面向高附加值 IT 类产品。

Q:今年京东方的公司业绩,预计会比去年好吗?

A:从整体市场环境看,欧洲杯及巴黎奥运会将于 2024 年 6 月开始相继举行,赛事促销下需求回暖。加之红海危机带来了航运物流风险攀升,面板价格回归上涨区间,高涨价预期也进一步驱动了品牌采购需求上升。 放眼全年,欧美通胀持续下降,消费者信心指数回升,加上体育赛事利好因素的刺激下,终端需求有望回暖。当前面板厂按需生产已成为常态,因此预计 2024 年全年供需状态将进一步向健康的水位迈进,行业竞争得以缓和,面板价格回归理性。

Q:半导体显示业务中 TV/MNT/NB/Tablet/柔性 OLED/手机 LCD 等产品销售额比重各及盈亏率是多少呢?

A:整体上,公司半导体显示业务中,中大尺寸 TV&IT 等占比约 60%,MBL 及其他应用比重约为 40%。

<此处结束>

本文的风险披露与声明:海豚投研免责声明及一般披露