(原标题:海宏液压:置入标的财务数据现“不同版本” 高管来回任职关系网现“交织”)

《金证研》南方资本中心 柯西/作者 肖直 西洲 汀鹭 映蔚/风控

自设立以来,浙江海宏液压科技股份有限公司(以下简称“海宏液压”)曾几次“易主”。2008年,其前身浙江临海海集团有限公司(以下简称“海宏有限”)进行国有企业改制,上海复星大药房连锁经营有限公司曾短暂地成为其控股股东,同年又“让位”给广西玉柴机器集团有限公司。至2015年4月29日,自然人钱云冰、丁颖夫妇才取得海宏液压的控制权。

2020年,海宏液压收购同业公司浙江高宇液压机电有限公司(以下简称“高宇液压”)的行为,引起了监管关注。在收购高宇液压前,海宏液压两名高管已在两家公司间“辗转”任职,海宏液压与高宇液压关系网“交织”。此外,在收购高宇液压后,海宏液压对于高宇液压财务数据的披露现“不同版本”,信息披露质量或待拷问。

一、以超两亿元收购实控人好友投资企业,高管来回任职关系网现“交织”

“影子公司”大多并不具备独立运作、自我发展能力,往往因特定关系受到业务上的“特殊照顾”和“定向推送”,从而维持生存。

在2020年末,海宏液压收购高宇液压,彼时高宇液压的第一大股东,与海宏液压的实控人系相识多年的好友。回顾过去,2009年,海宏液压的两名员工成为高宇液压的股东,其中一位任职至今。

1.1 2020年海宏液压以2.1亿元收购同业公司高宇液压,2022年海宏液压接受上市辅导

“故事”要从海宏液压对高宇液压的收购开始说起。

据海宏液压签署日为2023年12月1日的招股说明书(以下简称“签署于2023年12月1日的招股书”),2020年11月27日,海宏液压与高宇液压原全体股东签署出资(股权)转让协议,约定高宇液压100%股权的转让总价为21,000万元(含税)。2020年12月21日,高宇液压完成上述股权转让的工商登记,海宏液压持有高宇液压100%股权。

同时,海宏液压和高宇液压的主营业务均为液压阀的研发、生产和销售,两者属于同一产业链的企业,部分客户、供应商存在一定重叠。

也就是说,2020年末,海宏液压完成了对同业公司高宇液压股权的100%收购。自此,高宇液压成为海宏液压的全资子公司。

据签署日为2023年5月11日的《西南证券股份有限公司关于浙江海宏液压科技股份有限公司首次公开发行股票并在创业板上市辅导情况报告》(以下简称“辅导期报告”),2022年9月29日,海宏液压签署辅导协议。

而收购前,海宏液压或与高宇液压“渊源”颇深。

1.2 收购高宇液压前,海宏液压两名高管已在两家公司间“辗转”任职

据签署于2023年12月1日的招股书,截至签署日2023年12月1日,海宏液压共有7名高级管理人员,分别为唐智秀、赵年高、池建伟、王军、蒋俊、宋文秀、文小凤。

具体来看其中两位高管的简历。

据签署于2023年12月1日的招股书,海宏液压副总经理池建伟的履历为,1983年12月至2000年12月,池建伟历任海宏液压前身生产科长、技术科长、技术处长、工程师、副总工程师、总经理助理。2001年1月至2006年3月,任浙江省临海医药有限公司董事长、总经理。2006年4月至2020年12月,池建伟任高宇液压总经理。2021年至2023年12月1日,任海宏液压副总经理。

另一位副总经理蒋俊的履历为,1995-2006年,蒋俊任海宏液压前身技术处室主任。2006年10月至2023年12月1日,蒋俊历任高宇液压副总经理、董事、总经理。2021年至2023年12月1日,蒋俊任海宏液压的副总经理。

从上述两名海宏液压高管的履历不难发现,池建伟、蒋俊早期均在海宏液压任职,于2006年二人先后入职高宇液压,担任高管职务,而后再供职于海宏液压,二人均为海宏液压的现任高管。

可见,在海宏液压收购高宇液压前,海宏液压即与高宇液压在人员上存在 “交织”。而双方的关系不止于此。

1.3 2009年起,两名海宏液压员工徐天金和蔡铮即持股并任职高宇液压至今

再来看高宇液压的两名原股东。

据公开信息,高宇液压成立于2006年4月5日。2009年7月17日,高宇液压新增了两名股东徐天金、蔡铮,二人分别对高宇液压认缴2.5万元、5万元出资额,持股比例分别为0.5%、1%。

据签署日为2023年9月21日的《关于浙江海宏液压科技股份有限公司申请首次公开发行股票并在创业板上市的申请文件的审核问询函的回复》(以下简称“问询回复”),2020年12月21日,海宏液压完成对高宇液压100%收购,彼时徐天金和蔡铮仍系高宇液压的股东,二人分别对高宇液压持股0.5%、1%。

可见,2009年7月17日至2020年12月21日内,徐天金与蔡铮或均对高宇液压持股。

事实上,徐天金与蔡铮或系海宏液压的员工。

据签署于2023年12月1日的招股书,2008年1月,临海市临宏投资有限公司(以下简称“临宏投资”)作为海宏有限的员工持股平台成立,参与员工总计300余人。

2009年12月,因部分员工有退出意愿,继续持有股权的员工在保持原持股额度不变的情况下,海宏有限的员工通过新设立的临海市临发投资股份有限公司(以下简称“临发投资”)实现显名持股。2009年12月30日,海宏有限召开股东会,同意临宏投资将所持有海宏有限963万元出资,即注册资本的19.26%,按3,409.12万元的价格转让给临发投资。

至此,在临宏投资中持股的员工,全部转移至在临发投资中持股。

而据公开信息及市场监督管理局数据,徐天金和蔡铮对临宏投资的认缴时间均为2008年2月21日。在临宏投资注销前,徐天金与蔡铮均为临宏投资的股东。

通过上述信息可知,徐天金和蔡铮或系海宏液压的员工,先后通过临宏投资、临发投资对海宏液压间接持股。在2009年,二人成为临发投资的股东的当年,也成为了高宇液压的股东。

事实上,目前二人在高宇液压处,仍担任重要职务。

据签署于2023年12月1日的招股书,截至签署日2023年12月1日,徐天金的职务为高宇液压生产部总监,蔡铮的职务为技术研究院副院长及高宇液压技术总监。

需要说明的是,蔡铮在成为高宇液压股东后,同时在高宇液压处任职。

据国家知识产权局公开信息,2010-2020年间,蔡铮累计为高宇液压贡献24项专利发明。

可见,蔡铮不仅是持股高宇液压,或还在入股后于高宇液压担任研发人员。

结合上述信息判断,至少在2008年,徐天金、蔡铮即已成为海宏液压的员工及员工持股平台的股东,2009年,二人亦成为高宇液压的股东,并且此后,蔡铮或担任高宇液压的研发人员。二人在高宇液压的任职持续至今。直到2020年,海宏液压才将高宇液压收至“麾下”。

即并表前,海宏液压与高宇液压之间关系网即现“交织”,两名高管早期从海宏液压便入职高宇液压,而后再度“回到”海宏液压。不仅如此,海宏液压两名员工不仅持股高宇液压,或还担任重要职务。

不宁唯是,海宏液压的实控人和高宇液压的重要股东,也存“匪浅”关系。

1.4 收购时,海宏液压实控人钱云冰与高宇液压第一大股东赵年高相识多年

据签署于2023年12月1日的招股书,截至2019年10月31日,海宏液压认定其实际控制人为钱云冰。

据问询回复,收购高宇液压前,即2020年12月21日前,高宇液压的第一大股东为赵年高,持股比例为19%。海宏液压表示,海宏液压的实控人钱云冰,和高宇液压原第一大股东赵年高相识多年,双方具备可靠的信任基础。

也就是说,本次收购行为中,收购方海宏液压的实控人,与被收购方高宇液压的第一大股东,并非“初识”,而是具备信任基础的“熟人”。

1.5 2019年10月由钱云冰先行收购高宇液压57%股权,但未作工商变更登记

据签署于2023年12月1日的招股书,2019年10月31日,海宏液压实控人钱云冰与合计持有高宇液压57%股份的蒋俊、徐天金、蔡铮、张文敏、余如贵、池建伟、周建、赵年高等8人签订股权转让协议,约定上述8人以8,700万现金及250万海宏液压股份的价格,将合计持有的57%高宇液压股份转让给钱云冰。

协议签署当日,钱云冰已经支付8,700万现金,实际取得高宇液压57%股权,但并未办理股权转让工商变更登记,而是继续由上述8人代持股份。

也就是说,早在2019年10月,海宏液压实控人钱云冰就已提前以个人名义收购了高宇液压57%股权,但未作工商登记。

据问询回复,海宏液压未直接收购高宇液压、而由实控人钱云冰先行收购的主要原因,系因高宇液压原股东之间在经营管理、发展规划等方面存在分歧,还存在资金占用等问题。海宏液压考虑到高宇液压未来经营存在的不确定性,故由钱云冰先行收购高宇液压,对高宇液压的经营管理、发展规划先行整合规范。

可见,钱云冰收购高宇液压57%股权,系海宏液压整体收购高宇液压的其中一环。

据问询回复,2020年4月11日,海宏液压召开第四届董事会第十一次会议,审议通过《关于公司收购浙江高宇液压机电有限公司100%股权的议案》,海宏液压全体董事均发表同意的表决意见。但在首次审议该议案时,海宏液压的关联董事、关联股东未履行回避程序,存在程序瑕疵。海宏液压认为,因全体股东表决通过且未在规定时间内提出异议,因此以上程序瑕疵不影响股东大会决议的有效性。

2023年4月,鉴于海宏液压拟申请创业板上市,处于审慎原则,海宏液压对收购钱云冰所持有的高宇液压57%股权的交易,作为关联交易进行确认。

那么,收购前,海宏液压是否已通过实控人钱云冰对同业公司高宇液压施加控制?钱云冰先行收购高宇液压57%股权,系海宏液压整体收购其中一环,却仍发生上述程序性瑕疵,这意味着对于海宏液压收购高宇液压事项,除实控人外其余股东是否知情?

二、标的财务数据出现“不同版本”,并表后其净利润增长而净资产骤减逾五千万元

信息披露义务人应当及时依法履行信息披露义务,披露的信息应当真实、准确、完整。

此番上市,海宏液压的问询回复、年报以及签署于2023年12月1日的招股书等公告文件,在对高宇液压财务数据的信披上出现“不同版本”。

2.1 高宇液压在被收购前频频受到相关部门表彰,2013年税收已超千万元

据临海市政府公开信息,2013年3月13日,临海市大洋街道工作委员会通报嘉奖2012年度税收超千万元企业,其中包括高宇液压。

据临海市政府公开信息,2013年2月16日,时任临海市副市长来到高宇液压进行调研,指出高宇液压在短短几年内通过努力不断发展壮大的同时,对周边企业的转型升级也发挥了示范带头作用。

据临海市政府公开信息,2016年度台州市科技进步奖获奖名单中,高宇液压的“装载机流量放大转向系统关键技术及产业化”项目获得台州市科技进步一等奖。

据临海市政府公开信息,2017年度税收超千万企业和省级科学技术奖两项表彰名单中,高宇液压均在列。

据临海市政府公开信息,2020年11月18日,临海市政府公示2020年度临海市专利示范企业拟认定名单,其中包括高宇液压。

总的来看,2012年度,高宇液压纳税已超过千万元。2012-2020年,高宇液压屡次在税收及研发创新方面受到有关部门的表彰。也就是说,在被海宏液压收购之前,高宇液压的经营状况良好。

令人费解的是,频频被表彰的高宇液压,却在2020年被海宏液压全资收购。

2.2 2020年收购高宇液压的交易构成重大资产重组,被问询对生产经营的影响

前文提到,2020年12月21日,海宏液压收购高宇液压100%股权。

据签署于2023年12月1日的招股书,本次收购涉及高宇液压的资产总额为38,626.68万元,2019年年末,海宏液压资产总额为53,825.1万元。本次收购的资产总额占海宏液压当年末资产总额的比例为71.76%,超过50%,因此本次收购构成重大资产重组。

据问询回复,深交所上市委针对海宏液压本次收购高宇液压所构成的重大资产重组,问询本次收购对海宏液压生产经营上产生的主要影响。

也就是说,2020年,海宏液压收购高宇液压,以资产总额计算,已触达《上市公司重大资产重组管理办法》所规定的重大资产重组标准,因此监管层对本次收购对海宏液压造成的主要影响,给予了重点关注。

而关于高宇液压的财务数据现信披矛盾。

2.3 海宏液压披露的高宇液压除营收外的历年财务数据,出现不同“版本”

据问询回复,截至2020年12月31日,高宇液压总资产为35,848.99万元、净资产为16,508.87万元。2020年度,高宇液压营业收入为17,361.88万元、净利润为3,057.93万元。

而据海宏液压签署日为2022年3月3日的公开转让说明书(以下简称“公开转让说明书”),截至2020年12月31日,高宇液压总资产为38,626.68万元、净资产为18,869.91万元。2020年度,高宇液压营业收入为17,361.88万元、净利润为2,889.28万元。

对比上述数据不难发现,海宏液压问询回复和公开转让说明书披露的高宇液压营业收入一致,但总资产、净资产及净利润均存在矛盾。其中,问询回复披露的总资产和净资产数据低于公开转让说明书,而问询回复披露的净利润数据高于公开转让说明书。

本次收购涉及到的数据矛盾,不止于此。

据海宏液压2021年报,截至2021年12月31日,高宇液压总资产为28,346.85万元、资产净额为13,528.66万元。2021年度,高宇液压营业收入为22,221.11万元、净利润为3,658.75万元。

而据问询回复,截至2021年12月31日,高宇液压总资产为25,698.89万元、资产净额为11,277.89万元。2021年度,高宇液压营业收入为22,221.11万元、净利润为3,769.02万元。

此处对比可见,问询回复披露的总资产、净资产数据低于2021年报,净利润则高于2021年报。但同样地,两份文件中的营业收入数据一致,令人费解。

时间来到2022年,数据“对垒”的情况仍旧存在。

据海宏液压2022年报,截至2022年12月31日,高宇液压总资产为30,954.16万元、资产净额为16,104.2万元。2022年度,高宇液压营业收入为22,771.07万元、净利润为4,075.54万元。

据问询回复,截至2022年12月31日,高宇液压总资产为28,419.49万元、资产净额为13,949.72万元。2022年度,高宇液压营业收入为22,771.07万元、净利润为4,171.83万元。

对比不难发现,2022年度高宇液压的四项财务指标中,问询回复披露总资产、净资产数据低于年报,而净利润数据则高于年报。

总的来说,海宏液压在问询回复中披露的高宇液压的财务数据,与海宏液压的公开转让说明书以及年报披露的数据“对垒”。

事实上,以上文件所披露的高宇液压财务数据,均可与签署于2023年12月1日的招股书的部分数据对应。

2.4 以上文件所披或均为会计政策变更后数据,且各公告文件间具备可比性

上文提及,公开转让说明书显示,截至2020年12月31日,高宇液压总资产为38,626.68万元;问询回复称,截至2020年12月31日,高宇液压总资产为35,848.99万元。

而签署于2023年12月1日的招股书中,海宏液压披露的2020年度高宇液压的资产总额为38,626.68万元。

也就是说,2020年度,海宏液压签署于2023年12月1日的招股书与公开转让说明书中,对高宇液压总资产的披露数据一致,但两份文件与问询回复披露的总资产数据存在2,777.69万元的“缺口”。

再来看2022年度的高宇液压财务数据披露情况。

据签署于2023年12月1日的招股书,截至2022年12月31日,高宇液压总资产为28,419.49万元、资产净额为13,949.72万元。2022年度,高宇液压营业收入为22,771.07万元、净利润为4,171.83万元。

对比上文提及的问询回复及2022年报中披露的2022年度高宇液压财务数据,签署于2023年12月1日的招股书披露数据与问询回复披露数据一致,而两份文件与2022年报披露的数据存在矛盾。

值得一提的是,经《金证研》南方资本中心整理比对,以上文件均为会计差错及会计政策变更后的财务数据,即两两文件之间具备可比性。

总结上述情况,在部分年份的高宇液压财务数据上,签署于2023年12月1日的招股书与公开转让说明书一致,与问询回复矛盾;而在部分年份的高宇液压财务数据上,签署于2023年12月1日的招股书与问询回复一致,与公开转让说明书矛盾。但无论如何,公开转让说明书与问询回复现数据的异象。

由此来看,海宏液压披露的高宇液压各年度的财务数据,在不同文件中时而一致,时而矛盾,数据真实性几何?

2.5 高宇液压被收购后持续盈利,但2021年净资产“突然”减少超五千万元

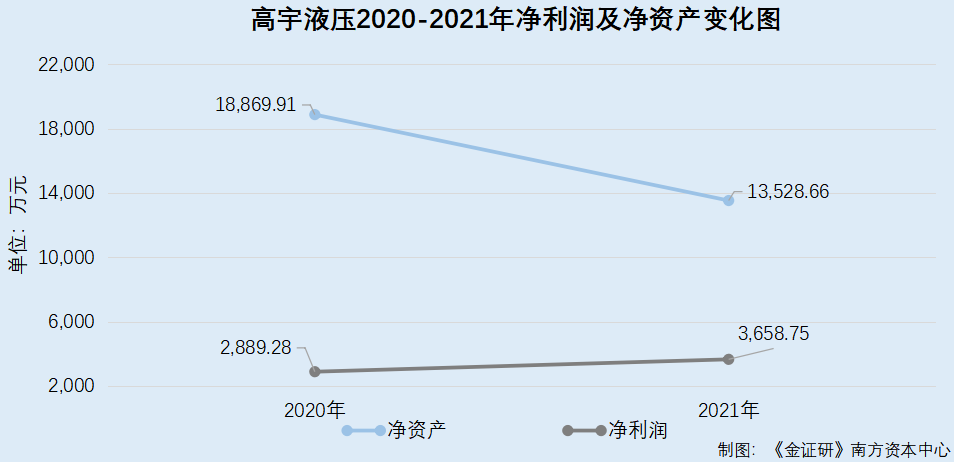

上文提及,根据海宏液压的披露数据,2020-2021年,高宇液压的净利润分别为2,889.28万元、3,658.75万元;同期,高宇液压资产净额分别为18,869.91万元、13,528.66万元。

经《金证研》南方资本中心测算,2020-2021年,高宇液压的净利润增加了769.47万元,而资产净额却减少了5,341.25万元。

前文提及,2020年12月21日,海宏液压完成对高宇液压100%的股权收购。

也就是说,在被海宏液压收购后的一年间,高宇液压的净利润仍保持增长,但净资产却“锐减”超过五千万元。此外,关于高宇液压的财务数据,海宏液压的问询回复、公开转让说明书以及年报披露的数据“对垒”,信息披露现疑云。