(原标题:【行业深度】洞察2023:中国光棒行业竞争格局及市场份额(附市场集中度、企业竞争力评价等))

行业主要上市公司:长飞光纤(601869);烽火通信(600498);中天科技(600522)等

本文核心数据:竞争格局;市场集中度;市场份额;竞争状态

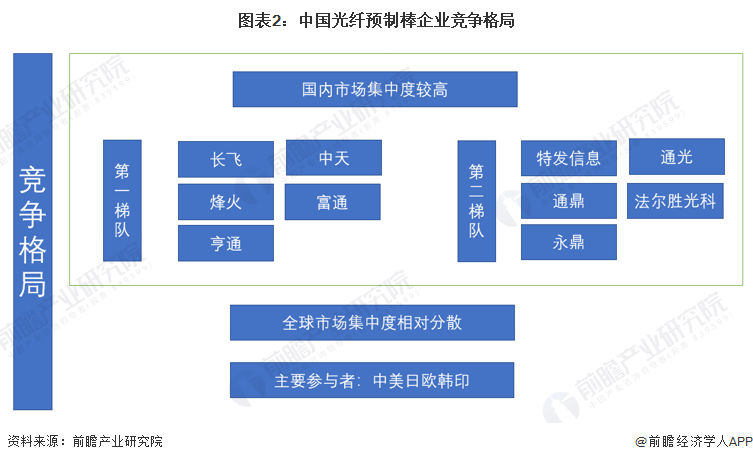

1、中国光棒行业竞争梯队

中国光棒行业注册资本在20亿元之上的有中天科技与亨通光电,注册资本分别为34.13亿元与24.67亿元;注册资本在10-20亿元之间的企业有永鼎股份、烽火通信与通鼎互联,注册资本分别为14亿元、12.3亿元与11.86亿元;注册资本在10亿元以下的企业有中利集团、特发信息与长飞光纤等。

2、中国光棒行业市场份额

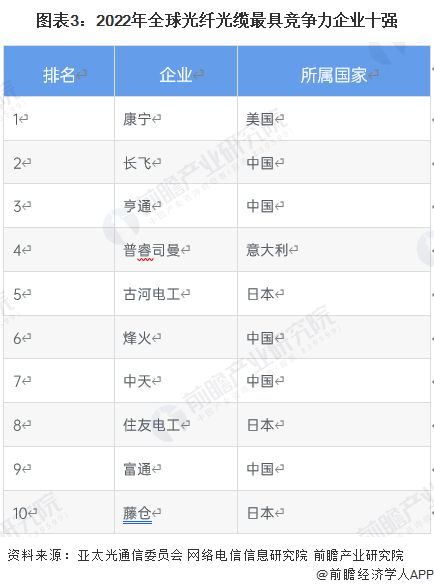

——长飞光纤与亨通光电为全球光纤光缆前三

全球主要光纤预制棒生产企业中国企业占据近一半,包括长飞、中天、烽火藤仓(熔火与藤仓合营)、富通、富通住电(富通与住友合营)、享通、OFS亨通(享通与古河电工合营)以及信越光棒(江苏法尔涨弄与日本信越合营)。除信越外,其他企业均同时生产光纤,生产的光纤预制棒多用于自身光纤生产,剩余部分对外销售。

2022年,根据亚太光通信委员会和网络电信信息研究院公布的“全球光通信最具竞争力企业10强”披露的信息可知,进入前十榜单的中国企业共有5家,分别是位于第二、第三、第六、第七与第九的长飞光纤,亨通光电、烽火通信、中天科技与富通通讯。

——长飞光纤光棒产能全国第一

根据中国光网络协会披露的信息显示,2021年中国光棒产能突破2万吨,其中长飞光纤产能占比最多,产能为6000吨,占比30%;排名第二的是亨通光电,产能3300吨,占比17%。

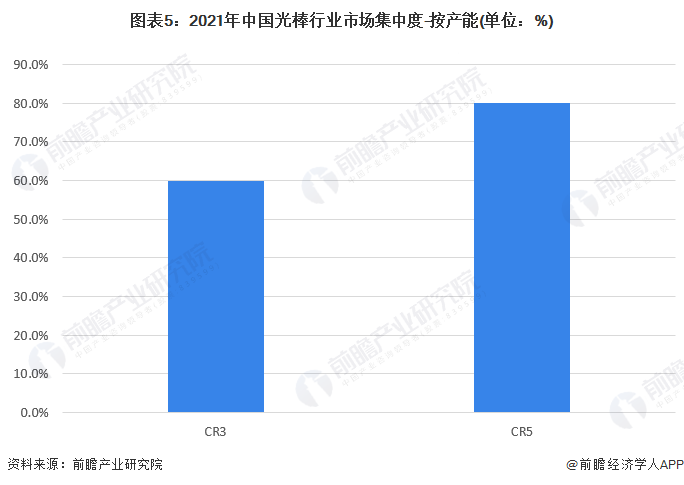

3、中国光棒行业市场集中度

2021年,中国光棒行业CR3为60%,CR5为80%,由此可知中国光棒行业市场集中度较高,属于寡占Ⅱ型。

4、中国光棒代表性企业布局情况

从光纤光缆及光棒业务占比角度分析,2022年上半年,特发信息光纤光缆及光棒业务收入占比较多,为40.17%,其次为通光线缆,光纤光缆及光棒业务收入占比为37.5%。从布局区域角度分析,多数光纤光缆及光棒上市企业在全球范围内都有销售布局,其中长飞光纤在全球设有40多个海外办事处,服务版图覆盖东南亚、非洲、欧洲和拉美等地区,亨通光电的产品服务全球100多个国家的通信、电力、能源、海洋、航天及全球通信能源互联网系统集成工程。

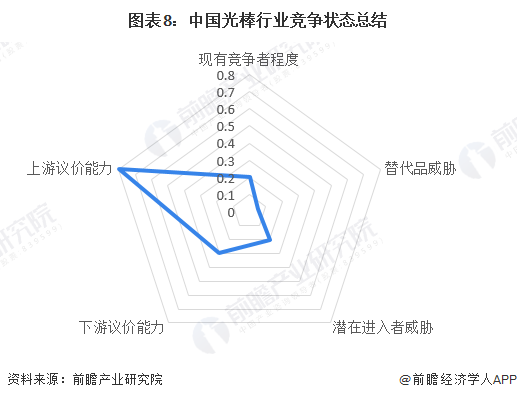

5、中国光棒行业竞争状态总结

中国光棒行业上游为原材料,核心材料高纯石英进口依赖程度较大,仅少数企业供应,因此供应商议价能力较强;光纤预制棒下游为光纤光缆企业,目前行业巨头均采用产业链一体化策略,自产光棒,故消费者议价能力较弱;光纤预制棒技术壁垒高,资金壁垒高,市场不确定风险大,因此潜在进入者威胁较小;目前光纤预制棒国内可生产的企业较少,现有企业竞争程度较低,并且市场上尚未出现潜在替代品。

综上所述,中国光棒行业竞争状态如下所示:

更多本行业研究分析详见前瞻产业研究院《中国光纤预制棒行业发展调研与企业投资战略规划分析报告》。