(原标题:天极科技IPO:业绩增速达行业5倍,六成净利润用于还债)

有源相控阵雷达是一种通过电扫描控制雷达波束指向变化来探测目标的新型雷达。有源相控阵雷达的天线由几百到几万不等的辐射器及配套的由计算机控制的移相器组成,搜索远距离目标时不用转动天线,只需通过大量辐射器发射信号并由移相器偏转,再根据接收到的反射信号就可以发现几百公里外的飞机、J舰和导弹等J事目标。相控阵雷达相比普通雷达,具有反应速度快、可以同时应对多目标及抗干扰能力强等不可比拟的巨大优势,未来发展前景巨大。

有源相控阵雷达虽然性能先进,却离不开微波无源元器件的支持,比如芯片电容器和薄膜电路等,包括介电常数很高的微波瓷介芯片电容器。本次申请科创板上市的广州天极电子科技股份有限公司(以下简称:“天极科技”或“发行人”),正是一家主要从事微波无源元器件及薄膜集成产品的研发、生产及销售的高新技术企业,产品应用于J用雷达、电子对抗、精确制导、卫星通信等国防J工领域以及5G通信、光通信等民用领域。

发行人本次上市拟发行2,000万股,募投资金3.83亿元,由东北证券担任其上市保荐人,容诚会计师事务所则负责发行人上市的审计。

估值之家发现,发行人虽然在报告期内实现业绩大幅增长,但远超行业和下游应用正常增速的多倍,且与诸多客观数据矛盾,真实性存疑。同时,发行人应收账款持续攀升已超同期营收,导致现金流缺口持续扩大,依靠短期借款暂时维持,持续经营能力不容乐观。

一、业绩快速增长疑点重重,远超行业和下游同期增速

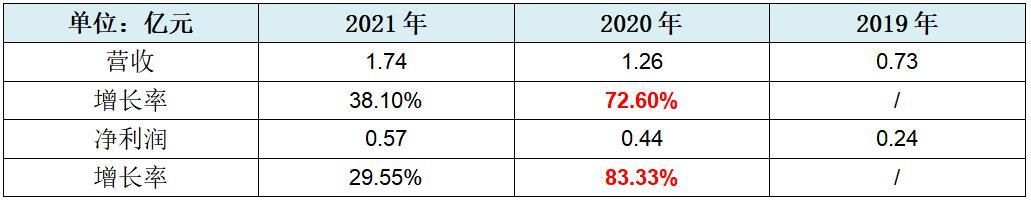

招股书显示,报告期内,发行人业绩实现了快速增长。其中营收在2020和2021年分别增长了72.60%和38.10%,营收的年均复合增长率高达55%;同期净利润增长率也高达83.33%和29.55%,净利润的年均复合增长率也恰好高达55%,与营收增长非常巧合地基本一致。具体请见下表:

发行人营收和净利润的年均复合增长率为何出奇地一致?显得十分蹊跷,究竟是巧合,还是人为调整导致?估值之家发现,多方面数据显示,发行人业绩的快速增长缺乏合理理由,真实性相当存疑。

1.业绩增长远超行业平均增速,明显异常

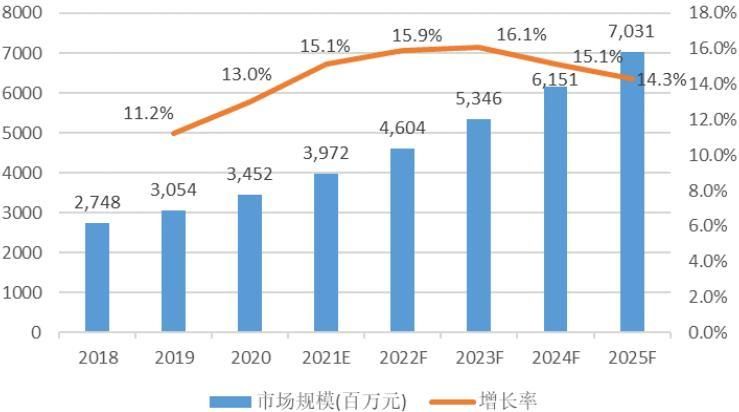

发行人营收的55%-60%来自微波瓷介芯片电容器。据中国单层瓷介电容器市场竞争研究报告显示:微波瓷介芯片电容器2020年全球市场规模约为34.52亿元,同比增长率仅有13%,而发行人同期增速却高达全球行业增速的5.6倍,明显异常;2021年全球市场规模约为39.72亿元,同比增长也仅有15.1%,发行人同期增速也是其2.5倍。具体请见下图:

虽然近年来国内电子元器件行业蓬勃发展,增速全球领先,但发行人的业绩增速依然过于领先国内行业的平均增速。据中国单层瓷介电容器市场竞争研究报告显示:微波瓷介芯片电容器2020年国内市场规模约为10.50亿元,同比增长率仅为15.90%,而发行人同期增速却高达国内行业增速的4.6倍,依然明显异常;2021年国内市场规模约为12.42亿元,同比增长也仅有18.3%,发行人同期增速也是其2.1倍。具体请见下图:

此外,薄膜电路在发行人营收中的占比30%-40%,仅次于微波瓷介芯片电容器。2020年薄膜电路的全球行业增长率更低,仅4.90%,发行人的同期增速却高达其14.8倍,更是明显异常。具体请见下图:

虽然2020年薄膜电路在国内的行业增长率要高于全球,但也仅有8.60%,发行人同期的增速依然高达其8.5倍,异常依然明显。具体请见下图:

综合上述分析,微波瓷介芯片电容器和薄膜电路合计占到发行人营收的85%-95%,而发行人在报告期内的业绩增速,均远超两者同期在全球和国内行业的正常增速。尤其是2020年,发行人的营收增速高达两者国内外行业正常增速的5-15倍,异常非常明显。

出现上述异常,可能合理的原因主要有两种:一是发行人的营收基数较小,同样金额的增长更容易获得高增速;二是发行人拥有较高的市占率,因此有可能获得远超行业的增速。

但招股书显示,发行人微波瓷介芯片电容器在国内行业中名列第二,营收基数并不小。那么,发行人是否拥有较高的市占率呢?

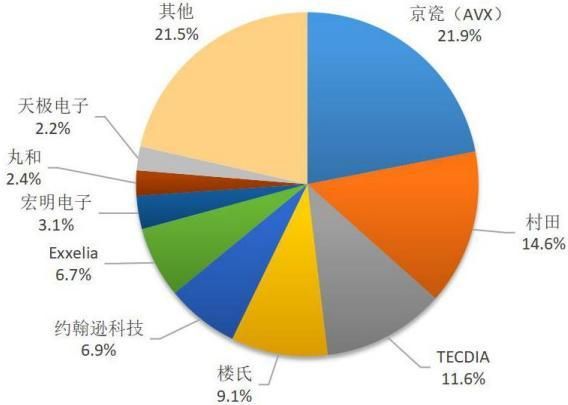

2.发行人市占率很低,取得远超行业增速的可能性不大

以发行人营收占比六成的微波瓷介芯片电容器为例,全球微波瓷介芯片电容器的行业集中度较高,生产企业主要集中在日本、美国、中国大陆以及欧洲。京瓷收购美国AVX后,日本以58.60%的市场份额在单层瓷介电容器行业占据霸主之位。美国排名第二,占比约为19.50%,欧洲名列第三。而国内企业相对于国际知名厂商生产规模均不大,发行人市占率非常低,仅有2.2%。以如此低的市占率,要取得远超行业的增速,显然非常困难。具体请见下图:

除了市占率低,国内企业还存在量产技术积累不足的缺陷,特别是上游晶界层型3类瓷的研发制备技术;而国外美日厂商由于起步早,具有技术先发优势。在产品技术不占优势的情况下,发行人要想取得远超行业的增速,可能性就更小了。

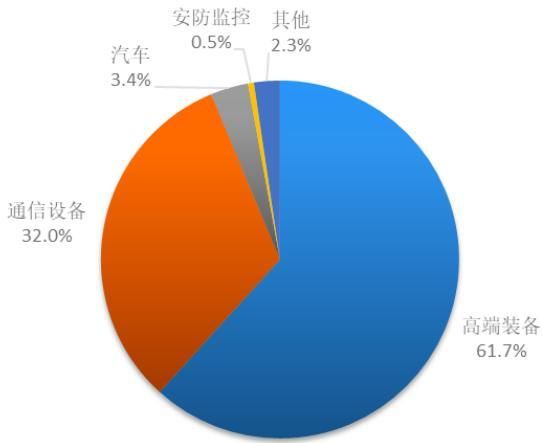

3.远超下游行业正常增速

微波瓷介芯片电容器主要用于下游行业的两大方面:一是在卫星导航、雷达、电子侦察、电子对抗等与微波紧密相关的高端装备领域;二是在通信设备的5G基站以及光通信领域的光传输模块回路。这两个领域占据了微波瓷介芯片电容器绝大部分的应用市场空间。具体请见下图:

估值之家发现,发行人在报告期内的业绩增速,除了远高于同期国内和全球的行业增速,还远高于下游应用行业的同期增速。而对于电容器和薄膜电路,报告期内均不存在较大的市场供需失衡和短缺行情,下游应用行业也没有大规模备库存的动机,因此对发行人业绩畸高增速的合理性进一步存疑。

首先,高端装备用微波瓷介芯片电容器,2020年的国内市场规模为5.99亿元,同比增长18.60%,已经高于全球市场规模的增速,而发行人同期增速依然高达其3.9倍。具体请见下图:

其次,通信设备用微波瓷介芯片电容器,2020年的国内市场规模为4.06亿元,同比增长仅9.30%,发行人同期增速高达其7.8倍。具体请见下图:

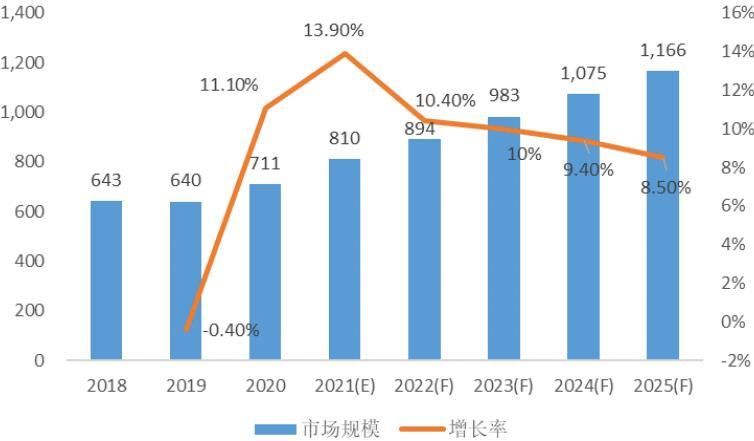

最后,薄膜电路主要应用于高端装备和通信设备,国内占比分别约为66%和22%。2020年,我国的国F预算增长6.60%,高端装备制造的增速即使按此2倍计算,也仅13.2%,发行人同期增速高达其6倍。比如,近年来我国J用雷达市场每年的同比增长率略高于10%,年均复合增长率约11.28%。通信设备用薄膜电路,2020年的国内市场规模为7.11亿元,同比增长仅11.10%,发行人同期增速高达其7.1倍。具体请见下图:

综合上述分析,微波瓷介芯片电容器和薄膜电路合计占发行人营收的90%,发行人在报告期内的营收增速,远超两者下游应用行业的增速(4-7倍),而市场供需行情又无重大变化的情况下,发行人的营收畸高增速明显缺乏合理性。

4.产能紧张与产销率下降自相矛盾

招股书显示,报告期内,随着下游行业的快速发展,发行人现有产能已不能满足快速增长的市场需求,无法及时响应下游客户的订货需求,对市场开拓造成一定影响。比如2020年,发行人营收同比增长高达72.60%,产能利用率也达到了100%。

但与此矛盾的是,同期发行人的产销率却仅有78.39%,比去年同期还下降了10%多,而且微波瓷介芯片电容器的产销率更低。按常理,产能打满一般对应着产销率上升,反而下降的情况较为罕见,这是否意味着发行人产品的实际销售情况另有干坤呢?

5.存货周转率和存货的变化趋势矛盾

招股书显示,报告期内,发行人的存货周转率不仅持续大幅低于可比公司平均,还持续在行业中处于垫底水平,反映出发行人的存货管理水平严重落后于同行。存货周转率的比较情况

具体请见下表:

但发行人本已在行业内垫底的存货周转率,却随着业绩的大幅上升也持续提升,较为反常。而且2020年发行人的存货增长也落后营收增长较多,如果经过审计盘点的存货是真实的,那就不排除营收存在水分。具体请见下表:

6.新老客户均增长有限,无法支持发行人实现业绩高增长

招股书显示,报告期内,发行人逐步加强营销网络建设,加大新客户的开拓力度,2019年以来新增客户581家。从新客户数量来看确实不少,但其实质量堪忧。纵观整个报告期,发行人新客户的营收占比始终过低,从未超过15%;且从2021年起新客户营收增速已低于总营收增速,开始拖后腿。营收具体请见下表:

同时,发行人75%-85%的营收集中在中国电科集团这个最大销售客户。但中国电科集团2020年营收为2,367.49亿元,同比仅增长4.3%,发行人营收增速高达其16.9倍。中国电科集团自身增速有限,又如何支持发行人业绩的高速增长?具体请见下图:

如果新客户的业绩贡献和老客户自身的增长都非常有限,发行人又如何实现业绩高速增长,特别是2020年的业绩高增速,岂非无源之水无本之木?

7.销售费用率持续下降,且低于可比公司平均

众所周知,“又要马儿跑,又要马儿不吃草”,既不科学也不现实。但发行人不但业绩增速远超行业平均值多倍,销售费用率却能做到可比公司中较低,且在报告期内还能持续下降,不得不令人惊讶。而如果营收持续存在水分,那么就会间接造成销售费用率持续下降,这就能解释发行人的这种异常。具体请见下表:

8.应收账款增速远超营收,不排除虚增收入通过应收账款挂账的可能性

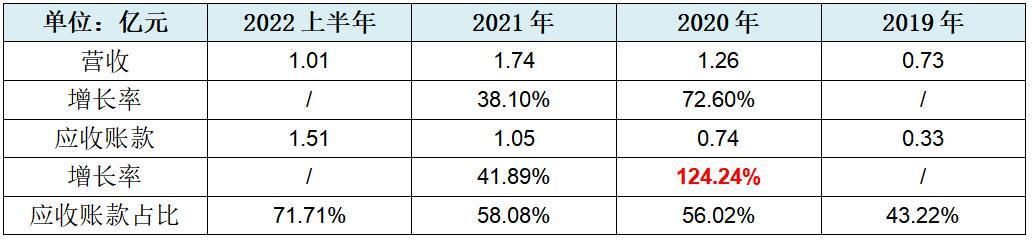

招股书显示,报告期内,发行人的应收账款如滚雪球般越滚越大,从期初的0.33亿元增加到期末的1.51亿元,增长了4倍。更甚者,报告期内发行人应收账款增速始终高于营收,2020年甚至要高出后者50%。截至2022年上半年,发行人的应收账款余额已是同期营收的1.5倍。具体请见下表:

出现上述异常,可能是发行人需要不断给予客户更长账期来争取更多订单,此举可能意味着营收质量的下降;另外也不能排除发行人虚增收入再通过应收挂账的可能,这样也会造成应收账款的雪球越滚越大;而且发行人最大的客户是J工企业,很多关键信息的披露可以豁免,从而增加了查实应收账款的难度,反而更利于虚增收入。

9.创始股东曾任职多家持续亏损企业的股东和董事长

发行人前身天极有限成立于2011年,实际由庄彤和张汉强分别持股73.30%和26.70%,而表面上则由刘勇、江涛代庄彤持股,林荣创代张汉强持股。庄彤和张汉强为何要安排上述股权代持?

招股书显示,因为庄彤、张汉强曾经是振勋电子股东而振勋电子又是翔宇微的控股股东,且庄彤曾在翔宇微担任董事长。由于振勋电子和翔宇微自设立后持续亏损,庄彤和张汉强决定设立天极有限。为避免曾经的任职和投资关系影响天极有限发展,两人决定委托他人代持股权。截至报告期末,庄彤持股21%且任职发行人的总经理,对发行人具有较大影响力和控制力,张汉强也持股13%。简而言之,创始人因为老店亏损,换个马甲开新店,从而设立发行人。

但天极有限的设立,既不能使原先亏损的企业扭亏为盈,也不能确保新企业一定盈利。创始人自身可能缺乏成功运营经验,不当的管理和运营的也可能同样带给发行人。

以上这些情况,都与发行人在报告期内业绩的高歌猛进显得格格不入。

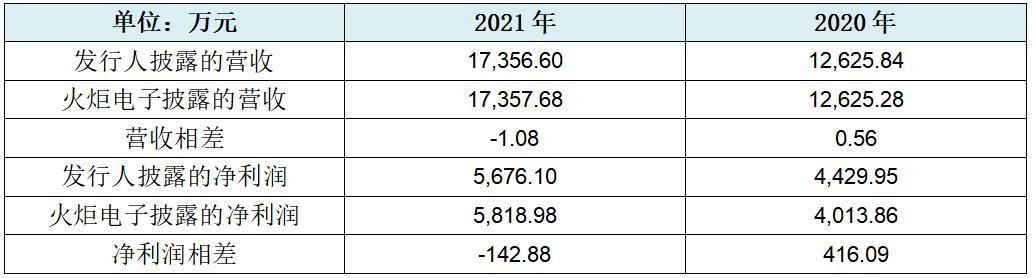

10.发行人主要财务数据与控股股东火炬电子披露的不一致

招股书显示,报告期内,火炬电子持有天极科技51.58%的股份,为公司控股股东。但火炬电子披露的发行人财务数据,却与招股书中不一致。具体请见下表:

而火炬电子和发行人均选择了容诚会计师事务所进行财报审计。同一家会计师事务所,居然对同一家单位出具两份营收净利数据不一致的审计报告,这让发行人业绩的真实性被打上了一个着重号。

11.保荐机构因未尽勤勉尽责,刚被证监会立案调查

今年3月24日,证监会通报2022年证监稽查20起典型违法案例,其中豫金刚石案赫然在列。2016年至2019年,豫金刚石实际控制人指使上市公司通过虚构销售交易及股权转让交易等方式,累计虚增利润1.5亿元,虚增资产18.56亿元。

证监会认为,这是“一起上市公司长期系统性造假的典型案件”,涉案金额巨大,违法性质严重,市场影响恶劣。豫金刚石定增项目的保荐人东北证券,也因涉嫌保荐、持续督导等业务未勤勉尽责,所出具的文件存在虚假记载、误导性陈述或者重大遗漏,于2023年2月初被证监会立案。

东北证券不但是发行人本次上市的保荐人,发行人也是东北证券在科创板的唯一在审项目。该定增项目的保荐代表人邵其军,也恰为发行人本次上市的保荐代表人。

上述情况,是否像古希腊哲学家赫拉克利特说的:“人不能两次踏进同一条河流”?

12.被收购后业绩开挂,扣非净利仅4年就成长10倍,但合理理由明显不足

自从2018年4月,火炬电子以4,410万元从庄彤、张汉强手中收购了天极有限60%的股权后,发行人的业绩就仿佛开了外挂,直线飙升。比如天极有限在2017年的扣非净利润仅549.13万元,但仅过两年就增长到2,349.94万元;2021年发行人的扣非净利润更是高达5,270.39万元,接近于4年前的10倍。

但无论从行业、市占率、产品、技术或营销等方面,都无法找到足够合理理由来支持发行人开挂式业绩增长的合理性。相反,为冲市值拉高业绩,以谋求上市后股东套现退出,这样的案例在资本市场并不罕见,此类风险不可不防。

综合上述分析,招股书虽披露发行人在报告期内实现了业绩高速增长,但与诸多方面情况存在矛盾,疑点较多,可信度要打问号。而要求主要财务数据真实可靠,恰是监管机构的红线之一。

二、持续经营能力,面临资金链可能断裂的风险

发行人除了高速增长业绩存在疑问,其持续经营能力也正面临挑战,首当其冲的风险就是其资金链紧张甚至面临断裂风险。

招股书显示,报告期内,发行人经营活动产生的现金流量净额持续为负,且数额持续增加,从上文分析可知其原因包括应收账款持续飙升并已超越同期营收。而同期货币资金虽有增长,但远不足弥补上述现金流量的缺口,且发行人吸引不到太多投资,只能主要靠短期借款弥补缺口,因此短期借款每年以约100%的速度增长。

以2021年为例,发行人经营活动产生的现金流量净额为-0.74亿元,同比增长42.31%,而货币资金总共仅有0.27亿元,主要依靠短期借款1.09亿元解决了燃眉之急(当期未能吸引到投资),短期借款因此同比增长了87.93%。具体请见下表:

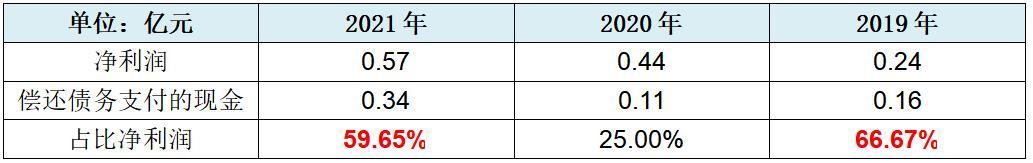

由于发行人应收账款还在继续超越营收而增长,经营活动产生的现金流量缺口预计还将持续扩大;发行人将被迫继续加大短期借款弥补缺口,不仅还本付息压力越来越大,未来借款难度和成本也会不断加大。比如2021年,发行人用于偿还债务支付的现金已经占到全年净利润的60%。与其说发行人在为股东打工,不如说在为债权人打工。具体请见下表:

发行人能借到的短期借款不可能无限增长,按照发行人的经营状况,按此趋势预计很快会到达上限。届时发行人早已紧张的资金链将面临断裂风险,从而可能影响其持续经营能力。

三、持续盈利能力面临产品单价持续下降风险

除了持续经营能力,发行人的持续盈利能力也因产品单价持续下降和降本问题而面临风险。

1.大部分主营产品单价均呈下降趋势

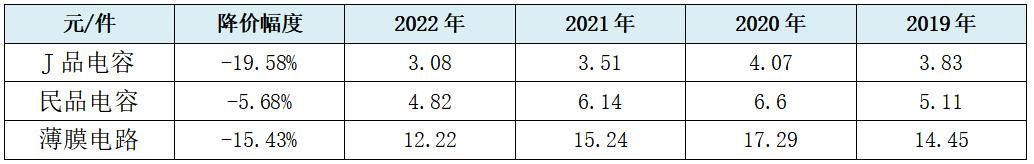

招股书显示,报告期内,发行人大部分主营产品单价均呈下降趋势。产品单价具体请见下表:

招股书披露的持续降价原因是客户持续扩大采购规模而给予对方的折扣。但据上文分析,中国电科集团自身的营收年增长率不足5%,采购规模即使增加亦有限。更合理的解释是发行人因为市场竞争愈发激烈而被迫降价。

2.主要采购供应商份额过于集中,发行人议价能力不足导致降本困难

招股书显示,发行人采购成本中约半数来自贵金属盐,目前主要从烟台招金采购。2022年,从烟台招金采购的贵金属盐占到采购总成本的42.67%。发行人对烟台招金可能存在严重的依赖关系,造成议价能力不足和降本困难。

综上所述,发行人一方面因为市场竞争激励而持续面临产品降价压力,降价同时销售数量却增长有限;另一方面发行人单一采购供应商过于依赖,缺乏议价能力导致降本困难。两者叠加后对发行人未来的持续盈利能力可能将产生较大不利影响。

四、销售客户高度集中

除了对单一采购供应商可能过于依赖,发行人销售上也非常依赖单一客户中国电科集团,对其销售额占到总营收的75%-85%。未来如果中国电科集团业务出现较大波动,很可能给发行人带来一场“海啸”。

五、缺乏行业市场地位导致科创属性不足

国内集成电路行业的年市场规模,早已超过三千亿元,但发行人年营收最高不超过2亿,且在所属的电容器等细分板块市占率仅2.2%,可以说发行人既缺乏市场地位,又缺乏行业地位。同时,电容器在集成电路行业的重要性也远不能和芯片内存等关键元器件相比。而且发行人在主要产品技术上还在追赶国外先进企业,后者在国内的市场份额已超七成。因此,发行人的科创属性显相当不足。

六、巧妙利用规则,规避上市障碍

2018年4月,火炬电子以现金4,410万元收购了天极科技60%的股权,成为后者的控股股东。但按照对分拆上市的“主要业务或资产不属于上市公司最近3个会计年度内通过重大资产重组购买的业务和资产”规定,3年内发行人上市将面临障碍。

因此,发行人选择了在收购后的第4年上市,既最大化提高了上市效率,又规避了障碍。

当然,这样是否能真正降低或消除中小投资者的风险,就属于见仁见智的问题了。

综合上述分析,发行人在报告期内的业绩畸高增长,不但过分高于行业和下游增速明显异常,而且无法排除虚增收入再通过应收账款挂账的可能。这项核心问题,可能正是发行人在今年2月28日被发审委取消上市审议,进一步核查有关事项的主要原因。