(原标题:陕西能源,净利同比大增为三倍,六大核心优势助力上市起飞)

3月27日晚间,陕西省煤炭资源电力转化龙头、榆林市首家煤电一体化上市企业——陕西能源投资股份有限公司(以下简称“陕西能源”)IPO发行价出炉,公告显示,陕西能源本次首发定价为9.60元/股,根据其经审阅2022年最新的扣非归母净利润计算,市盈率仅为14.86倍,明显低于23倍发行市盈率红线,毫无疑问将成为本次首批主板注册制打新“避险区”之一。

陕西能源本次上市,由券商龙头中信证券和西部证券联合保荐,拟发行不超过7.5亿股,募集资金不超过60亿元,主要用于建设清水川能源电厂三期21,000MW项目,建成后清水川能源电厂总装机将达到460万千瓦,成为西北最大的火力发电厂。

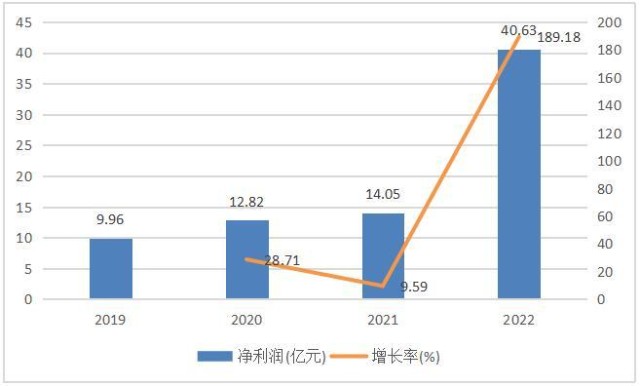

估值之家发现,多重光环加持下的陕西能源果然不负众望,报告期内业绩持续亮眼。不但营业收入持续保持高速增长,最近四年的复合平均增长率高达40.79%;净利润更是在基数已经较大的情况下,依然在2022年增长为去年同期的3倍,最近四年的复合平均增长率更是高达59.78%。

(备注:2022年财务数据已经过大华会计师事务所审阅,但尚未经审计;其余财务数据均已经过审计)

那么,陕西能源能够实现业绩持续高速增长,风生水起背后的成功密码又是什么呢?

估值之家发现,陕西能源不仅通过自身六大核心优势实现了远高于行业可比公司的毛利率,且现金流状况稳健中持续优化,同时还有多项产业政策助力成长,这些都是其成功的关键因素。

一、营收净利双大增,高毛利率成最大推手

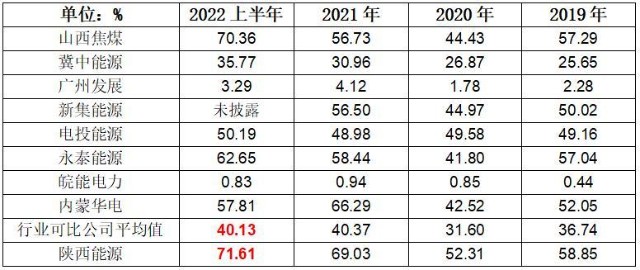

报告期内,陕西能源的营业收入约65%-70%来自电力业务,其余25%-30%来自煤炭业务,剩余2%-3%来自热力供应。无论电力还是煤炭业务,陕西能源都持续实现了较高的毛利率,并完胜多数行业可比公司,这不仅体现了陕西能源突出的竞争优势,也为实现良好业绩奠定了基础。

对于电力业务,陕西能源的毛利率基本控制在25%-30%,高出行业平均值约10%-15%,远胜于行业绝大多数可比公司。即便在煤价暴涨导致火电行业普遍亏损的2021年,陕西能源依然努力实现了近15%的毛利率,展现了较好的成本控制能力。

电力业务毛利率,与行业可比公司对比

同时,陕西能源煤炭业务的毛利率在行业可比公司中,也是首屈一指。不但完胜其他所有可比公司,优势还在持续扩大。比如,2019年陕西能源煤炭业务的毛利率高出可比公司平均值18%,而到2022年上半年这项优势已超过31%。

煤炭业务毛利率,与行业可比公司对比

显而易见,高毛利率帮助陕西能源迅速拉开了与竞争对手的利润差距,是其营收和净利双大增的最大推手。

二、自身六大核心优势,助推毛利率和业绩持续攀登新高

陕西能源通过下属清水川能源、赵石畔煤电、商洛发电、麟北发电、渭河发电、吉木萨尔发电开展电力业务;以及下属凉水井矿业、清水川能源、麟北煤业、赵石畔煤电开展煤炭开采业务。

估值之家发现,陕西能源能够通过高毛利率帮助业绩实现持续大增,与其自身具有的六大核心优势密不可分。

1.电力装机规模和煤炭核定产能全省数一数二,为提高毛利率打下坚实基础

陕西能源无论在电力还是煤炭业务板块,都具备雄厚的实力,为毛利率不断提高持续提供着有力支撑。

首先,陕西能源拥有电力装机总规模1,118万千瓦,其中在役电力装机规模为918万千瓦,在建电力装机规模为200万千瓦。参与陕西省内电力市场的在役电力装机规模586万千瓦,在陕西省属企业中位列第一,独占鳌头。

其次,陕西能源拥有丰富的煤炭资源储备,其下属煤矿拥有煤炭保有资源量合计约41.64亿吨,核定煤炭产能为3,000万吨/年,在陕西省属企业中位列第二。其中,已投产煤矿实际产能合计2,200万吨/年,在建产能800万吨/年,另有筹建产能400万吨/年。

2.优质矿井实现智能化开采,成为低成本煤炭的主要来源

陕西能源对外销售的市场煤,主要产自凉水井煤矿。可采储量4.07亿吨的凉水井煤矿埋深浅,地质构造简单,因此开采成本较低。同时,陕西能源还对该煤矿积极引入智能化采煤技术和设备,使之成为国家能源局确定的首批智能化示范煤矿,进一步提高了采煤效率。比如其采煤机采用记忆割煤,工作面已实现自动割煤;快速掘进系统还实现了月掘进进尺1506米的高纪录。

凉水井煤矿为陕西能源持续提供低成本的优质市场煤,从而为实现更高的毛利率打开了盈利空间。

3.以煤电一体化和坑口电站为主,可有效控制发电成本

燃料构成火力发电的主要成本,煤电一体化项目和坑口电站通过配套煤矿或就近煤矿提供燃料,可显著减少煤炭的采购、运输和储藏环节,从而降低发电燃料成本,提升电厂盈利空间。

实践证明,煤电一体化坑口电站是最具综合效应的运营模式。在原煤产地建设坑口电站,将外送煤炭转变为外送清洁电力,不仅减少煤炭运输成本和公共资源占用,有效消除因煤炭运输造成的能源消耗和环境污染,同时还可切实降低电力企业备受煤炭价格波动和保障不足带来的不利因素。因此,实现高效清洁的煤电一体化坑口电站模式,已成为煤炭一次能源转换的优先发展路径。

国家发改委近年来也多次下发文件明确煤电联营发展方向,要求新规划建设煤矿、电厂项目优先实施煤电联营,在运煤矿、电厂因地制宜、因企制宜加快推进煤电联营,鼓励大型动力煤煤炭企业和煤电企业加快实施煤电联营。

陕西能源煤电一体化项目和坑口电站项目装机占到其总装机容量的77.1%,其中,清水川、赵石畔煤电一体化项目自身配套有煤矿,麟北电厂采用其隔壁同属陕西能源控股的园子沟煤矿提供的煤泥、煤矸石等低热值燃料,吉木萨尔电厂也是坑口电站。清水川能源在三期完工后,也将继续由原有配套的冯家塔煤矿供应燃料,其正在建设的赵石畔煤矿投运后,将能进一步有效控制赵石畔电厂的燃料成本。因此,陕西能源的坑口电站优势未来还将持续对提升毛利率构成利好。

此外,陕西能源的煤炭产能可完全覆盖发电用煤需求,报告期内,其煤炭的自用比例不断提升,从而有效抵御了煤价波动对经营业绩的影响。

4.多数发电机组处于西电东送主要通道,参与西电东送的占比持续提升

西电东送、陕电外送是国家和陕西能源发展的重要战略,处在外送通道的机组,在电量上较其它机组有明显优势,电力消纳能得到保证。

而陕西能源的在建机组和多数在役机组均处于西电东送主要通道。比如,已投入运营的赵石畔煤电21,000MW煤电一体化项目,为榆横-潍坊1,000kV输电通道配套电源点;正在建设的清水川能源电厂三期项目(21,000MW),为陕北-湖北800kV直流通道配套电源点;吉木萨尔电厂项目(2660MW),为新疆准东-安徽皖南1,100kV特高压直流输电工程配套电源点。

5.技术优势明显,为降本增利再添保障

陕西能源的发电机组大多为近几年投产的新机组,不仅设备运行状态良好,还大量应用新技术,因而具有较强的竞争优势,主要体现在(1)供电煤耗优于可比标准、(2)深度调峰能力强和(3)污染物排放优于国家超低排放标准这三个方面。

首先,陕西能源的发电机组类型多数为超超临界,供电煤耗显著低。以赵石畔煤电(21,000MW)为例,其每千瓦时的煤耗低至仅有294.47克,明显低于317克的标准平均水平,运营成本优势非常明显,其2号机组也因此获得电力行业2021年度的“AAAAA级优胜机组”及“厂用电率指标最优机组”等多项荣誉。

其次,煤电机组深度调峰能力也是极为重要的竞争优势。而陕西能源下属火电机组深度调峰技术优势突出,具备参与深度调峰的能力。比如,清水川能源电厂三期项目21,000MW机组设计调峰能力为额定出力的75%;赵石畔煤电1号机组更成功完成百万机组深度调峰试验,调峰能力达到机组额定出力的77%,还为国内1,000MW机组深度调峰积累了宝贵经验。

再次,陕西能源下属清水川能源电厂二期、三期,赵石畔煤电,商洛发电,吉木萨尔发电均采用国内先进的超超临界空冷燃煤机组,是优于国家超低排放标准的绿色环保电厂。

此外,公司下属赵石畔煤电项目还是全国首台长距离交流特高压外送机组和全国首台百万间接空冷机组,拥有世界上最高电压及变比的发变组系统和世界领先的高效超超临界技术。

除了发电业务,陕西能源在煤炭开采上也实现了技术领先,包括智能化开采技术。比如,凉水井煤矿在2018年12月被评为陕西省中厚煤层智能化开采示范矿井,陕西能源也成为全国首批71家智能化示范煤矿建设企业。

6.销售费用占比总体持续下降,且持续低于行业可比公司

除了通过低开采成本、坑口电站和煤电一体化等一系列措施降低运营成本,陕西能源对其他成本也控制得当。比如销售费用,其对营业收入的占比总体持续下降,从2019年的0.35%下降到2022年的0.24%,而且还持续低于行业可比公司,这是陕西能源有效控制成本的一个缩影。

销售费用占比营业收入

除了销售费用,陕西能源其他如管理费用对营业收入的占比也在持续下降,体现了良好的成本控制意识和能力。

三、收款条件相对安全,现金流稳健中持续优化

孙子兵法有云:“昔之善战者,先为不可胜,以待敌之可胜。”,大意是以前善于用兵作战的人,总是首先创造自己不可战胜的条件,并等待可以战胜敌人的机会,即通过让自己不可战胜而牢牢掌握主动权。

现实中,陕西能源通过相对安全的收款条件,保持现金流的稳健并持续优化,从而让自己立于不败之地。

比如,对于业绩占比最大的电力业务,电力交易结算统一由发电企业与电网公司进行,一般当月结算上月电费,因此收款风险很小。

而随着陕西能源盈利持续较快增长,陕西能源的现金流还在持续优化,货币资金和经营活动产生现金流量净额均持续实现较大增长,反映出盈利的含金量也在不断提高。

四、火电需求未来持续增长,多项产业政策助力业绩增长

随着国民经济的快速发展,我国电力需求也相应保持较高的增长速度,2021年全社会用电量累计83,128.00亿千瓦时,同比增长10.68%。未来随着经济的持续增长,对电力的需求也会继续增长,从而带动电力装机容量和发电量的相应增长。

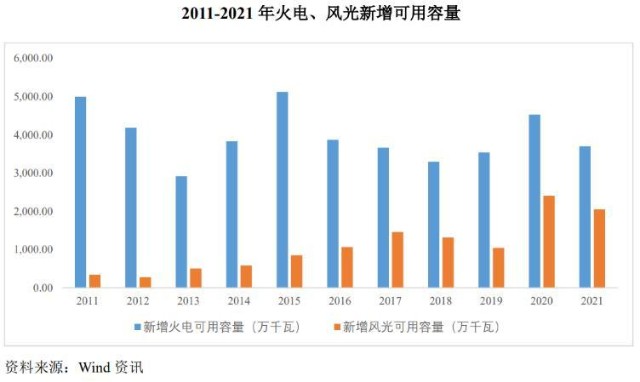

虽然从新增电力装机容量的结构来看,火电比例在持续下降,已从2021年的26.25%下降到2022年的12.76%。但这样的简单对比并未考虑风光能源的波动性导致可靠出力远低于铭牌装机容量的问题。

如果按照火电的可用容量为铭牌容量的80%、风光可用容量为铭牌容量的20%这一标准来重新测算,火电与风光的可用新增装机容量将出现颠覆性变化。显而易见,火电实质上依然占据着我国每年新增装机容量的绝对多数。

因此,随着未来全社会用电量的持续增长,对陕西能源所在火电行业的发电需求也将同步增长。

除了未来对火电需求持续增长的利好,电价和电力吸纳政策也都在朝着对陕西能源有利的方向发展。2021年10月,国家发改委在进一步深化燃煤发电上网电价市场化改革的通知中明确:(1)燃煤发电电量原则上全部进入电力市场;(2)将燃煤发电市场交易价格浮动范围由现行的上浮不超过10%、下浮原则上不超过15%,扩大为上下浮动原则上均不超过20%,高耗能企业市场交易电价不受上浮20%限制。

上述新政策不仅让电力市场全部吸纳了陕西能源的发电量,陕西能源所属燃煤发电机组上网电价还基本实现上涨20%的水平,从而有效提高了电力业务收入,预计陕西能源未来还将持续从中受益。

此外,由于陕西能源坑口电站和煤电一体化比例较高,且发电机组多处于西电东输要道,国家对煤电一体化和西电东输等鼓励政策,未来也将持续助力陕西能源。

而且,由于陕西能源符合所得税西部大开发优惠政策,下属几乎所有子公司都享受到15%优惠所得税率,不但可以至少持续到2030年底,未来政策还有继续延长的可能。

当然,2017年开始的煤炭去产能政策,要求逐步关停落后的中小煤炭企业,可能对部分煤炭企业会有影响。该政策要在“十四五”末实现,全国煤矿数量控制在4,000处以内,其中大型煤矿产量占85%以上,大型煤炭基地产量占97%以上等目标,并向新疆、内蒙、陕西和山西等富煤省份集中。陕西能源目前控股的煤矿均属于地处国家煤炭基地的大型现代化煤矿,不属于关停对象。

“碳中和”和“碳达峰”等战略目标,理论上会一定程度限制火电行业的发展。但实践中,我国“富煤、贫油、少气”的能源结构,决定了火电在能源供给中将继续担当重要角色,未来火电将从主体型电源逐步向调节型电源转变。

虽然双碳战略会淘汰部分落后的火电产能,但通过洗牌将促进产业集中度提升,对陕西能源这样煤耗优、调峰强、污染低的优质火电企业,反而是利好。

截至2021年12月末,火电累计装机容量129,678.00万千瓦,占总装机容量的比重为54.56%;而截至2022年6月末,火电累计装机容量130,496.00万千瓦时,占装机容量的比重为53.46%。火电始终在电力能源结构中占据着绝对多数的优势地位。

综合上述分析,火电行业目前正处于发电量稳定上升,占比缓慢下降的周期中,但未来依然会在我国电力能源结构中占据主导地位。而随着火电落后产能被持续淘汰,优质火电企业未来将会扩大市场份额,这对陕西能源也是机遇。

截至2023年3月24日,中证指数有限公司发布的“D44电力、热力生产和供应业”最近一个月平均静态市盈率为21.96倍。陕西能源本次发行价为9.60元/股,对应其2022年扣非后的归母净利润,市盈率为14.86,具备一定的估值修复空间。

良好的开端是成功的一半。陕西能源不但业绩持续大增,本次还即将实现上市,可谓好事逢双。未来期待着陕西能源上市后能有更多更出彩的业绩表现,带给投资者更多更大的回报。