(原标题:慧博云通财务数据频变脸 员工接手亏损子公司仍在职涉嫌虚假陈述)

《金证研》南方资本中心 芷露/作者 三石 南江/风控

2020年7月,苏州金鸿顺汽车部件股份有限公司(以下简称“金鸿顺”)发出公告,由于交易各方未能达成一致意见,金鸿顺决定终止对慧博云通科技股份有限公司(以下简称“慧博云通”)100%股权的收购。与上市公司的资产重组“告吹”后,2021年6月,慧博云通向创业板递交上市申请文件,向资本市场发起冲击。

需要指出的是,此番上市,慧博云通或还存在诸多问题待解。除了净利润或依赖税收优惠及政府补助外,慧博云通两版招股书披露的外场测试、实验室测试软件、开发人员技术服务的收入、成本均出现了“矛盾”,慧博云通的财务数据真实性或受“拷问”。此外,剥离亏损子公司后,员工朱兵系受让方。剥离后朱兵不再在慧博云通任职,蹊跷的是,朱兵还现身慧博云通持股人员要求系正式员工的持股平台中,且彼时已由朱兵控制的昔日子公司邮箱后缀还与慧博云通企业邮箱后缀重叠,是否意味着朱兵仍在慧博云通任职?朱兵是否系隐形“代言人”?

一、净利润增速滑坡,税收优惠及政府补助占净利润逾四成

作为信息技术外包(ITO)服务的提供商之一,慧博云通坐享税收优惠红利。而阴阳相长,万事有坏必有好。慧博云通净利润下滑的另一面,其或还依赖税收优惠及政府补助。

1.1 2019-2021年,慧博云通的净利润增速逐年下滑

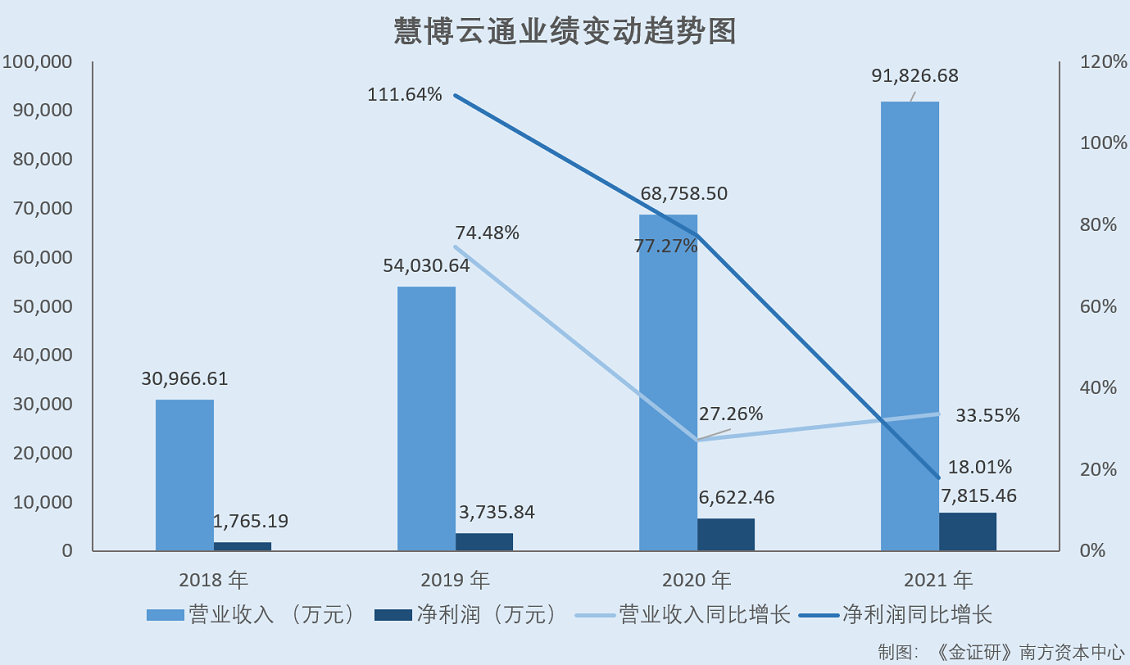

据慧博云通签署日期为2021年6月25日的招股说明书(以下简称“2021年6月版招股书”)及签署日期为2022年4月29日的招股说明书(以下简称“招股书”),2018-2021年,慧博云通的营业收入分别为3.1亿元、5.4亿元、6.88亿元、9.18亿元,2019-2021年营业收入分别同比增长74.48%、27.26%、33.55%。

2018-2021年,慧博云通的净利润分别为1,765.19万元、3,735.84万元、6,622.46万元、7,815.46万元,2019-2021年净利润分别同比增长111.64%、77.27%、18.01%。

不难发现,2019-2021年,慧博云通的净利润增速逐年下滑。

与此同时,慧博云通扣非后的加权平均净资产收益率亦出现了下滑的情况。

1.2 2021年,慧博云通扣非后的加权平均净资产收益率出现下滑

据招股书,2019-2021年,慧博云通扣除非经常性损益后归属于公司普通股股东的净利润的加权平均净资产收益率分别为25.01%、30.76%、10.68%。

值得关注的是,慧博云通享受的税收优惠及政府补助占其净利润比重均超四成。

1.3 2018-2021年,税收优惠及政府补助金额占净利润比重均超4成

据2021年6月版招股书及招股书,慧博云通的税收优惠金额主要由技术开发业务免税/跨境业务收入适用增值税零税率、研发费用加计扣除、高新技术企业税收优惠构成。

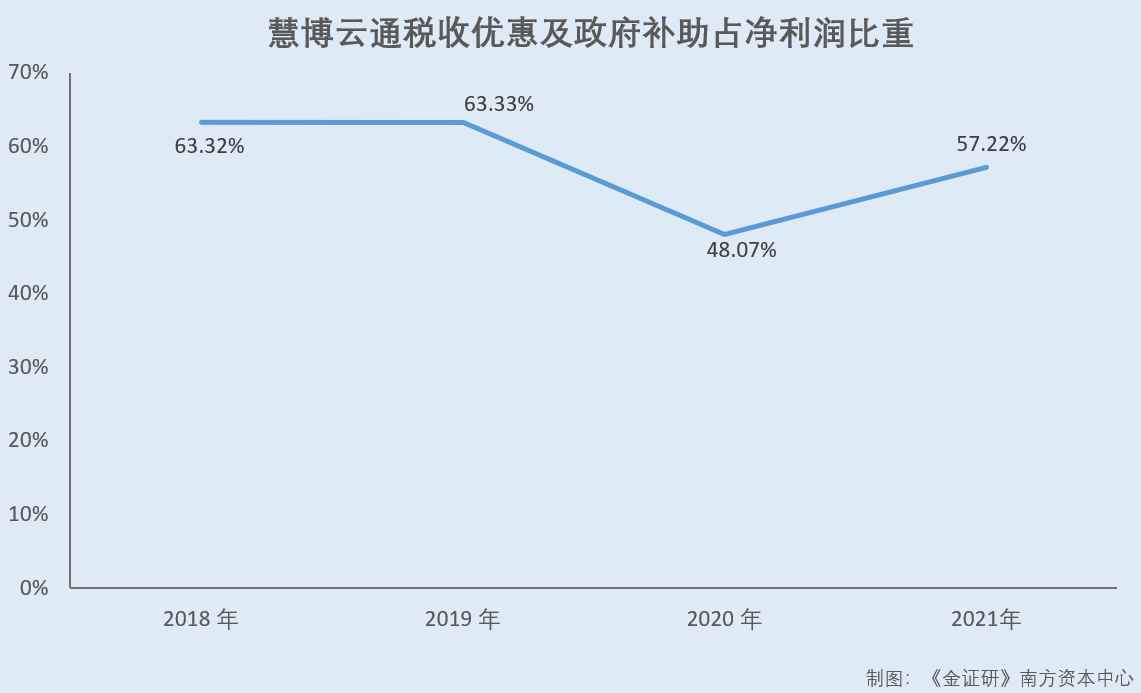

2018-2021年,慧博云通享受的税收优惠金额分别为1,072.57万元、2,017.67万元、2,655.36万元、3,059.87万元。

同期,慧博云通计入当期损益的政府补助金额分别为45.11万元、348.14万元、527.91万元、1,411.85万元。

经《金证研》南方资本中心测算,2018-2021年,慧博云通收到的税收优惠及政府补助合计分别为1,117.68万元、2,365.81万元、3,183.27万元、4,471.72万元,占同期净利润的比例分别为63.32%、63.33%、48.07%、57.22%。

可见,2019-2021年,慧博云通的净利润增速呈逐年下滑的趋势。而2018-2021年,慧博云通税收优惠及政府补助占其当期净利润的比重均逾4成,其净利润或依赖税收优惠及政府补助。

二、两版招股书主营业务收入及成本“对垒”,信披质量或打折

财务数据真实性是企业“闯关”上市的基本要求之一。然而,慧博云通前后两版招股书的主营业务收入及主营业务成本的明细金额却屡屡出现“矛盾”,其财务数据真实性或有待考验。

2.1 关于2019-2020年外场测试及实验室测试收入金额,两版招股书矛盾

据招股书,报告期内,2019-2021年,慧博云通的主营业务分为软件技术外包服务、移动智能终端测试服务两大板块。其中,软件技术外包服务可划分为软件开发人员技术服务、软件定制开发及解决方案服务,而移动智能终端测试服务可划分为测试技术服务、检测认证服务。

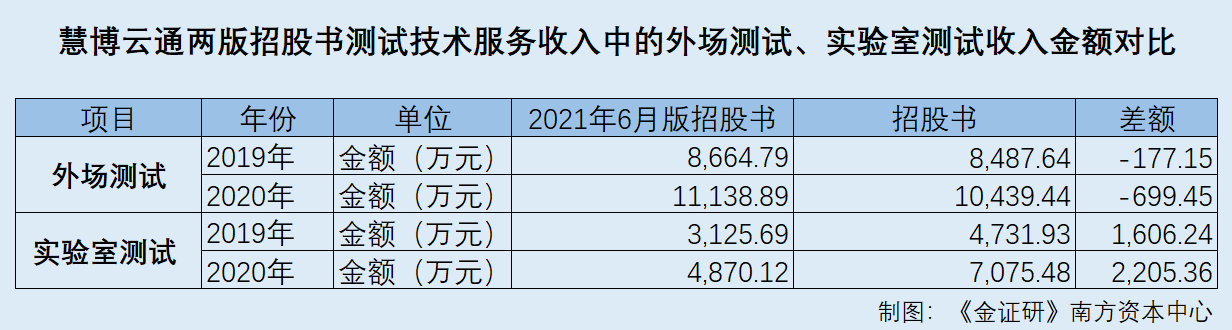

据2021年6月版招股书,2019-2020年,慧博云通的测试技术服务收入中,外场测试的收入金额分别为8,664.79万元、11,138.89万元,占慧博云通同期主营业务收入的比例分别为16.37%、16.52%。同期,实验室测试的收入金额分别为3,125.69万元、4,870.12万元,占慧博云通同期主营业务收入的比例分别为5.91%、7.22%。

而据招股书,2019-2020年,慧博云通的测试技术服务收入中,外场测试的收入金额分别为8,487.64万元、10,439.44万元,占慧博云通同期主营业务收入的比例分别为16.04%、15.48%。同期,实验室测试的收入金额分别为4,731.93万元、7,075.48万元,占慧博云通同期主营业务收入的比例分别为8.94%、10.49%。

可以看出,2019-2020年,慧博云通招股书披露的测试技术服务收入明细金额与2021年6月版招股书披露的测试技术服务收入明细金额并不一致。

与2021年6月版招股书相比,2019-2020年,招股书披露的慧博云通测试技术服务收入中的外场测试收入分别少了177.15万元、699.45万元,实验室测试的收入分别多了1,606.24万元、2,205.36万元。

值得注意的是,慧博云通两版招股书中,披露的软件开发人员技术服务同样“对不上”。

2.2 两版招股书披露的软件开发人员技术服务收入,同样存在“出入”

据2021年6月版招股书,2019-2020年,慧博云通的软件技术外包服务的收入中,软件开发人员技术服务的收入金额分别为39,809.13万元、49,970.85万元,占慧博云通同期主营业务收入的比例分别为75.22%、74.11%。

而据招股书,2019-2020年,慧博云通的软件技术外包服务的收入中,软件开发人员技术服务的收入金额分别为38,380.05万元、48,464.94万元,占慧博云通同期主营业务收入的比例分别为72.52%、71.87%。

不难发现,慧博云通的软件技术外包服务收入同样出现前后“矛盾”。

与2021年6月版招股书相比,2019-2020年,招股书披露的软件技术外包服务收入中的软件开发人员技术服务收入,分别少了1,429.08万元、1,505.91万元。

需要指出的是,由于招股书与2021年6月版招股书对于外场测试、实验室测试、软件开发人员技术服务的收入并不一致,因此招股书与2021年6月版招股书中对于软件技术外包服务收入、移动智能终端测试服务、测试技术服务收入的披露亦存在差异。

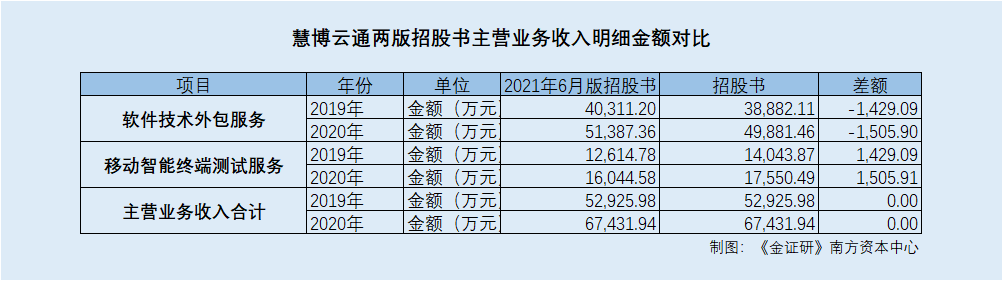

据2021年6月版招股书,2019-2020年,软件技术外包服务的收入金额分别为40,311.2万元、51,387.36万元,移动智能终端测试服务的收入金额分别为12,614.78万元、16,044.58万元,测试技术服务的收入金额分别为11,790.48万元、16,009.01万元。

而据招股书,2019-2020年,慧博云通软件技术外包服务的收入金额分别为38,882.11万元、49,881.46万元,移动智能终端测试服务的收入金额分别为14,043.87万元、17,550.49万元,测试技术服务的收入金额分别为13,219.57万元、17,514.91万元。

与2021年6月版招股书相比,2019-2020年,招股书披露的软件技术外包服务收入分别少了1,429.09万元、1,505.9万元,移动智能终端测试服务收入及测试技术服务收入分别多了1,429.09万元、1,505.9万元。

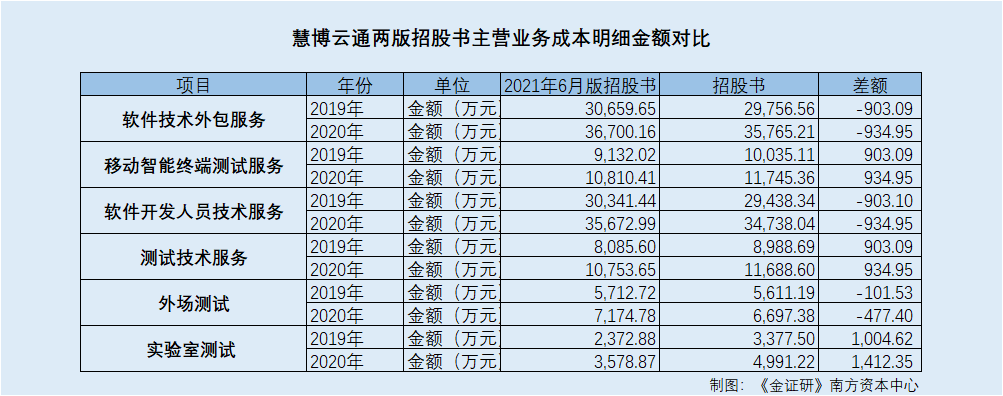

与主营业务收入相对应,慧博云通在招股书中披露的2019-2020年主营业务成本的明细金额,与2021年6月版招股书数据相比亦出现了“大变脸”。

2.3 与主营业务收入相对应,招股书披露的主营业务成本亦出现“大变脸”

据2021年6月版招股书,2019-2020年,慧博云通软件技术外包服务的成本金额分别为30,659.65万元、36,700.16万元,占慧博云通同期主营业务成本的比例分别为77.05%、77.25%。其中,软件研发人员技术服务的成本金额分别为30,341.44万元、35,672.99万元,占慧博云通同期主营业务成本的比例分别为76.25%、75.08%。

2019-2020年,慧博云通移动智能终端测试服务的成本金额分别为9,132.02万元、10,810.41万元,占慧博云通同期主营业务成本的比例分别为22.95%、22.75%。其中,测试技术服务的成本金额分别为8,085.6万元、10,753.65万元,占慧博云通同期主营业务成本的比例分别为20.32%、22.63%。

此外,慧博云通的测试技术服务成本中,慧博云通的外场测试服务成本分别为5,712.72万元、7,174.78万元,占慧博云通同期主营业务成本的比例分别为14.36%、15.1%;实验室测试成本分别为2,372.88万元、3,578.87万元,占慧博云通同期主营业务成本的比例分别为5.96%、7.53%。

据招股书,2019-2020年,慧博云通软件技术外包服务的成本金额分别为29,756.56万元、35,765.21万元,占慧博云通同期主营业务成本的比例分别为74.78%、75.28%。其中,软件开发人员技术服务的成本金额分别为29,438.34万元、34,738.04万元,占慧博云通同期主营业务成本的比例分别为73.98%、73.12%。

2019-2020年,慧博云通移动智能终端测试服务的成本金额分别为10,035.11万元、11,745.36万元,占慧博云通同期主营业务成本的比例分别为25.22%、24.72%。其中,测试技术服务的成本金额分别为8,988.69万元、11,688.6万元,占慧博云通同期主营业务成本的比例分别为22.59%、24.6%。

而慧博云通的测试技术服务成本中,慧博云通的外场测试服务成本分别为5,611.19万元、6,697.38万元,占慧博云通同期主营业务成本的比例分别为14.1%、14.1%;实验室测试成本分别为3,377.5万元、4,991.22万元,占慧博云通同期主营业务成本的比例分别为8.49%、10.51%。

与2021年6月版招股书相比,2019-2020年,慧博云通招股书披露的软件技术外包服务成本金额分别少了903.09万元、934.95万元;移动智能终端测试服务成本金额分别多了903.09万元、934.95万元;软件开发人员技术服务成本金额分别少了903.09万元、934.95万元;测试技术服务成本金额分别多了903.09万元、934.95万元;外场测试成本金额分别少了101.53万元、477.4万元;实验室测试成本金额分别多了1,004.62万元、1,412.35万元。

可见,两版招股书中,主营业务收入明细金额、主营业务成本明细金额“生变”。

值得注意的是,会计政策变更或并未对上述差异产生影响,且对于主营业务收入中软件开发人员技术服务收入金额、外场测试收入金额及实验室测试收入金额的变化,慧博云通在招股书中并未作任何解释。此举是否符合相关规定?

而关于慧博云通信息披露真实性的疑云,远未散去。

三、突击向员工朱兵转出亏损子公司,朱兵涉嫌“假离职”

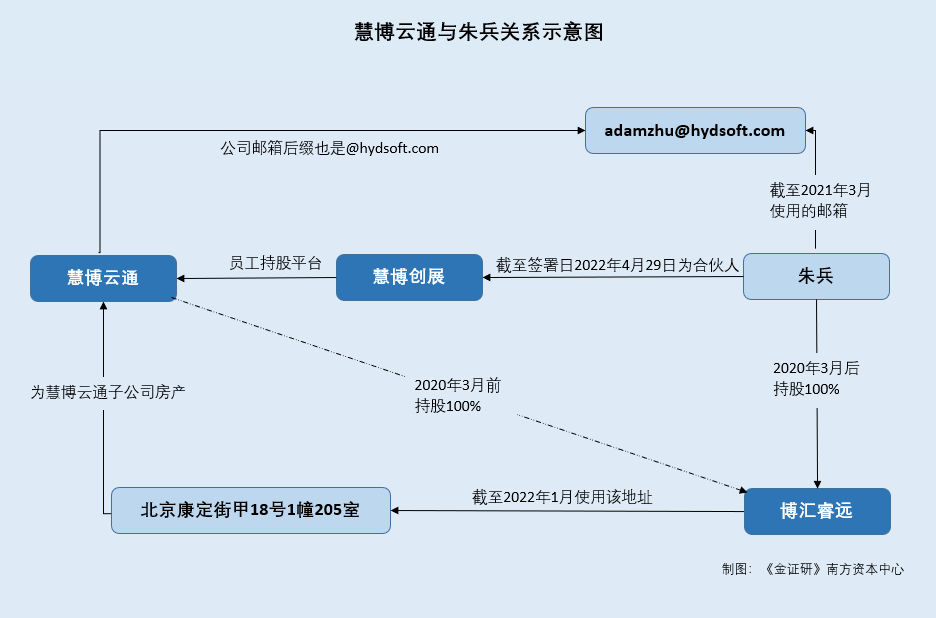

为剥离“亏损”的检测认证服务业务,慧博云通于2020年3月向员工朱兵转让子公司北京博汇睿远科技有限公司(以下简称“博汇睿远”)100%股权。

3.1 2020年3月,将子公司博汇睿远100%股权转让给员工朱兵

据招股书,报告期内,博汇睿远曾系慧博云通的全资子公司。2020年3月,慧博云通转让所持有的子公司博汇睿远100%股权至朱兵。

据市场监督管理局数据,截至查询日2022年5月17日,朱兵持有博汇睿远100%股份,并在博汇睿远担任执行董事、经理。

据慧博云通签署日期为2022年3月27日的《关于慧博云通首次公开发行股票并在创业板上市申请文件的审核问询函回复》(以下简称“首轮问询函回复”),朱兵曾担任慧博云通检测认证业务负责人,博汇睿远剥离后,朱兵不再在慧博云通任职。

通过置出子公司博汇睿远,慧博云通剥离了“亏损”业务。

3.2 置出亏损子公司博汇睿远,目的是剥离“亏损”的检测认证服务业务

据招股书,慧博云通主营业务包括软件技术外包服务和移动智能终端测试服务两大板块。其中,移动智能终端测试服务业务板块分为检测技术服务业务、检测认证服务业务。

据招股书,博汇睿远于2017年2月13日注册成立,主营业务为硬件检测认证服务。而招股书亦显示,慧博云通的检测认证服务业务主要通过博汇睿远来开展。

据《关于慧博云通科技股份有限公司首次公开发行股票并在创业板上市申请文件的第二轮审核问询函的回复》(以下简称“第二轮问询回复”),于2020年3月对博汇睿远剥离后,慧博云通不再从事检测认证业务。

据招股书,受客户需求下滑影响,博汇睿远近年来经营业绩不佳甚至出现亏损。而随着5G时代的来临,检测认证服务业务将面临5G升级困境,未来5G升级所需资本性支出较大。为更好地聚焦于软件技术外包服务业务、移动智能终端测试服务中盈利较好的轻资产业务,基于公司战略发展和业务布局,慧博云通对主要从事检测认证服务的博汇睿远进行了剥离。

据第二轮问询回复,2017-2019年以及2020年1-3月,慧博云通检测认证服务业务收入合计分别为1,408.36万元、1,489.93万元、824.3万元、35.57万元,毛利合计分别为-140.29万元、495.92万元、-222.12万元、-21.19万元。

此外,据招股书,转让前,博汇睿远的净利润为-189.34万元。

不难看出,慧博云通的检测认证服务业务或出现亏损情形。而置出子公司博汇睿远目的是为了剥离亏损业务。

3.3 问询回复称朱兵受让博汇睿远后离职,但至今仍在员工持股平台中持股

据首轮问询函回复,博汇睿远剥离后,朱兵不再在慧博云通任职,因此慧博云通与朱兵不存在关联方关系。

但据招股书,截至招股书签署日2022年4月29日,朱兵持有北京慧博创展科技中心(有限合伙)(以下简称“慧博创展”)2.5%出资额。

截至招股书签署日2022年4月29日,慧博创展为慧博云通的员工持股平台。慧博创展对慧博云通的持股比例分别为16.67%,为慧博云通的第二大股东。

3.4 慧博云通在首轮问询函回复中称,其员工持股平台中均为正式员工

据慧博云通首轮问询函回复,深圳证券交易所要求慧博云通补充说明员工持股平台人员离职情况及所持股份的处理情况;保留离职人员在持股平台的权益,是否符合相关章程或协议的约定,是否应当视为外部人员,若视为外部人员按照实际人数穿透后,慧博云通的股东人数是否符合拟上市公司的要求。

对此,慧博云通披露,据慧博云通的《股权激励管理办法》《股权激励计划》,关于激励对象离职的股份处理的规定为:“激励对象因辞职、调离、退休、死亡或被解雇等原因离开慧博云通(包括慧博云通控股子公司)的,激励对象应当将其持有的全部财产份额,按照协商确定的价格,转让给持股平台的执行事务合伙人或执行事务合伙人指定的第三人。”

而慧博云通离职员工均已转让了其在合伙平台中的全部权益,符合股权激励计划的相关约定,慧博云通员工持股平台中均为慧博云通的正式员工,不存在外部人员。

不难发现,慧博云通的信息披露存在前后“矛盾”。一方面,慧博云通称朱兵已不再在慧博云通任职。另一方面,朱兵仍持有慧博云通员工持股平台股份,而慧博云通又称员工持股平台中均为慧博云通正式员工。令人费解。

3.5 朱兵所用邮箱后缀,与慧博云通企业邮箱后缀一致

据市场监督管理局数据,2021年3月26日填报的2020年度报告显示,博汇睿远的企业联系电话为138****6904,企业联系邮箱为adamzhu@hydsoft.com。

通过支付宝平台搜索发现,截至查询日2022年5月21日,手机账号为138****6904的用户名为“朱兵”。

通过社交软件微信搜索发现,截至查询日2022年5月21日,手机账号为138****6904的用户名为“Adam 兵”。

通过办公软件钉钉搜索发现,截至查询日2022年5月21日,手机账号为138****6904的用户名为“*dam Zhu 朱兵”。

显而易见,上述电话号码或是博汇睿远股东朱兵所持有的电话号码,朱兵的英文名字或为Adam Zhu。即adamzhu@hydsoft.com或是朱兵所持有的邮箱。

而据招股书,据招股书,慧博云通公司网站为www.hydsoft.com,电子邮箱为ir@hydsoft.com。

即截至2021年3月,朱兵所用邮箱后缀与慧博云通企业邮箱后缀一致。此时,朱兵或仍是慧博云通员工。

而慧博云通却称,朱兵自2020年3月受让博汇睿远全部股权后,便从慧博云通离职。慧博云通的信息披露真实性存疑。

四、子公司被剥离后,住所仍使用慧博云通场地

好戏一码接着一码。在员工朱兵接盘亏损子公司博汇睿远的同时,《金证研》南方资本中心研究还发现,博汇睿远被转让予朱兵后,其仍继续使用慧博云通场地。

4.1转让前博汇睿远向慧博云通子公司租赁场地,为康定街甲18号1幢205室

据首轮问询回复,转让前,博汇睿远租赁慧博云通子公司北京神州腾耀通信技术有限公司(以下简称“神州腾耀”)相关场地和设备。

据招股书,截至2021年12月31日,慧博云通全资子公司神州腾耀拥有1宗土地使用权,坐落位置为北京经济技术开发区康定街甲18号院;并拥有坐落位置为北京经济技术开发区康定街甲18号1幢等2幢、北京经济技术开发区康定街甲18号院3、4、5号楼的自有房产,房产合计建筑面积22,694.18平方米。

而转让前,博汇睿远的注册地和主要生产经营地,为北京市北京经济技术开发区康定街甲18号1幢205室。

4.2问询回复称博汇睿远自2020年3月转让后,不再租赁慧博云通场地

据首轮问询回复,转让后,即2020年3月之后,慧博云通与博汇睿远切割清晰,慧博云通、博汇睿远的业务、人员、资产、机构、财务均独立运营。转让前,博汇睿远租赁慧博云通子公司北京神州腾耀通信技术有限公司(以下简称“神州腾耀”)相关场地和设备;转让后,博汇睿远不再租赁慧博云通场地或设备,博汇睿远与慧博云通不存在资金往来、业务往来或其他关联交易。转让后,博汇睿远不存在替慧博云通体外承担成本费用的情形。

4.3截至2022年1月,博汇睿远住所仍系康定街甲18号1幢205室

据市场监督管理局数据,2021年3月26日填报的2020年度报告显示,博汇睿远的企业通讯地址为北京市北京经济技术开发区康定街甲18号1幢205室。

2022年1月19日,博汇睿远的住所才由“北京市北京经济技术开发区康定街甲18号1幢205室”,变更为“北京市北京经济技术开发区(大兴)旧桥路1号院2号楼-1层-101-63”。

即截至2022年1月,博汇睿远或仍在康定街甲18号1幢205室办公。

基于此,慧博云通称,自2020年3月转让后,博汇睿远不再租赁慧博云通场地,或又再遭打脸。若如慧博云通所述与博汇睿远不再存在租赁情形,那么2020年3月转让后截至2022年1月期间,博汇睿远是否无偿使用慧博云通房产用地?

而慧博云通声称受让博汇睿远的朱兵已是离职员工,而朱兵还现身慧博云通持股人员要求系正式员工的持股平台中,且已由朱兵控制的博汇睿远邮箱后缀还与慧博云通企业邮箱后缀重叠,是否意味着朱兵仍在慧博云通任职?此外,博汇睿远被剥离后仍继续使用慧博云通场所办公。个中博汇睿远的“转出”是否真实发生?员工朱兵是否系慧博云通对博汇睿远的隐形“代持人”?存疑待解。

豚鱼吉,信及豚鱼。先是两版招股书主营业务收入及成本数据“变脸”,再者上市前剥离亏损子公司现控制权疑云。面对上述林林总总的问题,慧博云通又能否经得起资本市场的重重拷问?