(原标题:360 度无死角拆解京东方:为什么说短期埋雷无碍长期价值?)

海豚君在上篇深度《从双 “雄” 到双 “熊”:京东方和 TCL 的周期劫到头了?》中认为虽然目前面板行业仍处于左侧的下行区间,但是跌破现金成本的面板价格和产能收缩的行为有望带来了行业快速见底的机会。而本篇主要聚焦在面板行业中特定个股的业绩测算和估值定价。

面板行业具有周期性,$ 京东方 A.SZ 在过去十余年间通过逆周期扩产,已经成为 LCD 面板领域的全球第一。而今在面板行业整体下行的情况下,京东方已经从一年前 7 元多的高点,回落至 4 元以下。随着面板价格跌破现金成本,京东方今年的业绩将从高盈利步入业绩低点。而对于周期股的投资,业绩低点往往是困境反转的投资关注点。

由于京东方的经营费用率比较稳定,对京东方的业绩测算核心点落在了收入和毛利率,海豚君对收入端的测算,自下而上,通过对 15 条产线分别测算。

①.海豚君预期 2022-2024 年京东方的收入分别为 2092/2388/2491 亿元,同比增长-4.7%/14.2%/4.3%。随着面板价格的持续下滑,京东方今年的收入端可能出现负增长的现象。

②.海豚君对毛利率的测算,主要是结合产品价格、固定成本(折旧摊销)、可变成本(原材料等制造费用)。海豚君预期 2022 年公司毛利率将很惨,而在 2023-2024 年随着行业回暖,毛利率也将回升。

面板价格在二季度打破成本价后,三季度的价格仍在下滑,海豚君预期京东方三季度的业绩将更加 “难看”。

同时,海豚君认为京东方 2022 年的利润将远低于市场一致预期的 185 亿元,只有 36 亿,同比下降接近 90%。2022 年之后两年的归母净利润分别为 160 亿和 190 亿,对应同比为 354%、17%。

短期,随着周期下行,京东方在今年的业绩将 “惨不忍睹”。京东方今年的业绩确实差,但事物也往往具有两面性。

周期下行中,公司的业绩往往难以独善其身,但是目前已经打破现金成本价的面板还能差到哪里去呢?面板周期下行,公司业绩会差,这其实在市场已有预期。但是随着面板价格的继续下降,反而也会加速各厂商供给端的产能收缩。供需关系的改变,面板价格有机会迎来见底的机会。

面板确实是周期股,业绩时好时坏。但是假如拉长来看,把利润拉平后,京东方在 OLED 产能释放和折旧摊销减少后,未来有望实现年均 300 亿的利润。

在成熟行业中,给予公司 9 倍的参考 PE 再折现至今,有 2008 亿元的市值(5.23 元/股),较当前市值有 34.4% 的上行空间。

从中长期的角度看,面板价格、公司业绩和公司股价都有望随着行业回暖。但不可否认的一点是,价格继续下跌和产能收缩的三季度,业绩只会更差。京东方今年的业绩很可能会,明显低于目前的市场一致预期。“业绩暴雷” 可能短期内会给京东方带来利空影响,但中长期维度京东方会跟着行业一起回暖。

海豚君认为京东方中长期维度具备投资价值,而目前仍处于左侧区间,可以试探性左侧开仓。而 “业绩暴雷” 可能在短期内出现,业绩暴雷不影响公司中长期价值,可能会提供更为低估的买点。同时下半年的业绩暴雷,也可能成为行业周期和公司业绩见底的拐点。

长桥海豚君对京东方的业绩测算和估值定价,具体见下文:

在对京东方的业绩测算中,由于公司经营费用率等方面相对比较稳定,那么业绩测算的主要关注点就在于公司的收入端和毛利率。

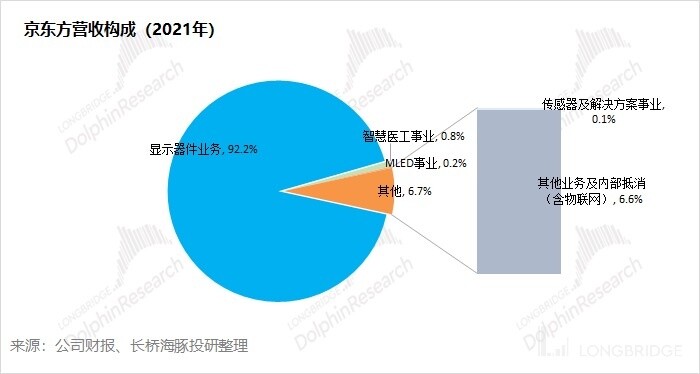

1)对收入端的测算,要先从公司的业务主要构成项出发。在京东方 2021 年财报中,公司的显示器件业务占比达到 90% 以上,而显示器件中主要包括智能手机液晶显示屏、平板电脑显示屏、笔记本电脑显示屏、显示器显示屏、电视显示屏等显示。换言之,公司业务收入的近 9 成来自于面板,而对公司收入端的测算也主要落脚至面板业务的收入表现。

2)对毛利率的测算,主要是对成本项的拆分。公司的毛利来源,“产品价格 - 产品成本项”。由于面板产品的价格有市场数据参考,毛利率的测算主要在于成本项的拆分。成本项可以分为固定成本和可变成本两部分。由于公司重资产制造业的特性,扩张的产能投入带来折旧摊销的增加,这构成了成本项中的固定成本。而在产品制造加工中,原材料等生产要素的投入,这构成了成本项中的可变成本。公司盈利能力的变化,受产品价格和成本项的共同影响。

一、收入端的测算:

在对京东方收入端测算时,公司财报只披露显示器件业务。这也就是说,我们从年报中大致只能拿到 LCD 和 OLED 产品的综合收入,而拿不到各细分类型的收入。因此,对京东方面板业务收入测算时,很难自上而下去测算。海豚君在对京东方的业绩测算时,只能从下往上,从公司各条产线入手去测算。

随着不断的扩产和收购,京东方已经有 15 条面板生产线,涵盖手机 LCD、电视/笔记本 LCD 和 OLED 面板。

①在手机面板领域,京东方的 LCD 面板产线基本都在 2015 年前建成投产,而后开始投资新建 OLED 产线。

②在电视/笔记本面板领域,京东方通过自建和收购中电熊猫的已有产线,目前实现了 15.6 寸-65 寸的主力产品全覆盖,产能达到全球领先。

来源:长桥海豚投研整理

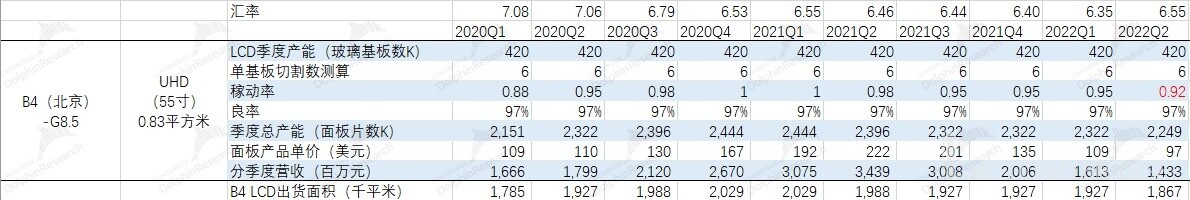

在产线收入的测算中,海豚君用 LCD 季度产能、稼动率(产能利用率)、良率等方面来测算该产线的季度收入情况。

以 B4(北京)产线为例,由于该产线的年产能 1680 千片的玻璃基板,所以单季度产能为 420 千片。因为 B4 产线是 8.5 代线,所以主力产品为 55 寸面板。

而根据产业链信息,单片基板切割成 55 寸面板大约可以切割成 6 块。由于 B4 已是成熟老产线,稼动率和良率两项都有较高的表现。

通过“面板季度总产能=玻璃基板季度数 * 单基板切割数 * 稼动率 * 良率”,从而测算出 B4(北京)产线单季度的面板总产能。

根据 Witsview 的面板历史报价情况,进而测算出该产线面板当季的营收情况。

由于 55 寸面板的面积约等于 0.83 平方米,“面板总产能 * 单片面板面积”,即可算出 B4(北京)产线当季度的 LCD 出货面积。

来源:产业链调研,Witsview,长桥海豚投研整理

海豚君通过对京东方 15 条面板产线的分别测算,得出了京东方面板业务的收入情况。从三种面板类型分别来看:

1)手机 LCD 面板:

京东方的手机 LCD 面板产线,产能端在 2015 年后就没太多变化。该项业务收入的变化更多的来自于稼动率和价格的变化。

海豚君测算京东方手机 LCD 面板的单价过去曾在 8 千元/平米以上,然而在 2021 年下半年手机厂商库存高企,手机 LCD 面板的单价和稼动率都有下滑影响。

随着手机库存的消化,手机 LCD 面板价格也可能出现一定的回升。但是由于搭载 LCD 面板的手机主要是中低端机,整个市场处于相对成熟的状况,价格上逐步趋于稳定。

海豚君测算京东方手机 LCD 面板的 4 条产线将为公司单季度带来 110 亿左右的收入。

2)电视/笔记本 LCD 面板:

京东方的电视/笔记本 LCD 面板产线,是上一轮上涨周期中公司主要的利润增长点。由于 “盈亏同源” 的特性,这在本次周期下行中也是公司业绩的主要拖累项。

不同于手机 LCD 面板,电视/笔记本 LCD 面板还有新产能的释放。京东方在 2020 年末将中电熊猫南京的 8.5 代线和成都的 8.6 代线收入囊中,新产线的并购让京东方稳居 LCD 市场全球第一的位置。此外,武汉 17 代线的爬坡也给公司带来产能的扩充。

诚然 OLED 比 LCD 具有更好的显示特性,但是 OLED 在电视等大屏上的成本多年来仍居高不下。因此,LCD 面板仍然承接了全球电视市场的大部分需求。

2021 年高价的面板抬升了终端产品的价格,进而挤压了终端需求。进入下半年终端厂商库存开始走高,市场逐渐转为供过于求的情况,面板价格开始下跌。而如今面板价格的剧烈下跌已经打破了面板厂的现金成本。正如海豚君在深度报告《从双 “雄” 到双 “熊”:京东方和 TCL 的周期劫到头了?》中也提到 “由于面板价格下行至底部区间并已打破现金成本,同时产能端也有收缩,三季度的业绩大概率是不好的。但是产品价格持续跌破现金成本的情况是不可持续的,价格肯定会迎来回升”。

由于当前产品价格已经打破现金成本,行业厂商陆续开始收缩产能。成本端的下降给终端产品带来降价空间,同时在供给端的产能收缩下,面板行业供过于求的现状有望迎来改善。

海豚君预期目前面板价格打破现金成本的情况不可持续,价格肯定会迎来回升。而当前面板价格仍在继续下跌,这更会加快供给端的产能收缩。面板行业价格触底可能会快于市场预期,今年下半年有望看到价格止跌的迹象。海豚君测算京东方电视/笔记本 LCD 面板的 8 条产线的收入在下半年见底,随后有望为公司单季度带来 240 亿左右的收入。

3)OLED 面板:

不同于 LCD 面板的成熟市场,OLED 面板给京东方带来了成长性的看点。当看到 OLED 屏幕逐渐成为中高端手机的标配选项后,京东方从 2015 年停止新建 LCD 手机面板产线,开启了 OLED 之路。

截至目前京东方已经拥有 B7、B11、B12 三条 OLED 产线,近两年京东方更是打破了韩厂的垄断,成为中国第一家苹果手机 OLED 屏幕的供应商。随着对 OLED 产线的不断投入,京东方有望继续提升在$ 苹果.US 中的占比情况,给公司带来成长空间。

随着京东方 OLED 产能的不断释放,在规模效应影响下,OLED 的成本端可能有所下降。海豚君预测随着京东方在 OLED 产线的产能释放,OLED 的价格有望出现下降,但仍会高于 LCD 的价格。经测算,目前京东方手机用 OLED 面板单价在 3 万元/平米以上,远高于 LCD 的 8000 元/平米。

海豚君测算京东方 OLED 面板的 3 条产线,随着产能的释放将给公司带来成长性,未来有望为公司单季度带来 170 亿左右的收入。

4)总收入:

通过对 15 条产线的收入预测,海豚君认为公司的面板收入将在 2023 年继续迎来增长。后续如果没有新产线的投建,在 2024 年后公司产能及收入将趋于相对稳定。而显示器件业务,在未来仍将是公司最主要的收入来源。

海豚君预测京东方 2022-2024 年收入分别为 2092/2388/2491 亿元,同比增长-4.7%/14.2%/4.3%。随着面板价格下行,公司 2022 年营收可能出货下滑,而在 2023 和 2024 年重新恢复增长。

二、毛利率的测算:

上部分已经完成了对京东方的收入测算,而毛利的测算是由 “收入 - 成本项”,那么对毛利率的测算主要是对公司成本项的测算。

由于公司是重资产行业,具有较多的折旧摊销形成的固定成本。因此,对公司成本项的测算主要是固定成本和可变成本的测算。

2.1 固定成本项:折旧摊销

面板行业是重资产行业,产线的投资动辄上百亿,其中形成的大量折旧摊销构成了公司产品的固定成本项。

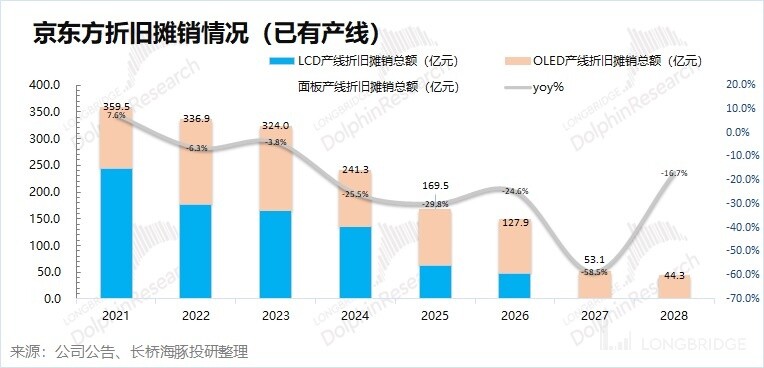

海豚君梳理京东方目前已有 15 条产线的投产情况,按 7 年线性折旧摊销法预估。京东方目前 B1/B2/B3/B4/B5/B6/B8/CEC(南京)产线已经完成折旧,剩下还在产生折旧的主要在电视/笔记本 LCD 面板产线和 OLED 产线。

来源:长桥海豚投研整理

在 7 年线性折旧的假设下,根据京东方各产线的折旧摊销情况,海豚君测算已有产线给公司带来折旧摊销的情况。在 2015-2021 年间随着新产线的落地量产,京东方的折旧摊销呈现逐年走高的态势。而在 2021 年后随着折旧期满,公司的折旧摊销呈现下滑的态势。如果公司不再新建产线,折旧摊销金额将逐年下降,对毛利率增益的同时也给公司带来了降价空间。

1)LCD 单位固定成本

海豚君通过对 LCD 出货面积预测以及相关产线的折旧摊销情况测算,随着折旧摊销的减少,公司 LCD 面板的单位固定成本有望从 430 元/平米下降到 2024 年 160 元/平米。

来源:长桥海豚投研整理

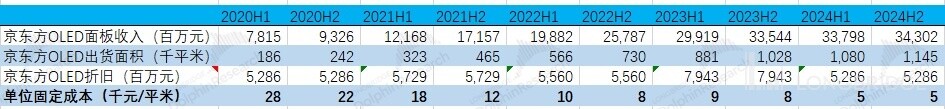

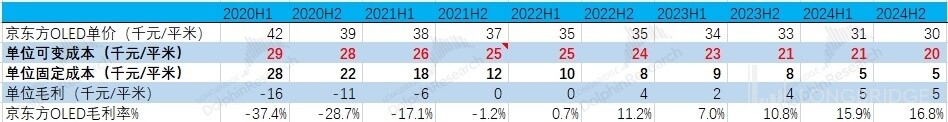

2)OLED 单位固定成本

海豚君通过对 OLED 出货面积预测以及相关产线的折旧摊销情况测算,随着产能的释放和折旧摊销的减少,公司 OLED 面板的单位固定成本有望从 28 万元/平米下降到 2024 年 5000 元/平米。

来源:长桥海豚投研整理

2.2 可变成本项:原材料等制造成本

由于公司并没有披露具体的制造成本构成,海豚君在测算时,采用 “单位制造成本=产品单价 - 单位毛利 - 单位固定成本” 倒算而来。

对于京东方成本项的拆分,主要是为了观察各指标影响下的弹性。在测算的时候,海豚君先假定 OLED 业务在 2021 年下半年毛利率接近 0% 左右水平。

2)OLED 单位可变成本

在假定 2021 下半年 OLED 的毛利率水平后,从而测算出京东方 OLED 业务的单位制造成本 2.5 万/平米左右。

从中可以看出,京东方过去 OLED 业务亏钱,主要是由于产能较小的时候,没有规模经济效应,单位制造成本偏高。同时量产下的产线带来了较高的折旧摊销费用。

而随着 OLED 产能的释放,单位制造成本和单位固定成本都将下降。OLED 的盈利能力也开始增强。

来源:长桥海豚投研整理

2)LCD 单位可变成本

由于显示器件业务主要是 LCD 和 OLED 的面板业务,参考显示器件的毛利率,测算 LCD 和 OLED 的毛利和成本情况。在 OLED 成本项确定的情况下,倒推出 LCD 的成本项。

结合此前测算的 LCD 折旧摊销带来的固定成本,从而推算出 LCD 的制造成本。

海豚君经过测算发现,LCD 业务中固定成本占比相对较低,主要受制造中的可变成本影响。由于 LCD 市场相对成熟,公司扩产动力也不太浓厚。所以海豚君预期公司单位固定成本继续保持下降趋势,而单位制造成本也不会因为规模经济而出现明显下滑,单位制造成本趋于稳定。

来源:长桥海豚投研整理

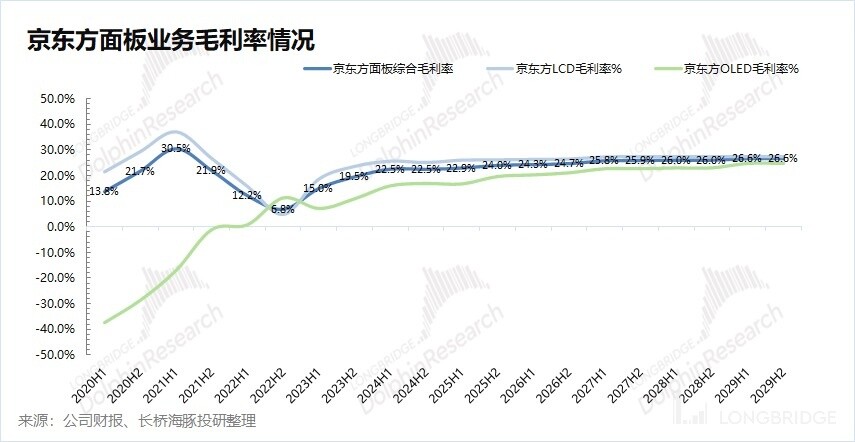

2.3 毛利情况:面板的盈利能力

综合 LCD 和 OLED 业务的毛利率情况,海豚君预期随着 OLED 的量产,这项亏损业务也将开始准备盈利,京东方整体面板业务的综合毛利率也将回到 20-30% 区间内。

海豚君认为虽然 LCD 的折旧摊销会减少固定成本,但由于 LCD 成熟市场的特性,该部分减少的成本不一定会反馈在毛利率上,可能最终全部回馈到下游客户端。LCD 的毛利率回升,只是产品价格回到合理水位所致。

同时要注意的一点是,在面板行业目前的下行周期中,2022 年下半年京东方可能会出现盈利能力和业绩的低点,并再次触及到盈亏平衡线。

三、业绩测算和估值情况

通过上文对面板的测算,基本上把收入和毛利率两项核心指标做了拆分。结合公司稳定的经营费用率情况,可以预估公司未来的业绩情况。

海豚君测算,京东方 2022-2024 年归母净利润分别为 36.15/164.35/191.73 亿元,同比增长-86%/354%/17%。海豚君认为在行业下行周期中,京东方的利润将受到较大的侵蚀,而 2022 年也将是京东方业绩差的一年。随着库存消化,面板价格有望在 2023 年迎来回暖。

面板行业不会因为集中度的提高而失去周期性。由于 LCD 本身技术门槛较低的原因,这行业也不会因为市场集中而获得长期高毛利。当价格提高、产品高盈利时,会有玩家因为高盈利而进行新建扩产,而当价格下跌,产品亏损时,也会有产能端收缩退出的情况。因此,LCD 还是会具有周期性,只是在格局优化后,龙头市占的扩张可能会让龙头企业从强周期进入弱周期。

由于京东方的经营费用率一般在 10-15%,所以当毛利率如果低于 10% 时候,公司肯定会面临亏损。而把该行业拉长来看,毛利率长期在 20-30%,即对于公司来说能赚 10-15% 的利润率。这个利润率水平,也不会让其他玩家对面板产生浓厚的兴趣,从而激化竞争。

因此,在给京东方估值定价的时候,海豚君觉得可以把利润拉长来看。根据模型,随着 OLED 的产能释放,公司业绩有望继续增长。假定 2026 年后公司业绩相对平稳(营收 2400 亿,毛利率 26.5%),对应归母净利润 338 亿。

而在 2026 年后,公司现有产线的折旧也接近尾声。折旧完的产线基本不产生固定费用,而能生产继续提供业务收入。把公司看成一个不具成长性的稳定现金流公司,给予 2026 年 9 倍的参考 PE,那么对应 2026 年市值 3042 亿元,折合到当前对应 2008 亿元估值(对于 5.23 元/股),较当前市值有 34.4% 的空间。

<本篇完>

长桥海豚君关于面板行业的相关研究

2022 年 7 月 5 日深度报告《从双 “雄” 到双 “熊”:京东方和 TCL 的周期劫到头了?》

2022 年 6 月 15 日面板行业点评《面板双雄,双双封板》

2021 年 7 月 21 日面板行业热点《面板周期见顶,没有底可以抄》

本文的风险披露与声明:海豚投研免责声明及一般披露