(原标题:歌尔股份: “VR 之光” 掩盖 TWS 耳机的 “落寞”)

歌尔股份(002241.SZ)于北京时间 8 月 26 日晚间的 A 股盘后发布了 2021 年第二季度财报(截止 2021 年 6 月),要点如下:

1、整体业绩:收入规模高成长,毛利率受智能声学整机拖累。歌尔股份本季的收入高增长主要是来自于 Oculus 和 PS 产品在智能硬件板块的拉动,毛利率下滑受智能声学板块疲软表现的拖累;

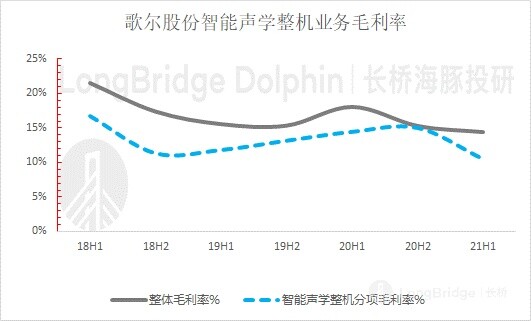

2、智能声学整机:增收不增利,不再是业绩增长主要关注点。智能声学板块季度收入仍实现高增长,主要由于苹果 TWS 中份额的提升。但受到整体市场疲软的影响,板块毛利率出现较大下滑至 10.5%,增收不增利;

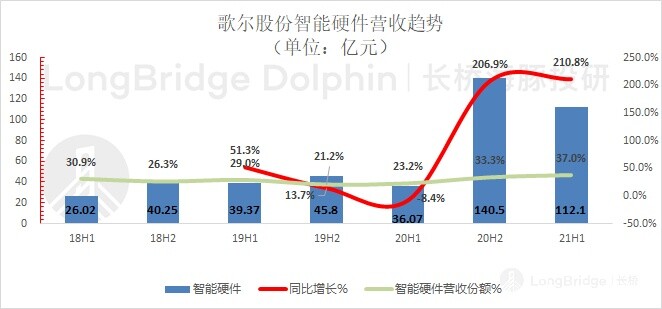

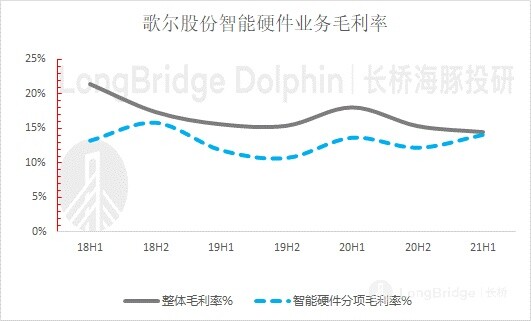

3、智能硬件业务:VR 看点频出,游戏主机锦上添花。智能硬件板块是公司本季业绩的主要拉动因素,营收同比增长 200%+,毛利率也呈现回暖的态势。Oculus 和 PS 的优质产品显著提升公司的业绩持续性;

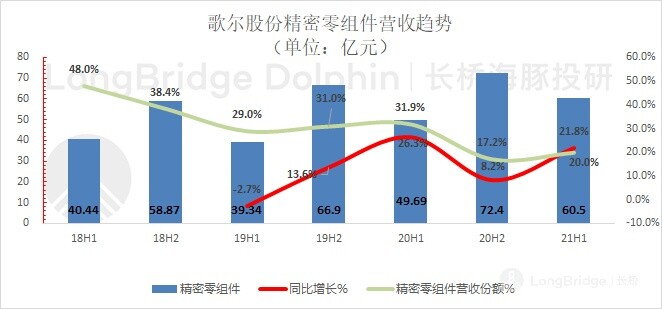

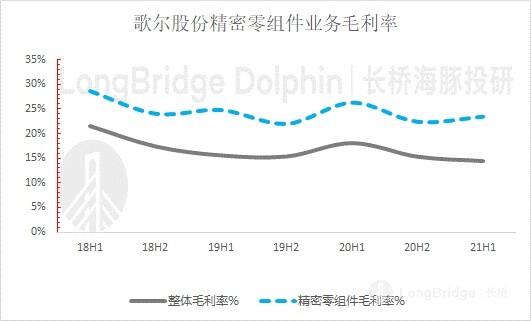

4、精密零组件:增长平稳,自供率提升潜在空间。精密零组件板块收入增长和毛利率都相对平稳,上半年增长和大客户手机的出货量比较接近。板块毛利率整体高于公司毛利率,自供比例的提升有望给公司盈利能力提升打开空间;

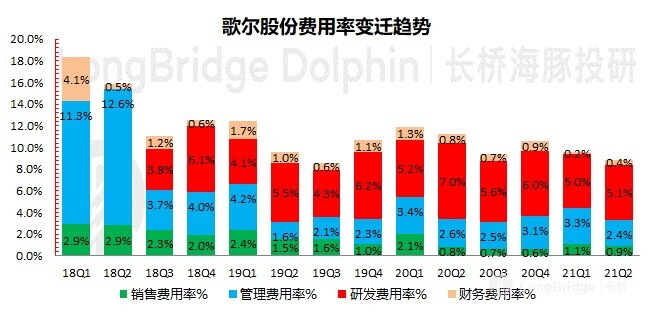

5、费用及经营业绩:费用率控制趋好,经营业绩同期新高。公司四项费用率控制良好,同比环比都有所下滑。公司经营利润率的提升在毛利率相对平稳的情况下,主要来自于费用率的控制。应收账款和存货数据,体现公司营运指标进一步向好。

歌尔股份 2021 年二季度收入和利润双双超市场预期。主要来自于智能硬件中 VR、PS 等新品的带动,同时智能硬件 200%+ 的同比增速带来更多地想象空间。同时也应该注意到,公司毛利率是表现不及市场预期的,主要由于智能声学整机的拖累影响,板块出现较大滑坡。从本季度歌尔业绩来看,AirPods 业务增收不增利不具看点,公司业绩主要关注 VR 和 PS 产品的智能硬件板块成长性。

Oculus 的引爆市场以及近期传闻的字节对 Pico 的意向,市场对 VR 关注度提升的同时有望迎来一个 VR 大时代,而歌尔作为产业链中游的领先厂商将会尤为受益。VR 业务的增长势头,带来一份三季度的强势指引(14.82-17.30 亿元),超此前市场预期(13.15 亿元)。新王当立!

对于歌尔股份 2021 年二季报,海豚君关注以下几个问题:

1)在 AirPods 市场悲观情绪下,智能声学整机业务具体表现怎么样?毛利率能否维持住?

2)Oculus Quest 2 和 PS 订单纷至沓来,智能硬件板块具体增长情况?盈利能力能否继续向上回暖?

3)手机市场的不景气是否影响精密零组件业务?精密零组件业务成长动能和看点还在吗?

4)公司费用控制情况怎么样?市场担心的存货等营运指标是否改善?具体本季度业绩怎么样?

海豚君带着这些疑问来财报中寻找答案:

一、整体业绩:收入规模高成长,毛利率受智能声学整机拖累

歌尔股份 2021 年第二季度总营收 162.6 亿元,同比增长 78.7%,超市场预期(158.8 亿元)。在 Oculus、AirPods 和 PS 等产品出货增长的情况,公司收入规模成长迅速。

来源:公司财报、海豚投研整理

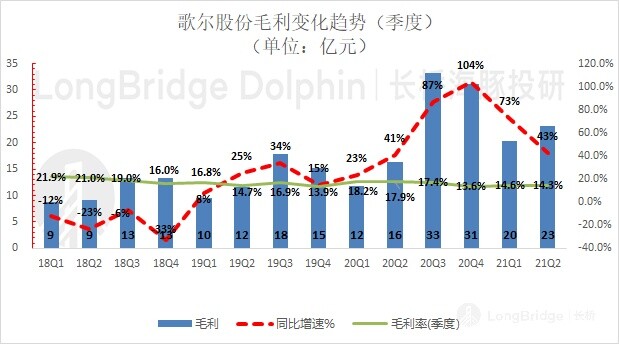

歌尔股份 2021 年第二季度总毛利 23.2 亿元,同比增长 42.7%。公司第二季度毛利率 14.3%,低于市场预期(14.95%)。毛利的增长主要来自于智能硬件板块出货的大幅增加以及毛利率的提升。毛利率的结构性轻微下降主要是受智能声学整机板块的拖累影响。

来源:公司财报、海豚投研整理

由于公司季报未披露各业务的结构性情况,只能从半年的维度观察公司的变化。

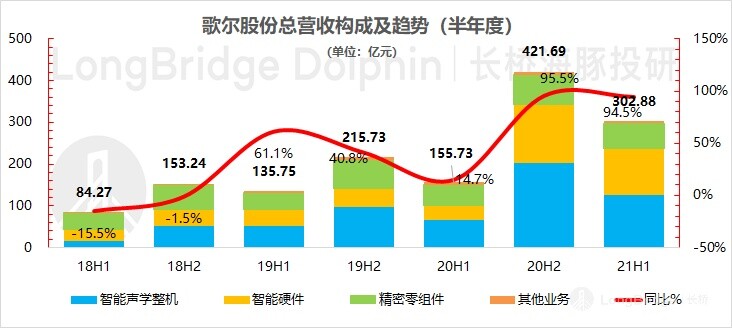

歌尔股份 2021 年上半年总营收 302.88 亿元,同比增长 94.5%。

公司业务收入主要由智能声学整机、智能硬件和精密零组件三大业务构成,三者占比分别 41.2%、37% 和 20%。三者占比和去年同期相比,智能声学整机占比略有下降(-0.6pct),智能硬件占比大幅提升(+13.8pct),精密零组件业务占比下滑明显(-11.9pct)。

歌尔股份上半年三大板块收入业务都有增长,增长主要来自于智能声学整机板块和智能硬件板块。

来源:公司财报、海豚投研整理

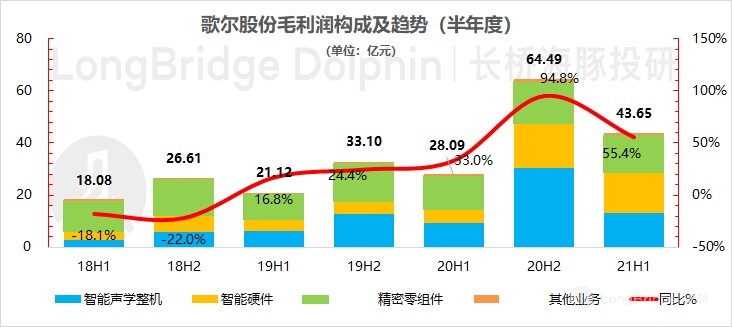

歌尔股份 2021 年上半年毛利润 43.65 亿元,同比增长 55.4%。上半年整体毛利率 14.4%,比去年同期下滑 3.4pct,主要是由于相对低毛利率的组装业务增加结构性拉低了毛利率。

公司的智能声学整机、智能硬件和精密零组件三大业务板块在上半年毛利贡献中,分别占到 29.9%、36.2% 和 32.4%,大致上各占 1/3 左右。

歌尔股份上半年三大板块毛利贡献上都有增长,智能声学整机板块和智能硬件板块的毛利增长较,主要由于两者的业务规模扩大。同时由于两大板块的毛利率较低,业务增长结构性拉低了公司的综合毛利率水平。

来源:公司财报、海豚投研整理

二、智能声学整机业务:增收不增利,不再是业绩增长主要关注点

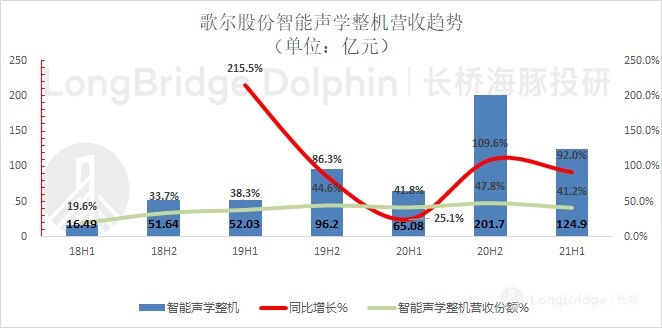

歌尔股份智能声学整机板块 2021 年上半年总营收 124.9 亿元,同比增长 92%。

智能声学整机业务规模的增长主要来自于 AirPods 的出货量提升。虽然 2021 年 AirPods 的出货量不一定有增长,但是由于歌尔股份在 AirPods Pro 切入后,取得在苹果 TWS 耳机方面份额进一步提升,给公司带来业务规模的扩大。

来源:公司财报、海豚投研整理

歌尔股份智能声学整机板块 2021 年上半年毛利率 10.5%,同比下滑 3.9pct。

智能声学整机业务毛利率出现较大幅度的下滑,主要由于公司大客户产品 AirPods 在上半年出货的疲软,影响了公司智能声学整机板块的整体盈利水平。板块的疲软表现,智能声学整机业务不再是公司业绩增长的主要关注点。

智能声学整机业务规模的增长,结构性拉低了公司的综合毛利率。而同时该板块毛利率出现较大下滑,进一步拉低公司毛利率的水平。

来源:公司财报、海豚投研整理

三、智能硬件业务:VR 看点频出,游戏主机锦上添花

歌尔股份智能硬件板块 2021 年上半年总营收 112.1 亿元,同比增长 210.8%。

智能硬件板块在上半年出现较大增长,主要来自于公司 VR 客户明星爆品 Oculus Quest 2 的拉动以及新增游戏主机 PS 组装业务。Oculus Quest 2 在 2020 年 10 月发布后引爆市场,2021 年上半年在去年同期低基数基础上迎来同比高增长。此外公司打入全球领先游戏主机厂商,取得游戏主机的主机订单,为公司智能硬件业务带来新增量。

来源:公司财报、海豚投研整理

歌尔股份智能硬件板块 2021 年上半年毛利率 14.1%,同比增长 0.4pct,环比增长 1.9pct。

智能硬件毛利率在同比和环比上都有良好的表现,主要在于 VR 产品的大量出货,产能扩充带来一定的规模效应。此外优质游戏主机的组装业务毛利率本身不低,新进业务后未明显拉低板块整体盈利能力。

智能硬件业务毛利率仍低于公司整体毛利率,智能硬件业务的增长,结构性拉低了公司的综合毛利率。而同时该板块毛利率半年度表现平稳回升,给公司综合毛利率的提供一定支撑。

来源:公司财报、海豚投研整理

四、精密零组件:增长平稳,自供率提升潜在空间

歌尔股份精密零组件板块 2021 年上半年总营收 60.5 亿元,同比增长 21.8%。

精密零组件板块在上半年增长相对平稳。精密零组件业务下游主要以手机为主,上半年精密零组件板块业务同比增长 21.8%,与公司主要大客户苹果上半年的手机出货量同比增长(25% 左右)接近。去年同期,在疫情下整体影响手机出货量。

来源:公司财报、海豚投研整理

歌尔股份精密零组件板块 2021 年上半年毛利率 23.4%,同比减少 2.8pct,环比增长 1.1pct。

精密零组件业务毛利率整体表现平稳,长期稳定在 22-24% 的毛利率水平。同时由于精密零组件业务毛利率高于公司整体毛利率,精密零组件业务的增长,对公司的综合毛利率有正向拉动作用。

由于公司涵盖 “零组件 - 成品组装” 业务,虽然公司承接成品组装会影响整体毛利率水平,但由于精密零组件有较高的毛利率,公司有望在承接成品组装后提升零组件的自供比例,在产业链环节中提升话语权和自身的盈利能力。

来源:公司财报、海豚投研整理

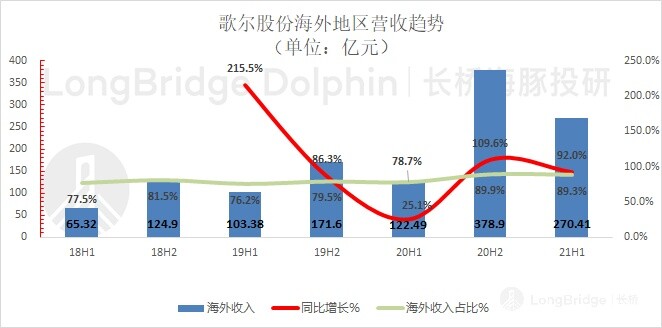

五、海外业务:切入海外爆品,彰显优质实力

歌尔股份海外业务 2021 年上半年总营收 270.41 亿元,同比增长 92%,收入占比 89.3%。

公司一直以海外业务为主,海外业务的占比一直在 70% 以上。随着公司切入 AirPods、Oculus 和 PS 等业务,歌尔股份的海外业务占比提升至接近九成。公司的策略依旧还是,凭借自身优质实力切入海外优秀产品。

来源:公司财报、海豚投研整理

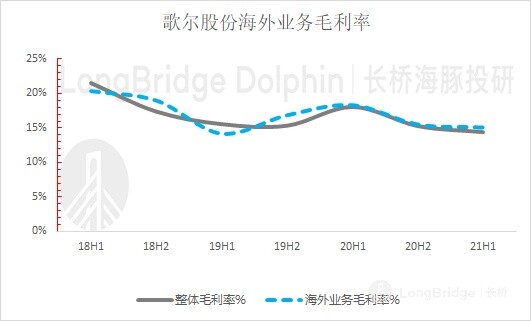

歌尔股份海外业务 2021 年上半年毛利率 15.1%,同比减少 3.2pct,环比减少 0.4pct。

海外业务毛利率的下降,主要由于海外客户的 AirPods、Oculus 和 PS 的组装业务毛利率相对较低,随着相应产品的规模出货结构性拉低了海外业务的毛利率水平。由于海外业务占比接近九成 ,所以海外业务毛利率基本趋近于公司整体毛利率。

来源:公司财报、海豚投研整理

六、费用及经营业绩:费用率控制趋好,经营业绩同期新高

2021 年二季度歌尔股份四项费用合计 14.41 亿元,同比增长 41.14%,环比增长 7.2%。四项费用率 8.9%,同比下降 2.3pct,环比下降 0.7pct。

1)销售费用:本季度 1.47 亿元,同比增长 96%,环比减少 3.3%,销售费用率 0.9%。公司销售费用的增加主要由于股份支付分摊费用增加,整体销售费用率保持 1% 左右;

2)管理费用:本季度 3.87 亿元,同比增长 64%,环比减少 16.8%,管理费用率 2.4%。公司管理费用的增加主要由于职工薪酬及股份支付分摊费用增加,收入规模的增加使得整体管理费用率略有下降;

3)研发费用:本季度 8.35 亿元,同比增长 31.5%,环比增加 18.4%,研发费用率 5.1%。公司研发费用的增加主要在在 VR 虚拟现实、声学等领域的研发投入增加,整体研发费用率保持在 5% 左右,公司在研发投入上保证一定的投入;

4)财务费用:本季度 0.72 亿元,同比减少 1.4%,环比增加 227.3%,财务费用率 0.4%。公司财务费用的变化主要由于存款利息收入增加,借款利息支出减少。

注:18Q3 前原管理费用项目包含研发费用

来源:公司财报、海豚投研整理

营运指标观察:季度数据反应营运能力向好

1)应收账款:2021 年二季度应收账款及票据 61 亿元,同比增长 5.9%,环比下滑 26.1%,占收入比例下降到 0.38。歌尔股份在逐部承接组装业务的同时,公司应收账款周转逐季改善。

来源:公司财报、海豚投研整理

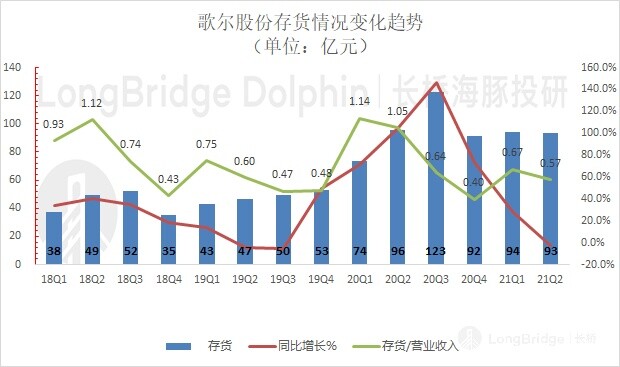

2)存货:2021 年二季度存货 93 亿元,同比下滑 2.6%,环比下滑 1.2%,占收入比例下降到 0.57。市场此前担心的存货出现回落,公司的库存状况进一步改善。本季度在营收环比增长的同时,存货环比出现下滑,公司运营能力向好。

来源:公司财报、海豚投研整理

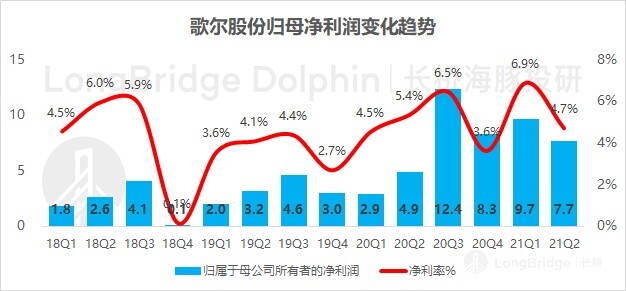

2021 年二季度归母净利润 7.65 亿元,同比增长 57%,环比下滑 20.8%,超市场预期的 6.86 亿元,创二季度的历史新高。环比下滑的原因在于公司一季度的高业绩中非经常性损益有 3.65 亿,其中主要由于高平电子的投资影响。

在剔除掉非经常性影响后,歌尔股份二季度扣非归母净利润 8.09 亿元,环比增长 34.61%。扣非归母净利率 4.98%,环比提升 0.7pct。经营性角度,歌尔股份盈利能力环比进一步提升,主要来源公司的费用率控制。

来源:公司财报、海豚投研整理