(原标题:FF今晚登陆纳斯达克,市场上最关心的五个问题全梳理)

牛牛敲黑板:目前来看,公司已经切断与贾跃亭错综复杂的纠葛、新管理团队锐意进取,FF91产品力。如果后续融资顺利、产能建设、FF91量产顺利,公司或实现自我救赎。

牛牛敲黑板:目前来看,公司已经切断与贾跃亭错综复杂的纠葛、新管理团队锐意进取,FF91产品力。如果后续融资顺利、产能建设、FF91量产顺利,公司或实现自我救赎。

随着Faraday Future(下称「FF」)与美国公司Property Solutions Acquisition Corp.(PSAC)的合并投票正式通过,FF将于7月22日(今天)正式登陆纳斯达克,股票代码「FFIE」。预计此次交易将为FF提供约10亿美元资金。

换句话而言,随着FF造壳上市的完成,这家自创立之初就争议不断,多次濒临破产的电动车初创公司终于起死回生,有望登陆资本市场获得新的融资。

不过上市也只是FF成功的第一步,能否赢得市场,能否获得投资者青睐,依然悬而未决。

当下,市场对于FF最关心的几点还在于:

1)FF目前和贾跃亭还有无关系?

2)FF91产品、技术实力如何?

3)FF91究竟能否尽快实现量产?

4)FF目前在国内市场布局如何?

5)当前估值如何?

本文将帮助大家尽可能深入了解FF这家企业和其旗舰产品FF91。目前来看,公司已经切断与贾跃亭错综复杂的纠葛、新管理团队锐意进取,FF91产品力。如果后续融资顺利、产能建设、FF91量产顺利,公司或实现自我救赎。

由于贾跃亭的黑历史,相信这次绝大多数媒体、投资者仍将带着极大偏见看待这家企业。但恰恰是预期差有多大,潜在的机会就有多惊人。

先来回顾一下FF发展时间线:

2014年4月,贾跃亭在美国加州创立了FF,其一度是紧随特斯拉之后最受关注的电动车初创公司。

2015年,FF开始推进位于内华达州的制造基地,预估造价10亿美元,该工程后于2016年11月暂停;

2016年,FF宣布获得美国加州自动驾驶测试执照;

2017年初,首款量产电动车FF91在CES展上大放光彩,同年国内乐视系崩盘,贾跃亭出逃美国,开始全面主导FF运营,并任CEO。

2017年底,FF已累计烧光贾跃亭9亿美元注资,公司经营陷入困境;

2018上半年,贾出让FF 45%股权换取恒大20亿美元投资,但短短6个月时间,FF就花光首笔8亿美元投资,贾要求恒大提前垫付剩余投资;

2018年底,与恒大矛盾全面激化,FF账上现金仅1800万美元,拖欠5900万美元供应商货款,开始大裁员;

2018年12月31日,FF与恒大重新达成协议,后者持股比例降至32%,不再承担进一步投资义务;

2019年9月,因贾个人信用破产、融资迟迟难以推进,FF宣布任命前宝马i8项目负责人毕福康为新任CEO,全面取代贾(贾挂了个首席产品和用户官的虚名),随后贾申请破产重组;

2020年7月,贾宣布破产重组完成,为偿还约36亿美元债务,法院将贾名下资产成立债权人信托(含持有FF股权),债权人享有信托资产所有权和收益权。重组完成后,贾不再持有任何FF股权。同时FF进行合伙人制改革,公司决策权从贾手中转移至合伙人委员会。

综合上述资料,可以推算FF至今在造车上至少烧掉17亿美元。现任CEO毕福康也多次表示,公司为研发FF911累计投入近20亿美元。

整个时间线梳理,除FF91外,最关键一点无疑是FF终于在2020年斩断与贾跃亭一切关系。

之前,因为创始人兼CEO贾跃亭个人信用破产,其言论已经完全不具备可信度,这极大阻碍FF融资进展。另外,在贾控制下,公司股权架构据称十分复杂,这些都让FF「不具备可被投资的基本条件」。

正是在切掉贾这颗「毒瘤」、CEO毕福康上台后,2020年法拉第未来才算是脱胎换骨,能够再次全力重启融资项目和产品研发。

所以当近期FF准备上市、拟在中国建厂时,媒体其实不应该再把贾跃亭作为FF门面,因为公司与贾已经没有瓜葛。

注:贾跃亭原持有股份已转为个人债权信托,债权人享有信托资产所有权和收益权

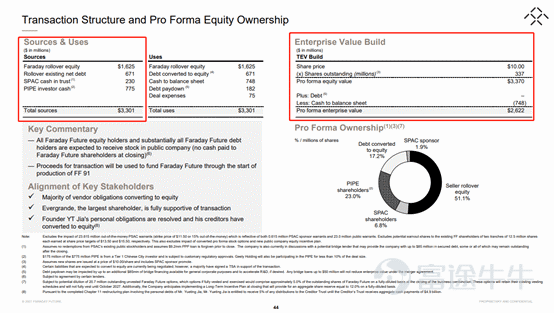

至于合并交易后,FF的原股东共计持股50.3%,增发股份募集配套资金的认购者持股23.5%,债权人转换的持股比例为17.2%,SPAC shareholders持股6.9%(可供公开市场交易部分),原SPAC Sponsor持股2.1%。

来源:法拉第未来官网

来源:法拉第未来官网

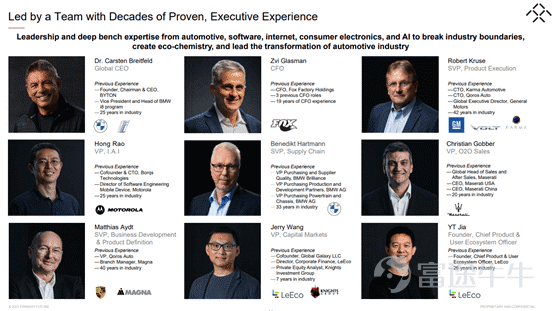

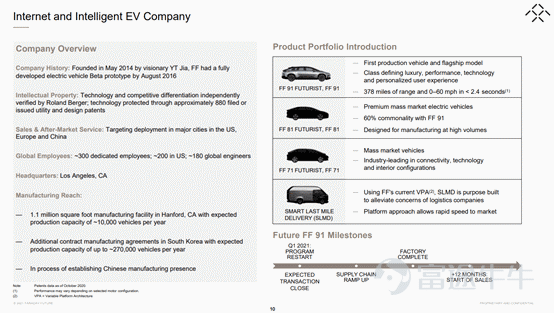

目前,FF高管团队由CEO毕福康领导(宝马i8之父),成员还包括SVP Robert Kruse(前通用全球执行总监,负责三电研发)、VP Hong Rao(前摩托罗拉软件工程总监)等。

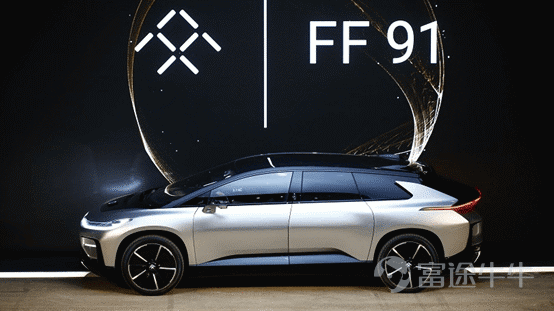

FF在2017年1月CES展上发布FF91,这款车型因为设计科幻前卫、动力方面堪称性能怪兽,被媒体冠以「新物种」称号,在当时赚足了噱头和曝光度。

超5米长车身,B柱人机互动功能,围绕车身中部「UFO线」、车头车尾横贯矩阵式LED大灯、对开门设计,FF91的流体外形设计充满了未来感。

内饰方面,FF91定位第三互联网生活空间,设计灵感来自NASA研究的「零重力座椅」,高清中控触屏、智能隐私玻璃、模块化智能视觉语音交互系统等众多前沿科技。

除了出色设计理念外,FF91到底能不能打,有没有硬核技术。简单整理如下参数对比(FF91数据来自路演资料,三款车型零百加速、续航均取最优值;对比仅限SUV车型)。

FF91采用三电机设计,拥有全球最高峰值功率,峰值功率高达783千瓦、1050匹马力。拥有更大车身尺寸,0-100km加速却只需要2.4秒,超越当前所有量产电动车。大家要知道,这可是两、三年前就对外宣布技术指标,即使放在今天,依然能打。

前文提到,在早期资金充沛时,FF创始团队网罗许多美国汽车动力领域牛人,所以在三电领域,FF91其实是有很强技术积累。

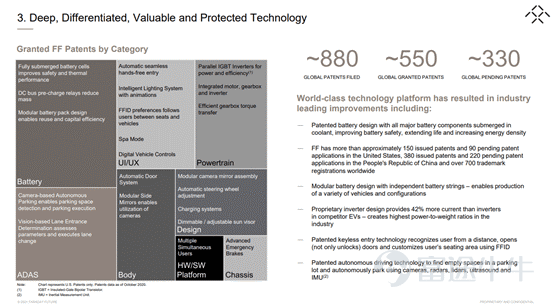

根据最新路演资料,FF91目前拥有880项专利,并主要集中于动力总成、电池管理系统、UI人机交互及ADAS自动驾驶辅助系统。

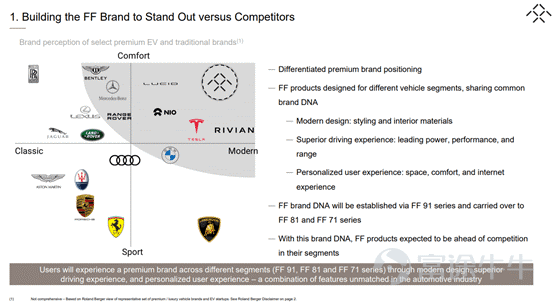

所以总结以上资料,FF91绝对是款大杀器,起售价64万元人民币,介于蔚来ES8、特斯拉Model X,但产品配置、性能高于对手(不过自动驾驶很可能拉垮)。当然,前提是最终能够顺利量产。虽然个中曲折很多,但在前后投入十几亿美元后,FF最终还是打造出这款产品力、完整度都很高产品。

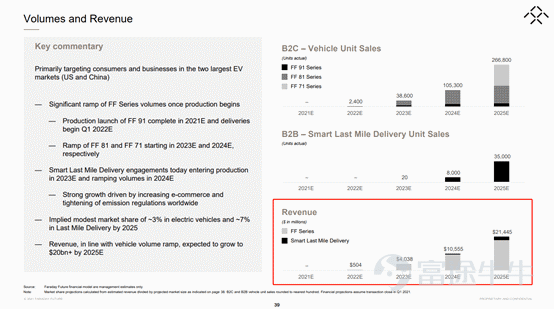

另外,路演资料披露FF未来还计划推出较低门槛车型FF81、FF71,起售价分别为5.9万美元、4.5万美元。公司还将推出一款物流配送车(预计潜在客户为亚马逊、沃尔玛等公司)。

从车身尺寸、配置和动力性能看,FF91定位高于特斯拉、蔚来:

FF产品规划:

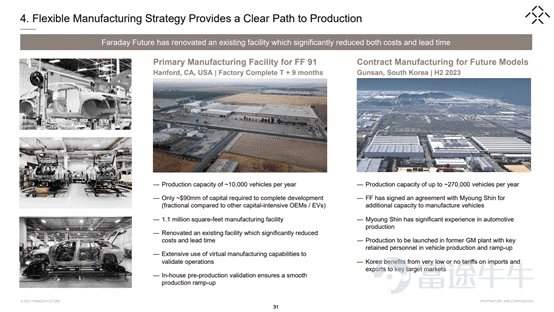

目前FF91已经获取14000+订单,通过本次借壳上市,FF计划在募资完成的9个月后率先于加州汉福德工厂量产FF91,规划年产能1万台;2023年建设韩国Gunsan工厂,规划年产能27万台;2025借助与吉利合资工厂,实现10-25台产能。

目前,业内对FF91能否如期量产仍持怀疑态度,因其此前已经屡次跳票。另外,即使顺利上市后10亿美元到账,但这并不意味着FF就能快速推进量产。

事实上,FF目前的财务状况并不乐观。FF提交的文件显示,2019年、2020年、2021年一季度,FF的净亏损分别为1.42亿美元、1.47亿美元、7552.5万美元,亏损有扩大的趋势。截止2021年3月31日,趴在FF账面上的现金只有4752.5万美元,而这还是PSAC提供1亿美元债务融资之后的财务状况。

另据出行一客报道,目前FF全球员工只有288人,其中多数员工从事研究与开发、制造和供应链等方面的工作。 相比之下,仅有理想ONE一款车型产品的理想汽车,截至2020年年底员工总数就已达到了4181人,几乎是FF员工总数的14倍之多。?

上市之后,10亿美元到账,FF要花钱的地方却更多:要补上之前的运营亏损,要布局经销体系、购买零部件、FF91测试等,还要对FF81、FF71进行研发投入。

根据FF的规划,FF81、FF71的交付时间为2023年、2024年,而按照新车三年的投入周期,FF现在正是用钱的高峰期,10亿美元对FF来说只是杯水车薪。

即使FF91明年如约量产,在目前竞争加剧的新能源汽车市场,FF91产出后能不能有销量也是一个重要问题,而中国市场对FF来说更是不能放弃的市场。?

在智能电动时代,互联网生态丰富的中国市场无疑是新造车势力的最佳培育土壤。而FF也早已对国内市场进行布局。

去年年底,一家名为「法法汽车(珠海)有限公司」的企业在广东珠海成立,据企查查数据显示,这家公司是被FF香港公司全资控股,这也是FF在国内除法法汽车(北京)之外的另一家公司。

除了建立公司,FF也在国内积极寻找合作伙伴。今年1月,FF与吉利共同宣布,双方计划在技术和工厂方面展开合作,并探讨吉利与富士康的合资公司为FF提供代工服务的可能性。

3月,FF宣布聘请陈雪峰先生出任FF中国区CEO。陈雪峰先后在宗申汽车、长安福特马自达、福特、奇瑞捷豹路虎工作,在其加盟后,将助力FF91尽快量产、推动FF中美双主场战略的全面落地。

而在他之前,FF就已从华为和玛莎拉蒂等企业挖来了众多高管,其中就包括担任FF中国CMO的高孟雄和负责FF中国区域商务拓展的叶青等高管。

不久之前,毕福康在FF投资人说明会上也表示了对于中国市场布局的确定性,「我们希望和中国地方政府可以签订框架协议,以实现真正的合作和技术与工程支持。」

发生变化的还有FF中国区的员工们。「前两年因为资金困难,部分员工都离职了,而随着近期FF对国内的关注,许多工作都可以开展了,大家也就忙起来了。」一位不愿透露姓名的FF中国区员工5月底接受每日经济 新闻采访时这样表示。

无论是建公司,与吉利建立合作,还是招聘中国区高管,亦或者是增加对中国市场的关注,这些布局在业内看来,都是FF为之后在中国市场中站稳脚跟做的准备。

再来说估值。根据路演资料,在上市之前,FF股权价值为16.25亿美元,现有债务6.71亿美元。

而通过本次借壳,SPAC将提供2.3亿美元资金,叠加PIPE募资7.75亿美元,最终合并完成后,FF估值将达到33.7亿美元,同时股本将扩大至3.37亿股,相当于每股发行价10美元。

注释:7.75亿美元PIPE融资中,吉利汽车投资略少于7700万美元

不过需要注意的是,昨晚收盘SPAC标的PSAC股价已经接近14美元,隐含FF合并后市值为47亿美元。

按照管理层指引,FF预计在2022、2024、2025年分别销售2400台、113300台、301800台汽车,从而实现5.04亿美元、105.55亿美元、214.45亿美元。

结合FF目前隐含47亿美元市值、上述业绩指引,则公司2024年、2025年EV/Revenue估值倍数为0.37x、0.18x,对比蔚来、小鹏、理想估值倍数,一旦未来产能建设、FF 91量产顺利,市场必然快速纠偏FF极低估值。毕竟2022年预计蔚来EV/Revenue估值倍数为8.1x。

此前在FF高管做客富途为用户做线上分享时,FF资本市场副总裁Jerry Wang就曾表示,FF从产品成熟度、历史投入、技术储备、人才储备等都远远领先于所有EV SPAC公司,另外与蔚来、小鹏这些优秀EV公司相比,也有非常独特竞争优势,包括全球最高端品牌定位、产品定位、整车技术积累、互联网软件AI技术创新、全球团队优势、用户生态等,但FF市值仅新势力十分之一左右,这预示着未来有极大的增长空间,也是一个非常好潜在机遇。(具体见:即将上市,如何看待Faraday Future前景想象力?)

他同时承诺,上市之后,管理层十分有信心实现FF商业计划,顺利完成FF 91交付,持续不断为产业、为股东创造价值。

编辑/Wesley

风险提示:上文所示之作者或者嘉宾的观点,都有其特定立场,投资决策需建立在独立思考之上。富途将竭力但却不能保证以上内容之准确和可靠,亦不会承担因任何不准确或遗漏而引起的任何损失或损害。