随着HJT电池组件进入商业化量产推广,光伏“卖铲人”迈为股份(300751.SZ)收入规模迎来新高。然而,与营收大涨九成形成对比的是,迈为股份2023年利润增长结束了往年两位数的增速,放缓至6.03%。

证券之星注意到,高企的费用“吞”掉了相当一部分利润,且全线产品毛利率下跌也使得利润端承压,其中贡献了超八成收入的太阳能电池成套生产设备毛利率更是跌至上市后低点。今年一季度以来,迈为股份的毛利率水平依旧不乐观。

迈为股份重点押注HJT技术路线,但因成本痛点,进展落后于TOPCon技术,业绩也被布局TOPCon技术的捷佳伟创(300724.SZ)压一头。虽然声称HJT将成为下一代主流技术,但于迈为股份而言,业绩释放的关键仍是HJT产能何时有望实现大规模放量。押宝HJT的同时,迈为股份也将目光投向半导体,为业绩寻求新的增量。

净利增速放缓,费用“侵蚀”利润

公开资料显示,迈为股份于2018年11月登陆A股市场,主营业务是高端智能制造装备的设计、研发、生产与销售。目前公司的主导产品是太阳能电池生产设备,主要应用于光伏产业链的中游电池片生产环节,包括HJT太阳能电池PECVD真空镀膜设备、HJT太阳能电池PVD真空镀膜设备、全自动太阳能电池丝网印刷机等主设备以及自动上片机、红外线干燥炉、测试分选机等生产线配套设备。

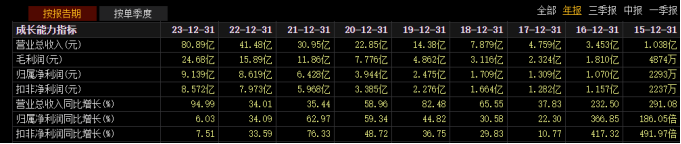

2023年年报显示,迈为股份实现营收80.89亿元,同比增长94.99%;实现归母净利润9.14亿元,同比增长6.03%。

受益于光伏行业连续多年的高景气,迈为股份的营收仍然保持高速增长。在“双碳”目标的推动下,2023年我国光伏行业制造端、应用端、出口量均保持高速增长。据中国光伏行业协会统计,国内太阳能电池产量545GW,同比增长64.9%。

证券之星注意到,迈为股份的利润增速未能跟上营收增长的步伐。拉长时间来看,迈为股份2023年营收增速达到历史最高水平,2022年仅为34.01%。但利润相比前几年双位数的高速增长,首次跌至个位数。

深究来看,高企的销售费用“吞噬”了利润。2023年,迈为股份销售费用为6.67亿元,同比增长118.66%,主要系报告期内公司新增订单及售后相关人员大幅增加,使得销售顾问代理费、职工薪酬及差旅费大幅增长所致。订单的增加使得迈为股份收到的客户合同预付款项同步增长,形成合同负债84.55亿元,同比增长约96.34%。

另一方面,研发投入大增也影响了利润所得。2023年,迈为股份研发费用7.63亿元,同比增长56.25%,主要是由于公司持续加大研发投入,研发人员及新增研发项目均有所增加,使得人员薪酬及费用增加。数据显示,2023年末的研发人员达到1777人,同比增长40.81%。

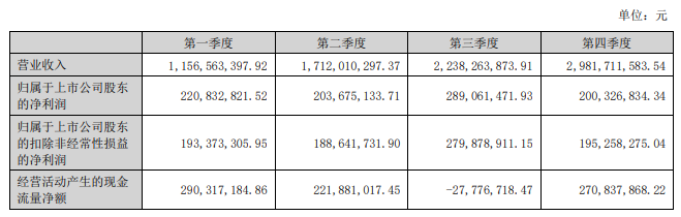

分单季度来看,迈为股份营收逐季提升,但Q4归母净利润却垫底。根据年报,Q4分别录得营收、归母净利润29.82亿元、2亿元。前三季的归母净利润分别为2.21亿元、2.04亿元、2.89亿元。

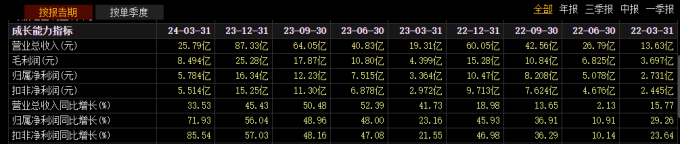

今年Q1太阳能电池生产设备销售增长使得迈为股份收入同比上升,但不及去年Q4。根据一季报,迈为股份实现营收22.18亿元,同比增长91.8%,环比下滑25.6%;对应归母净利润2.6亿元,同比增长17.79%,环比增长29.85%。

毛利率全线下滑,存货高增

除了期间费用,产品毛利率下滑也是导致迈为股份利润增长趋缓的另一重要因素。

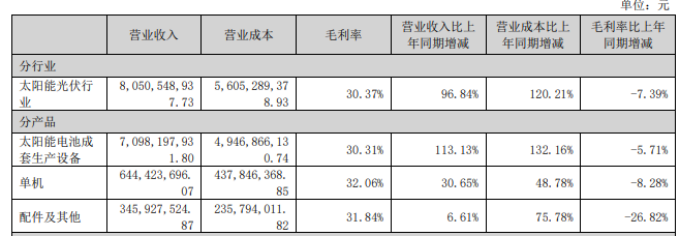

年报显示,太阳能电池成套生产设备贡献了大部分收入,2023年录得营收70.98亿元,占总收入的87.76%;单机产品其次,实现营收6.44亿元,占总收入的7.97%;配件及其他实现收入3.46亿元,占总收入的4.28%。

但利润端的表现却略显逊色,其产品线毛利率全线下滑。太阳能电池成套生产设备毛利率下滑5.71个百分点至30.31%。作为收入主力,太阳能电池成套生产设备毛利率并不稳定,上市当年实现38.93%的历史最高,随后几年经历了一定幅度的波动,至2023年已跌至上市以来的最低点。单机、配件及其他未能拉动利润,其毛利率分别为32.06%、31.84%,降幅为8.28、26.82个百分点。

整体而言,迈为股份2023全年实现毛利率30.51%,同比下降7.8个百分点,主要原因系受下游客户持续降本需求的影响以及光伏市场竞争加剧、阶段性过剩等局面,公司丝网印刷整线设备的毛利率有较大下降。此外,受异质结整线设备前期存在产线改造的情况且制造尚未产生规模效应等影响,异质结整线设备毛利率对提升公司整体毛利率尚未形成有效支撑。

今年以来,迈为股份的毛利率水平仍处下行态势,同比下滑9.11%至30.93%。

证券之星注意到,迈为股份的存货较2022年大幅增长至107.81亿元,同比增长102.26%。产品库存量从2022年的737台激增至2023年的2353台,增幅219.27%,主要是有一些机台暂未具备发货条件,使得库存量有所增长。

激增的库存占据了大量流动资金,迈为股份2023年及2024年Q1经营性现金流两连降。2023年经营性现金流同比下滑11.72%至7.55亿元,主要系订单增长较多,导致备库物料增加,特别是定制化物料、长交期物料以及进口物料的采购额大幅增加。今年Q1经营性现金流进一步承压,同比大降97.64%至685.96万元。

HJT产能尚待释放,半导体业务处起步阶段

年报显示,迈为股份作为当前光伏行业中为数不多能够提供HJT太阳能电池整线生产设备的供应商,已经中标多个项目,如安徽华晟、金刚光伏(300093.SZ)、印度信实工业等项目均采购了公司HJT太阳能电池整线设备。中银证券(601696.SH)研报显示,公司于2023年实现600MW HJT量产设备批量交付,并实现更大产能设备发货。

迈为股份在年报中谈及,在光伏企业进一步降本增效的内在需求驱动下,HJT有望成为下一代电池片主流路线。但现实是,在HJT迟迟未能大规模放量的情况下,TOPCon先一步爆发,成为市场主流电池技术。InfoLinkConsulting的预测数据显示,2024年,TOPCon电池技术的市占率将达到65%,HJT和BC电池技术的合计市占率为10%。

分析人士指出,HJT技术路线发展之所以不及TOPCon,主要原因还是成本高。目前看,HJT电池、组件的成本基本差不多已经与TOPCon追平,但设备投资成本上差距仍然很大,纯设备投资单GW要3.5亿元,而TOPCon最多1.2亿元。迈为股份董事长周剑在2023年业绩说明会上表示,今年HJT电池成本有望跟TOPCon打平,目前HJT电池规模不到TOPCon的10%,该技术潜力巨大。

同为2018年上市的捷佳伟创虽然市值不及迈为股份,但业绩表现却毫不逊色。捷佳伟创是一家具备多技术路线整线解决方案的设备供应商,也是TOPCon技术的主要设备供应商。在TOPCon技术成为当前主流的背景下,捷佳伟创业绩也同步释放,2023年实现营收87.33亿元,同比增长45.43%;对应归母净利润16.34亿元,同比增长56.04%。营收、净利润双双赶超迈为股份。

相比捷佳伟创多技术路线的布局,迈为股份重点研发HJT电池和钙钛矿叠层电池,其中钙钛矿叠层电池仍处于研发期。迈为股份在此前的机构调研中表示,异质结与钙钛矿叠层电池产业化的元年会在2027或者2028年。然而,市场担忧的是,目前HJT产能迟迟无法放量,迈为股份近几年的业绩增长又将如何维系?

证券之星注意到,在保持太阳能电池生产设备优势的基础上,迈为股份也在寻求第二增长曲线,相继研制显示面板核心设备、半导体封装核心设备,包括OLED柔性屏激光切割设备、MLED全线自动化设备解决方案、半导体晶圆封装设备等。迈为股份董秘刘琼称,公司半导体封测设备、显示相关设备作为公司的战略方向之一,正处于起步阶段,目前进展比较顺利。

据悉,除珠海迈为半导体装备项目外,迈为股份还于2023年新增取得项目用地259亩,拟投资建设迈为泛半导体装备项目,自主研发、制造泛半导体领域高端装备,项目计划投资总额为30亿元,计划于今年开工建设。后续在半导体业务的加持下,迈为股份能否重现高增长?证券之星将持续关注。(本文首发证券之星,作者|陆雯燕)