中央金融工作会议强调,要着力做好科技金融、绿色金融、普惠金融、养老金融、数字金融五篇大文章。这体现了以人民为中心的价值取向和金融服务实体经济的根本宗旨,也为金融更好地服务高质量发展指明了方向。

作为宁波银行在粤港澳大湾区设立的唯一一家分行,宁波银行深圳分行认真落实中央金融工作会议精神和要求,立足深圳“双区”建设,奋力谱写金融“五篇大文章”,发挥专业化、数字化、平台化经营优势,提升金融服务实体经济质效,为深圳高质量发展贡献宁行力量。

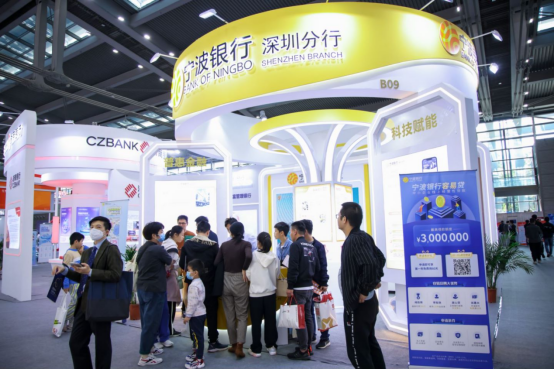

集聚科技金融力量

赋能金融服务新质生产力

作为“双区”引擎的领航者,深圳“20+8”战略性新兴产业集群和未来产业的蓬勃发展态势,为新时代高质量发展奠定了坚实基础。在这一充满活力的生态中,宁波银行深圳分行携手科技创新企业,共同打造创新产业金融生态圈,全面提升科技金融服务质量,推动金融“活水”向科技创新关键领域倾斜,赋能支持新质生产力发展。

根据科创企业的不同发展阶段的不同需求痛点,该行推荐多元化合作金融机构并配置产品,从“资金”、“产业”、“政策”、“管理”四方面赋能科创企业全生命周期,满足企业全方位发展需求。同时,该行联合会所、律所、券商等机构,为科创企业提供上市培育、增资引战、股权激励等全方位的专业支持和服务,盘活金融资源,助力企业跨越成长障碍,实现长足发展。截至2024年3月末,累计举办近百场股权融资路演活动,帮助69家企业对接了全国超过400家投资机构和产业园区,为超2000家企业提供投融资生态支撑,针对科创企业的贷款累计投放超6亿元。

擦亮绿色金融底色

点燃新能源产业发展“新引擎”

绿色是高质量发展的底色,发展绿色金融是推动经济社会可持续发展的重要力量。目前我国绿色投融资仍存在巨大资金缺口,当务之急仍是大力发挥市场机制作用,撬动社会资本助力实现‘双碳’目标,建立健全绿色低碳循环发展经济体系。据了解,一家总部位于深圳的央企子公司,以沼气、生物天然气、有机肥为主要生产经营方向。企业在运营初期有较大资金缺口,宁波银行深圳分行通过给予企业综合授信,用于项目日常经营,有效解决了企业流动资金的需求。项目投运后,日处理牛粪总量 625 吨(含固率 20%);日产沼气 2万立方米。沼气经脱硫净化后除用于沼气锅炉供热外全部用于沼气脱碳制取生物天然气,年产粉状有机肥约 4.95 万吨;年产生物天然气291万方,年产沼液约 20万吨,有望彻底解决因肉牛养殖带来的畜禽粪污染、化肥过度使用造成的土壤板结以及农产品品质下降等问题。

该项目是宁波银行深圳分行积极响应2024年政府工作十大任务中“加强生态文明建设,推进绿色低碳发展”的生动写照。实现“双碳”目标,离不开金融的支持和助力。宁波银行深圳分行以“创新、协调、绿色、开放、共享”为发展理念,以绿色制造、清洁生产、清洁能源、污染治理、资源再生利用等产业领域的客群作为率先突破,以点带面积极推动绿色客群拓展,同时严控“两高一剩”,强化信贷资源有效配置,建立绿色业务专项机制,专项管理绿色信贷业务。

涵养普惠金融活水

精准帮扶助力小微企业稳步快跑

宁波银行深圳分行专注小微企业,始终以服务实体经济为宗旨,致力于中小企业发展,积极践行普惠金融服务。一方面积极响应由监管、行业、机构多方联动的“深惠万企 圳在行动”“普惠金融推进月”等专项活动,聚焦渠道,服务产业链条中小企业,开展“5个100工程”,即建联百家商协会、百个区域政府部门、百家园区、百家投资机构、百家律所的拓展工程,借助商协会、政府部门、各类产业园区、投资机构及律所,建立渠道专项金融服务微信群,精准滴灌渠道内企业。截至2024年3月末,已与40个渠道达成合作意向,完成百家商协会战略签约,开展了58期走进产业园区、协会、商会渠道的政策宣讲会和银企座谈会,覆盖企业超2000家。

另一方面,该行坚持产品与服务创新。作为首批上线地方征信平台的银行,宁波银行深圳分行与深圳征信平台就企业全息画像、企业关注报告、企业人员规模分析等标准数据产品达成合作,并基于征信平台提供的企业工商、经营、用工等多维度数据,打造全线上、无抵押的“容易贷”系列产品,助力中小企业融资便利,实实在在提高小微企业金融服务获得感。截至2024年3月末,该行服务中小企业超1.5万户,授信客户近4000户,服务普惠型小微客户超2000户,普惠型小微企业贷款余额74亿元。

增强数字金融动能

按下金融数字化转型“升级键”

随着数字化转型深入走向,助推数字经济发展、加快与企业互联互通的技术水平,也成为了宁波银行深圳分行重要的发展关键领域。据悉,该行重点推出了鲲鹏司库、波波知了、五管二宝等金融科技产品,以更开放、更高效、更稳定的技术实现互联互通,与常见的ERP、OA、财务、费控等各类软件和服务厂商共建数字化金融生态,为客户提供数字化综合金融服务方案,赋能企业的资金管理和风险管理。

依托央企、国企、上市公司司库服务和建设的丰富经验,以及强大的数字化资源,组建资深司库专家班底,打造了“鲲鹏司库”数字化服务方案。通过“咨询全方位、业务全覆盖、风控全流程、系统全开放、使用全陪伴”的五大服务,宁波银行全面助力企业的司库体系建设与优化,提高资金运营效率、降低资金成本、防控资金风险。

最新上线的“波波知了”是宁波银行打造的企业综合服务平台,提供一站式“端对端”的服务与解决方案,拥有“14+2”的全面服务体系,包含法务咨询、海外拓客助手等14项专业服务,以及科创企业、进出口企业2个特色专区,平台汇聚内外部专家,帮助企业解决各类经营于管理难题。“波波知了”自上线以来已服务近3000家企业。

提升养老金融温度

健全“老有所养”长效发展机制

随着近年我国老龄化程度的加深,我国老龄政策法规体系不断完善,养老服务体系建设持续推进,银发经济发展环境不断优化,金融机构也在加速推进养老金融。宁波银行深圳分行全面落实积极应对人口老龄化国家战略,围绕个人客户全生命周期养老需求,系统性构建个人养老客群服务体系。

为丰富客户投资体验,宁波银行深圳分行已上线四大类个人养老金产品,打造全品类的养老产品货架,以高质量产品服务促进养老资金保值增值。为帮助老年客群在信息化生活中得到更多获得感和安全感,该行个人养老金已实现开户渠道的全覆盖,客户可根据需求和营销场景,选择合适的开户渠道;专区设置上,通过“计税小助手”、“养老锦囊”、“个人养老金纪念卡”等功能,全方位满足客户需求。

同时,该行不断丰富养老客群投教形式,积极推进线上线下个人养老金主题宣讲会,目前已组织政策宣讲近200场,社区志愿服务400场,机关和企事业单位上门服务超400场,覆盖5万人次,陪伴老年客群完成从“入门级”到“财富管理型”到“长期投资型”的成长和进阶,破局个人养老客群服务模式升级,助力人民对美好生活的追求。

此外,该行围绕市场需求与关切,创新产品优化支付体验,聚焦重点领域、重点客群,立足需求导向,常态化推进现金便利化服务,在辖内各网点提供“零钱包”兑换、新钞兑换、外币兑换、残币回收等现金服务,更好地解决老年群体的支付便利化问题,引导经营主体保持现金支付服务的渠道畅通,进一步满足社会公众多样化的支付服务需求。

“五篇大文章”是金融服务实体经济高质量发展的重要着力点,也是深化金融供给侧结构性改革的重要内容。宁波银行深圳分行将继续坚持金融为民,服务实体经济的使命,通过专业经营、科技经营,持续提升金融服务质效,强有力支持深圳经济高质量发展。