天风证券股份有限公司陈凯丽,刘奕町近期对云铝股份进行研究并发布了研究报告《绿电铝龙头,盈利持续提升》,给予云铝股份中性评级,目标价18.37元。

云铝股份(000807)

深耕电解铝行业多年,绿色铝企业龙头。公司1998年改制上市,2019年加入中铝集团,目前业务范围涵盖铝土矿开采、氧化铝、绿色铝、铝加工及铝用炭素生产和销售,主要产品有氧化铝、铝用阳极炭素、石墨化阴极、重熔用铝锭、高精铝、圆铝杆、铝合金、铝焊材等。截至2023年,公司已经形成年产氧化铝140万吨、绿色铝305万吨、阳极炭素80万吨、石墨化阴极2万吨、绿色铝合金157万吨的绿色铝一体化产业规模。

盈利稳步提升,资产质量优。近年来随着铝价持续维持高位以及公司产销量的稳步提升,公司盈利能力持续增强,公司原铝产量从2019年的189.94万吨增长至2023年的239.95万吨,归母净利润从19年的5.0亿元提升至23年的39.6亿元。且随着云南省供电形势的好转,产能利用率及产量将得到进一步提升。与此同时,盈利的抬升带来了优异的经营性现金流,过去几年公司不断偿还有息负债,资产负债率从19年的68%持续走低至23年的25.6%,当前已处于净现金状态,资产质量优。

电解铝需求:传统需求韧性较强,新能源需求占比持续提升。1)传统需求领域:电解铝主要应用于建筑地产/交通运输/电力/包装用铝/消费品/机械领域,2023年占比分别为23.9%/22.7%/21.5%/11.5%/9.6%/7.6%。地产领域24年国内房屋竣工面积同比-28%,对铝需求形成一定拖累;但传统领域电力、家电等需求韧性较强。2)新能源领域:电解铝需求主要由光伏及新能源车拉动。光伏装机的稳定增长叠加新能源车产销的高景气度为铝需求提供较多增量。

公司为水电铝龙头,享有多重优势:依托云南省丰富的绿色电力优势,2023年公司生产用电结构中绿电比例约80%。绿电铝优势显著:1)清洁能源:水力发电不会排放大量的大量温室气体和废渣,对环境的污染也比较小。2)成本优势:云南水电资源丰富,水力发电成本相对较低,水电铝企业能够享受优惠的电价,降低了生产成本。故水电铝在成本上具有竞争力。3)碳关税:随着国内、国际碳排放市场的逐步建立和碳关税的征收,市场更加关注供给端的单位能耗和碳排放水平,绿色铝消费增长空间及潜力较大。

盈利预测与投资建议:电解铝供需向好带来铝价价格中枢抬升,同时公司水电铝成本优势明显,盈利具备较好弹性。我们预计24-26年公司归母净利46/58/67亿元,同比+16.33%/+25.77%/+15.81%,当前市值对应PE分别为13/10/9倍。给予25年11x PE,目标价18.37元,首次覆盖给予“持有”评级。

风险提示:产品价格波动风险;大宗原辅料持续稳定供应和价格波动风险;电价调整及电力供应存在不确定性的风险

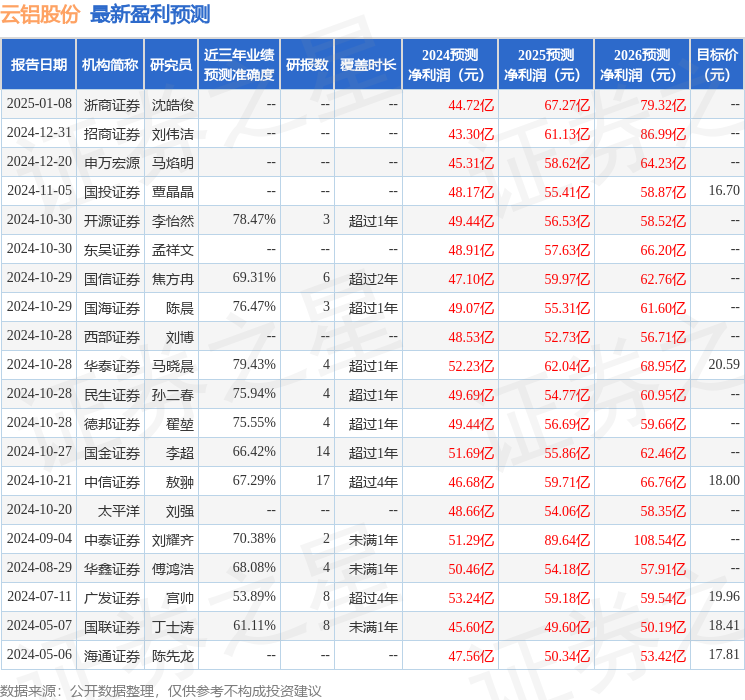

证券之星数据中心根据近三年发布的研报数据计算,华泰证券马晓晨研究员团队对该股研究较为深入,近三年预测准确度均值为79.43%,其预测2024年度归属净利润为盈利52.23亿,根据现价换算的预测PE为11.05。

最新盈利预测明细如下:

该股最近90天内共有9家机构给出评级,买入评级8家,增持评级1家;过去90天内机构目标均价为19.41。

以上内容为证券之星据公开信息整理,由智能算法生成(网信算备310104345710301240019号),不构成投资建议。