(原标题:【最全】2025年智慧交通行业上市公司全方位对比(附业务布局汇总、业绩对比、区域布局、业务规划等))

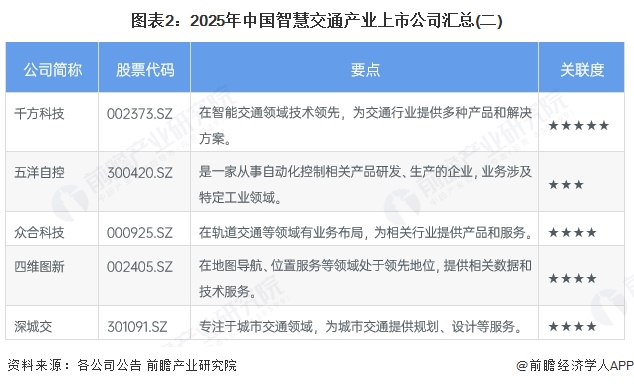

行业主要上市公司:海康威视(002415);通达电气(603390);大华股份(002236);千方科技(002373);五洋自控(300420);众合科技(000925);四维图新(002405);皖通科技(002331);深城交(301091)等

本文核心数据:上市公司业务布局;上市公司业绩对比

智慧交通行业上市公司汇总

目前国内智慧交通题材的上市公司数量较多,这些上市公司涵盖智慧交通、汽车制造、物联网、安防等多领域,并在软硬件、技术集成和应用解决方案上形成了自身的特色。宇通客车是客车制造龙头,聚焦新能源客车研发;广和通为全球物联网无线通信模组领先企业,深耕车规级等领域;新大陆以支付技术为核心,布局物联网与智慧交通;大华股份是安防巨头,拓展智能交通监控;盛视科技专注智慧口岸与交通解决方案;均胜电子深耕汽车电子与安全系统;深城交聚焦城市交通规划与智慧化;中科创达提供智能操作系统技术;其余企业如皖通科技、千方科技等分别在交通信息化、智慧交通整体解决方案等领域发力。

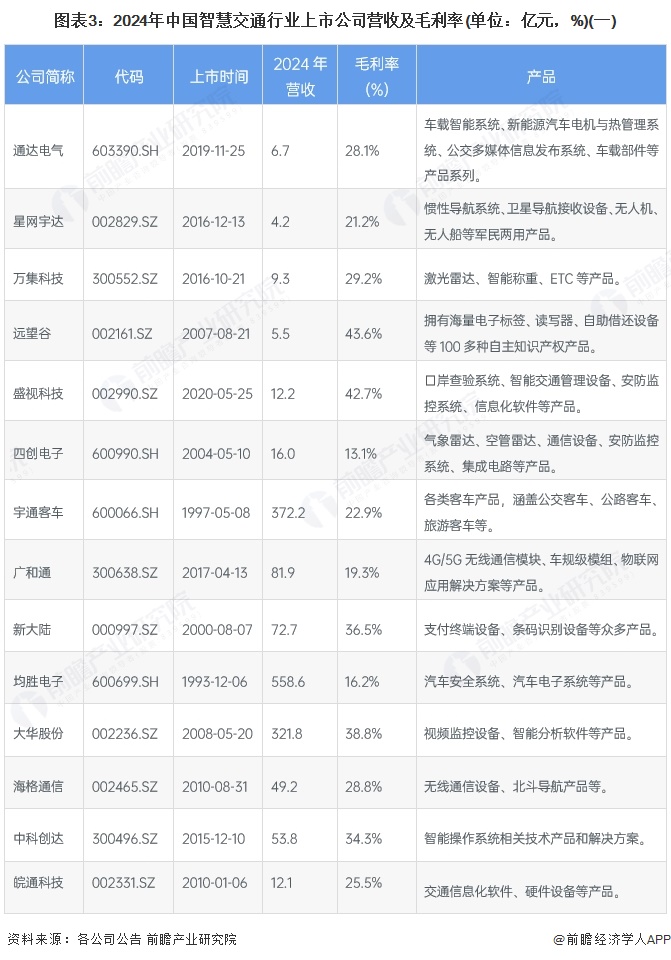

智慧交通行业上市公司业绩情况

从2024年营收与毛利率数据看,智慧交通企业呈现显著分化特征。均胜电子是汽车零部件的龙头企业,利用其自身汽车硬件优势开拓了车联通信产品,在多元化布局下,2024年营收超过558亿元。宇通客车凭借新能源客车规模化优势,在2024年获得了超过370亿元的营收,毛利率接近23%,维持稳定盈利;广和通2024年营收接近82亿元,持续突破自身市场规模。但上述收入规模较大的企业毛利率在15-20%之间,盈利能力承压;部分企业尽管规模较小,但毛利率较高,这些企业集中在技术壁垒领域,例如远望谷通过精细化管理与研发投入占比超10%,并持续巩固RFID技术优势;盛视科技依托智慧口岸解决方案形成差异化竞争力;大华股份则在智能交通监控领域保持技术溢价。新大陆与华设集团凭借支付技术与交通规划的稳定需求实现均衡发展。

此外,部分企业面临结构性挑战。四创电子目前面临感知产品的市场竞争压力;千方科技受智慧交通项目周期影响,盈利波动较大。皖通科技通过研发费用优化实现毛利同比提升,显示成本管控成效。

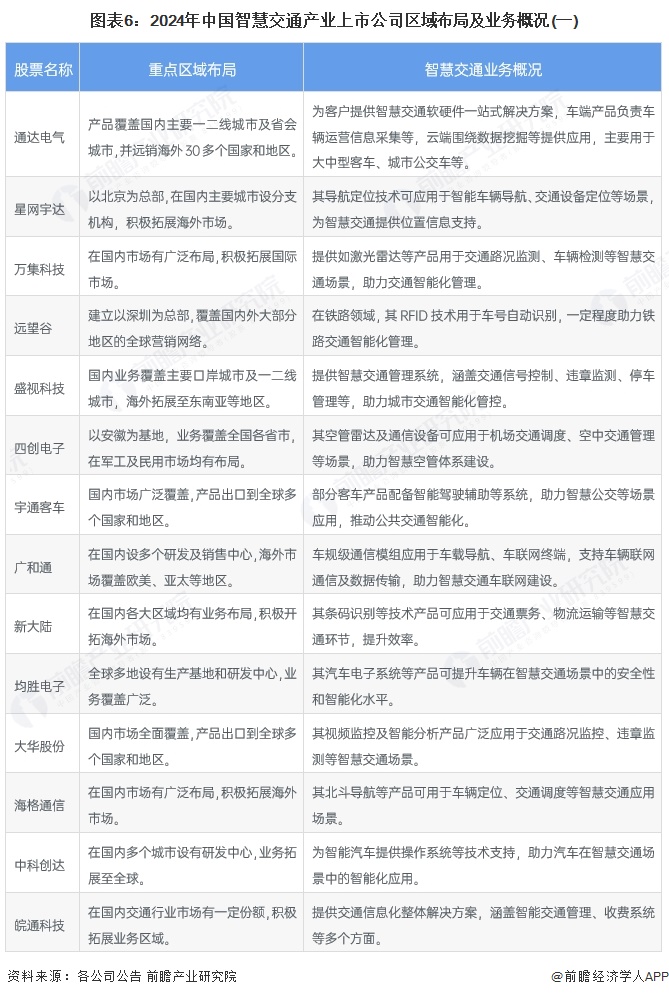

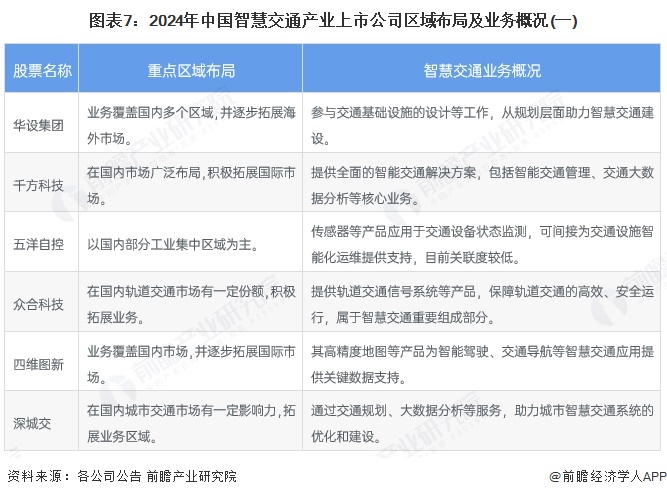

智慧交通产业上市公司区域布局对比

目前,智慧交通头部企业区域布局广泛。宇通客车国内覆盖主要省市,海外深耕“一带一路”沿线;广和通以深圳为总部,国内设多研发中心,海外拓展欧美、亚太市场。新大陆国内布局一二线及重点省会,海外拓展东南亚等新兴市场;大华股份国内覆盖主要城市,海外业务遍及全球。盛视科技聚焦国内主要口岸城市及一二线,海外延伸至东南亚;深城交重点布局粤港澳大湾区及核心城市;中科创达全球设研发中心,国内覆盖科技产业集中区。区域型企业如华设集团深耕华东,辐射全国;皖通科技聚焦华东、华南;多数企业海外以东南亚、欧美为重点,国内聚焦经济发达及交通需求旺盛区域。

智慧交通产业上市公司加权净资产收益率对比

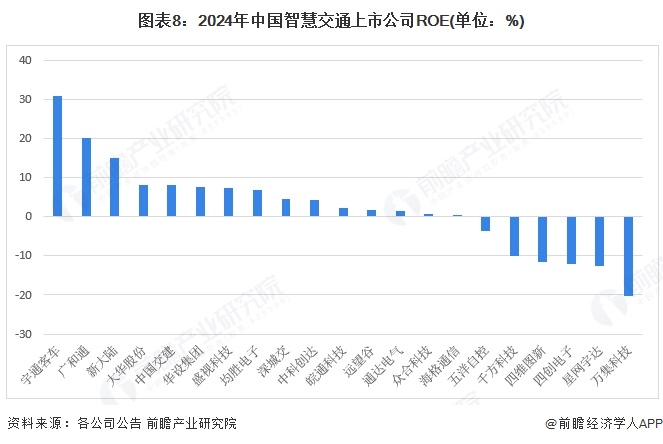

智慧交通行业ROE中,宇通客车表现优异。宇通客车以30.94%高居榜首,显示其资产盈利效率行业领先;广和通20.17%、新大陆14.92%紧随其后,均处于较高盈利水平,反映相关业务盈利稳定。

多数企业ROE集中在0-10%区间,如大华股份8.19%、中国交建8.03%等,盈利能力中等。而部分企业出现亏损,五洋自控-3.65%、千方科技-10.06%,万集科技为-20.19%,ROE有待改善。ROE为负的企业受业务拓展成本高、市场需求波动等因素影响,净资产收益率下滑。

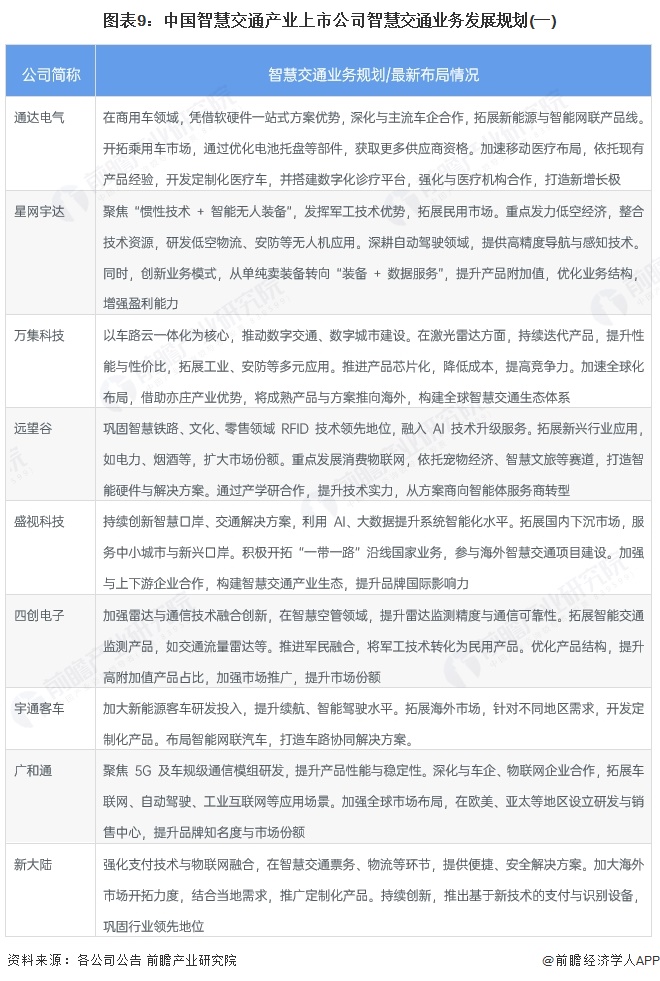

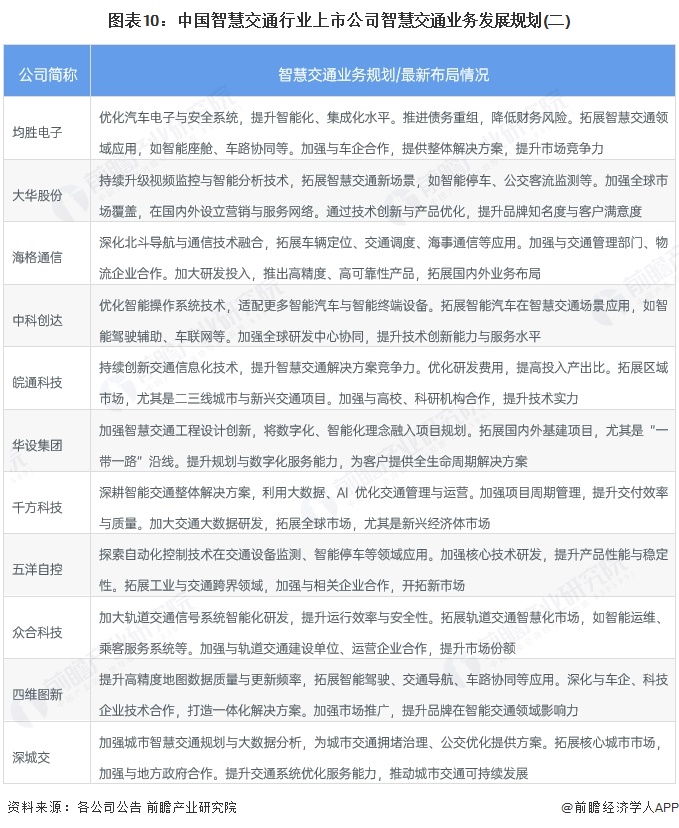

智慧交通产业上市公司业务规划对比

智慧交通企业在业务发展规划上聚焦智慧交通与核心领域升级。技术层面,普遍加大研发投入,推动AI、大数据、5G等技术与主业融合,如万集科技迭代激光雷达、四维图新优化高精度地图。场景拓展方面,行业大部分企业目前普遍在深耕智能驾驶、车路协同、轨道交通等细分领域,而宇通客车等车企也在提升新能源客车智能化,众合科技则在轨道信号系统上进行智慧交通的布局。市场开拓上,头部企业将加速全球市场的渗透,广和通将持续在海外市场谋求计划;此外,部分企业将继续在本土深耕,并拓展下沉市场,例如皖通科技、华设集团等企业持续服务二三线城市。此外,为优化成本与风险管控,部分上市公司通过产学研合作、产业链协同强化竞争力。

更多本行业研究分析详见前瞻产业研究院《全球及中国智慧交通行业发展前景展望与投资战略规划深度报告》