(原标题:【行业深度】洞察2024:中国中国海洋工程装备制造行业竞争格局及市场份额(附市场集中度、企业竞争力评价等))

行业主要上市公司:中国船舶(600150.SH);中集集团(000039.SZ);中船科技(600072.SH);中国重工(601989.SH);中船防务(600685.SH);振华重工(600320.SH)等

本文核心数据:竞争梯队;区域竞争;专利竞争

1、中国海洋工程装备制造细分行业竞争阵营

海洋工程装备制环节包括:生产平台、钻井平台与辅助船舶。在生产平台领域,主要参与竞争企业包括:中海油服、中集集团以及中国船舶等;在钻井平台领域,主要参与竞争企业包括:中国船舶、中集集团、中国防务以及振华重工等;在辅助船舶领域,主要参与企业包括:中国船舶、海油工程、广船国际以及振华重工等。

2、中国海洋工程装备制造行业区域竞争格局

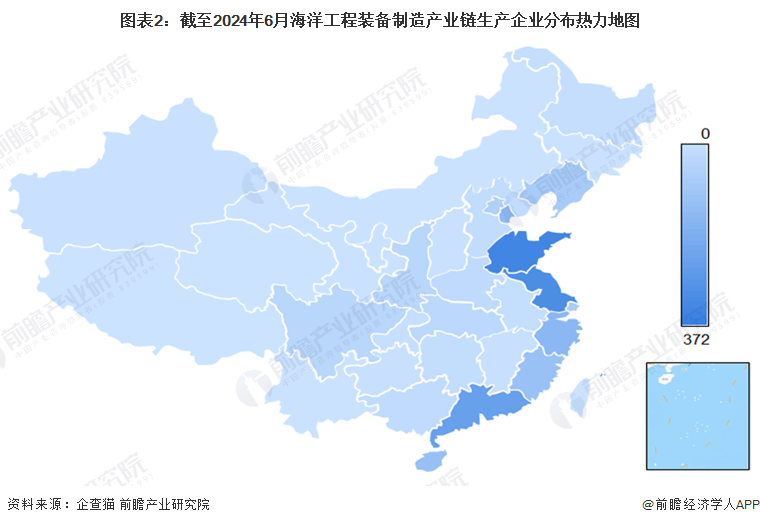

以海洋工程装备为标签,存续/在业、注册资本大于5000万、存续时间超过三年为筛选条件在企查猫进行精确检索,发现从我国海洋工程装备产业链企业主要分布在江苏省地区,其次是在山东省和广东省等地区;其余内陆城市地方,如江西省、湖南省等省份虽然有企业分布,但是数量极少。

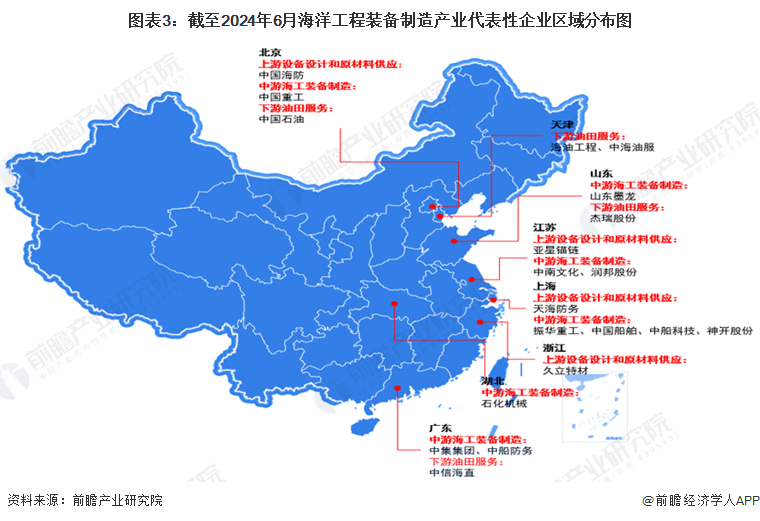

从代表性上市企业分布情况来看,北京市地区覆盖海洋工程装备制造上、中、下游产业链。江浙沪等沿海地带地带洋工程装备制造产业链代表性企业较多。

3、中国海洋工程装备制造行业产品竞争格局

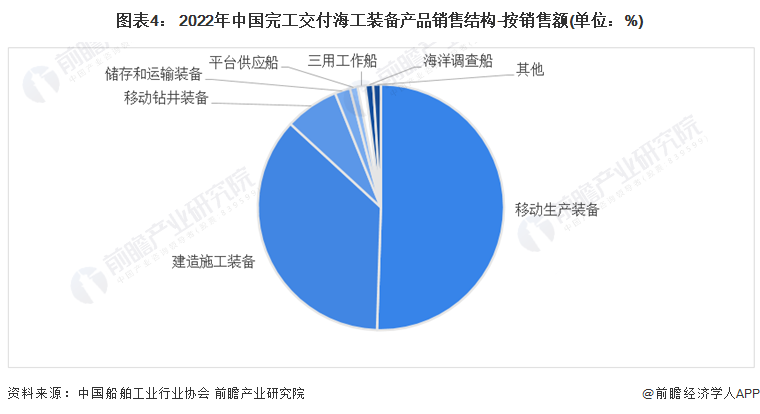

总体来看,我国海洋工程装备制造行业市场结构主要以移动生产装备和建造施工装备的销售为主,2022年移动生产装备刚和建造施工装备分别占海洋工程装备制造销售市场的50%和36%。

4、中国海洋工程装备制造企业竞争格局

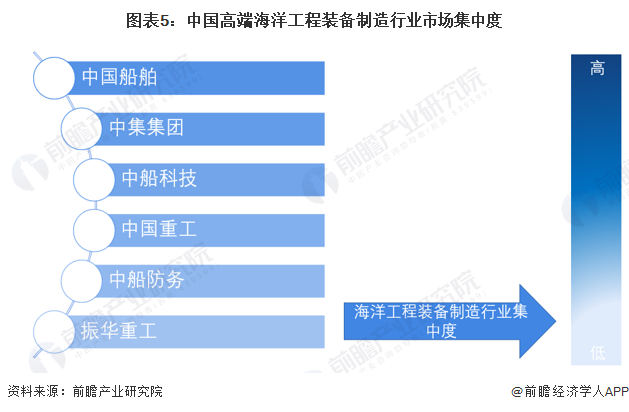

我国海洋工程配套设备制造企业数量众多,且多以中小塑企业为主。国内海洋工程配套设备制造企业规模较小,多数企业集中于低端产品的生产,市场竞争以价格战为主;高端产品集中在龙头企业中,市场竞争以技术为主。结合海洋工程装备制造企业业务概况以及行业整体应用情况,我国高端海洋工程装备制造市场集中度极高,竞争格局较为集中,市场份额主要被中国船舶、中集集团以及中船科技等企业所占领。

5、中国海洋工程装备制造行业竞争状态总结

从五力竞争模型角度分析,行业内现有竞争者的数量虽然较少,但是中高端产品市场仍被欧美、日韩等国占据,中国企业的竞争优势较小,且行业需求近年来增长较为有限,行业现有企业之间具有一定的竞争压力;由于海工装备制造行业的技术壁垒等较高,行业进入者威胁较小;从上游原材料来看,普通原材料如钢铁等供应较为充足,供应商的议价能力较弱,但是部分核心零部件的供应量较少,供应商具有一定的议价能力;由于海工装备制造业企业数量较少,下游企业在海洋石油等资源挖掘中对于海工装备的依赖性较强,因此下游购买者议价能力较弱;海工装备产品的替代性较差,替代皮威胁较低。