在现行交易的公募可转债之中,共计113只最新转股溢价率在10%以下。

数据宝调查结果出炉

10月2日,数据宝推出了一份关于本轮行情的小调查。最终,共计1083位热心读者参与了这次调查问卷活动。

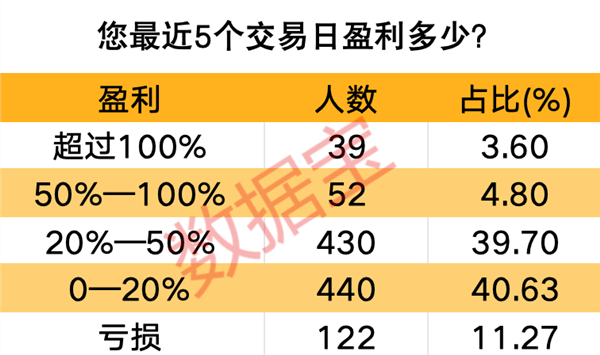

调查结果显示,在问题“最近5个交易日盈利情况”的回答中,近九成受访者表示赚到了钱。其中,有770位投资者的盈利在0—50%区间;赚到50%以上仅有不到9%的比例。

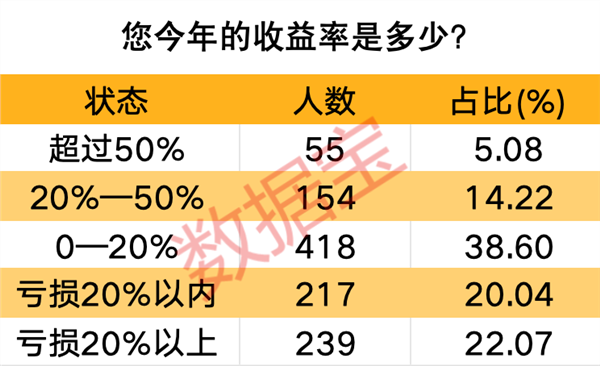

从今年整体收益率来看,58%的受访者表示,前三季度,在A股市场里获得了正收益。盈亏20%以内的投资者仍占据大多数,有近六成;大赚或巨亏的投资者数量比较有限,均在20%上下。

而对于节后A股走势,受访者的表现则说明了市场的看多热情。有57.25%的受访者认为,今年上证指数将冲破4000点;另有14.68%的受访者相对比较谨慎,他们对A股年内站上3500点充满希望。

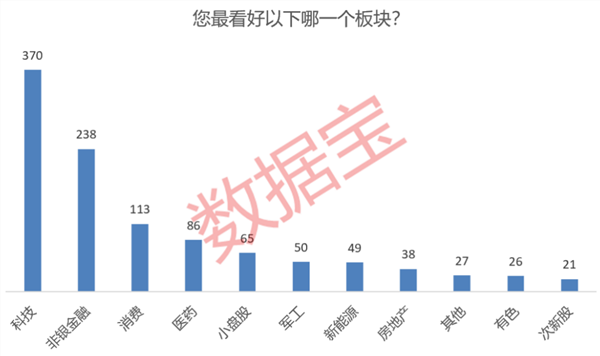

具体到行业板块,受访者看好AI、人工智能主导的科技赛道;“牛市旗手”的非银金融赛道;受益于房贷利率调整、以旧换新政策的大消费赛道。对于地产、有色、次新等板块认可度有限。

而当问及国庆后会否向股票账户追加资金时,54.39%的受访者表示不会。从操作来看,34.44%的受访者表示将继续加仓;36.84%的受访者将持仓不动;28.72%的受访者将逢高减仓。

可转债进入投资视野

9月24日以来,上证指数累计上涨21.37%。A股投资情绪持续高涨,风险偏好显著飙升。在此背景下,可转债受益于正股价格反弹,不少产品进入价值区间。

可转换债券具有一般债券的基本属性,但同时它赋予了持有人按照约定价格将债券转换成上市公司普通股票的权利。

一般来说,若市场前景较差,债券持有人通常放弃转换,选择继续持有债券,直到偿还期满时收取本金和利息。可转债也可以在二级市场流通变现;而若市场前景较好,债券持有人则会选择行使转换权,将手中债券按照规则转换为一定数量的公司股票,以获得分红收益和资本利得。

在市场交易中,通常以指标——转股溢价率来衡量可转债的股性。它是指可转债市价相对于其转换后价值的溢价水平。依照下列公式进行计算,即可获得可转债的转股溢价率(不考虑转换过程中额外支付的转换费用、税费以及未来分红的影响):

转股比例=可转债票面金额÷转股价格

转换平价=可转债最新价格÷转股比例

转股溢价率=(转换平价÷股票价格-1)×100

备注:目前我国发行的可转换债券,一般是每张面额100元。

据证券时报·数据宝统计,在现行交易的公募可转债之中,共计113只最新转股溢价率在10%以下。其中,有33只转股溢价率已为负数,以现行价格买入这33只可转债并立即行权转股,就能获得投资收益。

以山鹰转债为例。该可转债的最新转股溢价率为-5.01%,即以现价买入山鹰转债,转换为正股山鹰国际,再以现价卖出,每笔交易的收益率约为5.01%。此外,像是鹿山转债、金埔转债、利元转债等可转债,交易收益率均在3%以上。

其他80只可转债转股溢价率为正数,也就是说,它们目前的转换平价仍高于股票的市场价格。但在A股未来牛市的预期下,这些可转债行情显然值得被“狠狠期待”。

截至最新,天阳转债的转换平价已等于股票市价,买入股票与买入可转债的股权价值已经无异。但考虑到可转债在转换前的债券属性,买入可转债或许是更好的选择。其他可转债中,精达转债、美锦转债、运机转债、贵广转债、成银转债等,最新转股溢价率已低于1%。

数据宝筛选了最新转股溢价率低于10%且正股滚动市盈率低于20倍的公募可转债,共计25只,供读者参考。

按行业划分,多只近期涨势不错且估值普遍偏低的银行股进入榜单,南银转债、苏行转债、中信转债已具备交易机会;公用事业、环保、非银金融板块的几只可转债也值得关注。

若对单一可转债投资存有疑虑,A股市场设有可转债主题ETF,同样是不错的投资标的。规模最大的是博时中证可转债及可交换债券ETF,由基金经理过钧、高晖共同管理。其中,博时过钧是国内顶流的固收基金经理之一,经验丰富。另一只可转债ETF——海富通上证投资级可转债ETF同样有不错的业绩表现。

对于四季度的配置策略,浙商证券表示,牛市行情往往按照大金融、大蓝筹、小盘成长题材、滞涨股补涨的顺序展开。首先关注券商转债;其次关注银行、有色、煤炭、化工等传统行业的蓝筹转债;后续关注成长类中小成长类转债;最后阶段关注滞涨类转债。

西南证券认为,在政策加持下,地产相关标的首先受益,推荐建筑材料、机械设备行业转债;房贷利率调降预期以及行业以旧换新对相关产品销量形成持续提振,推荐汽车、家电行业转债。此外,在市场整体转向修复的当下,可关注低价转债的配置机会。

声明:数据宝所有资讯内容不构成投资建议,股市有风险,投资需谨慎。