近些年由于中高收益资产的增长趋于停滞,银行纷纷寻求通过多元化手段来增加非息收入,想尽办法优化其收入结构,增加“过冬”能力。苏农银行(603323.SH)2024年上半年业绩数据显示,虽然其营业收入和净利润均实现增长,但在业务结构上呈现出较为明显的分化现象。

证券之星注意到,上半年该行利息净收入出现下滑,非息收入则因投资收益大幅增加而快速上升。然而,手续费及佣金净收入的骤降、债券投资激增及一级资本充足率持续下滑等问题凸显,暴露出该行在市场环境变化中应对滞后、资本管理和分红压力逐步增大的风险。

非息收入结构“分化”

半年度报告显示,2024年上半年,苏农银行实现营业收入22.76亿元,同比增长8.59%;实现归母净利润11.2亿元,同比增长15.64%。截至2024年6月末,苏农银行总资产2175.02亿元,较上年末增长7.37%;净息差1.53%,较上年末下降0.21个百分点。

在收入构成方面,2024年上半年,苏农银行实现利息净收入14.32亿元,同比下降7.04%;其中个人贷款和垫款、票据贴现、存放同业三块收入均出现负增长。

与此同时,苏农银行上半年实现非利息净收入8.43亿元,同比增长51.97%,半年报显示,非利息净收入发生重大变化的原因为投资收益增加。

不过,在非利息净收入中构成中,不同项目的差距较大,有的骤降近5成,有些收入则呈现翻倍增长。

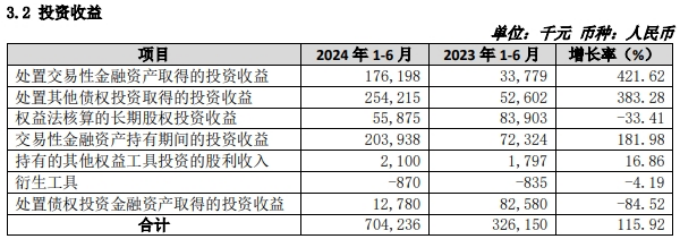

例如,投资收益、其他业务收入两项同比实现增长,其中实现投资收益7.04亿元,同比增长115.92%;实现其他业务收入170.3万元,同比增长15.22%。

另外分别实现手续费及佣金净收入、其他收益2732.7万元、1294.7万元,同比分别下降48.66%、74.55%。实现公允价值变动损益13.44亿元,同比下降3.06%;实现汇兑收益-3675.3万元,同比下降139.87%。

证券之星注意到,2024年上半年,42家A股上市银行的手续费及佣金净收入同比下降12.03%,其中11家上市银行实现正增长,31家上市银行则为负增长。不过多数上市银行的手续费及佣金收入降幅在10%~20%。

换言之,与行业内其他银行相比,苏农银行手续费及佣金净收入接近50%的骤降幅度显得尤为突出。相较于行业平均降幅,苏农银行的表现反映出其在业务结构调整与市场需求变化应对方面存在一定滞后。手续费及佣金收入的急剧下降,某种程度上说明了银行在支付、理财、代理等领域的市场份额缩小,或其产品竞争力相对减弱。

债券投资收益大增

证券之星注意到,在苏农银行披露的投资收益项目细节中,处置交易性金融资产取得的投资收益、处置其他债权投资取得的投资收益、交易性金融资产持有期间的投资收益分别为1.76亿元、2.54亿元、2.04亿元,分别增长421.62%、383.28%、181.98%。

另外在交易性金融资产中,苏农银行交易性金融资产184.52亿元,较上年末增长77.54%,增长原因为债券投资增加。

值得一提的是,8月7日,苏农银行、常熟银行等4家农商行因在国债二级市场交易中涉嫌操纵市场价格、利益输送被交易商协会启动自律调查。

消息发酵后,苏农银行在投资者互动平台上回应称,“本行于2024年8月8日收到交易商协会关于国债二级市场交易相关的《自律调查通知书》,后续将积极配合调查,同时本行也已经在开展自查工作,目前没有发现问题。上述自律调查对本行基本业务的经营影响不大。”

不过,截至9月19日,有关自律调查的进一步情况,各方均未披露后续进展。

一级资本充足率继续下滑

苏农银行半年报披露,截至2024年6月末,苏农银行不良贷款率0.91%,与上年末持平;拨备覆盖率442.87%,较上年末下降9.98个百分点。

证券之星注意到,截至今年6月末,苏农银行资本充足率指标较去年末有所提升,但均值却出现持续下滑,尤其是一级资本充足率接连降低,从2023年年末的10.19%降至9.90%,也是近几年首次降至10%以下,逐渐逼近8.5%的标准值。

同时,该行的核心一级资本充足率同样也降至10%以下,达到9.90%。就平均值而言,两项数据均出现了两连降。

9月6日,苏农银行披露了一份投资者关系活动记录表显示,有投资者就公司分红率情况进行提问,该行回复称,“将充分关注股东利益,在资本充足率满足业务发展需求和监管约束前提下,坚持做好经营管理,努力在未来不断提高现金分红比例”

事实上,此前苏农银行2023年度利润分配方案在股东大会上也遭遇了“反对”,收到的反对票比例高达4.64%,尤其在持股1%以下的小股东中,反对票比例达到了11.27%,市值50万以上普通股股东的反对票比例更是高达17.63%。

而苏农银行低分红率和资本充足水平的压力不无关系。近年来,苏农银行的资本充足率持续下滑,自2018年以来已连续多年下降。

一同下滑的还有苏农银行的股价,自8月28日披露半年报以来,该行股价一路下行,跌多涨少,截至9月19日,报收4.26元/股,不到一个月内的累计跌幅达到了11.62%(本文首发证券之星,作者|李朋)