2024年上半年,江苏银行(600919.SH)交出了一份表现稳健但却暗藏隐忧的中期财报。尽管存款和贷款余额双双实现了同比增长,营业收入和归母净利润也延续了上升趋势,但与往年相比,业绩增速明显放缓,尤其是净利润的增长率下降较明显。

与此同时,江苏银行的净息差持续下滑,作为银行核心盈利能力的指标,净息差的下降不仅反映了行业的普遍趋势,更揭示了江苏银行在利率市场化背景下的经营压力。

证券之星注意到,江苏银行上半年房地产业等高风险行业的不良贷款率上升,也显示出其资产质量存在潜在风险。这些因素共同构成了江苏银行上半年财报中的“两面性”。

业绩增速同比放缓

中报显示,截至今年6月末,江苏银行各项存款余额2.09万亿元,较上年末增长11.52%,各项贷款余额2.05万亿元,较上年末增长8.47%。

经营指标方面,江苏银行上半年实现营业收入416.25亿元,同比增长7.16%;归母净利润达187.31亿元,同比增长10.05%。

作为对比,2023年H1,该行实现营收388.43亿元,同比增长10.64%,实现净利润170.20亿元,同比增长27.20%;2022年H1,该行实现营收351.07亿元,增速为14.22%,实现净利润133.80亿元,增速为31.20%。

可以看到,江苏银行虽然业绩规模整体保持增长,但增速放缓,尤其是净利润增速下降比较明显。

具体看,江苏银行上半年实现利息净收入276.56亿元,同比增长1.76%,其中利息收入658.22亿元,同比增长5.8%;利息支出381.65亿元,同比增长8.93%。利息收入中,发放贷款及垫款利息收入494.29亿元,同比增长5.64%;利息支出中,吸收存款利息支出223.4亿元,同比增长11.6%。

证券之星注意到,2023年上半年,江苏银行利息净收入271.77亿元,同比增长6.42%,而今年上半年增速降至不到2%,反映出一定的经营压力。

净息差连续下滑

作为衡量银行盈利能力的关键指标之一,江苏银行的净息差为1.90%,与上年同期有较大程度地下滑。

证券之星注意到,就半年报而言,江苏银行近两年净息差水平持续下降,2022年H1,该行净息差为2.36%、2023年H1这一数据为2.28%,而今年上半年过完,该行净息差也正式降至1.90%。

当然,净息差整体趋于下滑是当前银行业普遍情况,银行从传统存贷业务中获取的利润减少正在倒逼银行业提高金融服务能力,形成差异化竞争优势。

不过就2024年上半年而言,相关情况是有所好转的。国家金融监管总局近日公布数据显示,今年上半年,商业银行净息差为1.54%,仍处于较低水平。从同比变化来看,2024年上半年,商业银行净息差较2023年上半年水平下降19.50个基点,该降幅较2024年一季度的同比降幅有所收窄。

相较于行业净息差均值降幅缩窄,江苏银行的净息差较上年同期下降了38个基点,作为对比,另一家同省城商行的净息差较上年同期下滑为23个基点,一定程度上前者面临的压力相对较大。

房地产业不良率上升

资产质量方面,江苏银行今年上半年整体表现平稳,截至6月末,不良率为0.89%,与上年末持平,虽然一季度时曾短暂上升至0.91%,但通过第二季度的努力进行了成功压降。

不过江苏银行拨备覆盖率从去年末的389.53%降至357.20%,也是近些年为数不多的由升转降。江苏银行不良率总指标表现尚可,但细分领域中表现又有所不同。

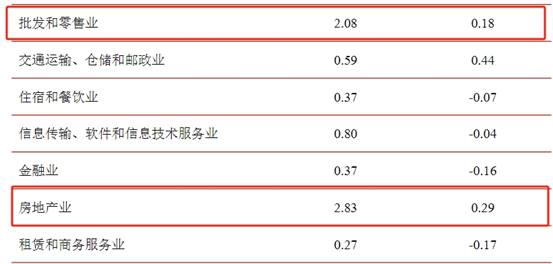

根据半年报中各行业贷款资产质量情况中,房地产业不良率较高,达到了2.83%,较上年末上升了0.29个百分点;不良率同样超过2%的还有批发和零售业,达到了2.08%,上升0.18个百分点。

证券之星注意到,截至报告期末,在各项贷款余额中,上述两个行业占比为第四、第五,贷款余额则分别有所下降,其中房地产业贷款余额由821.30亿元降至817.45亿元,占比由4.34%降至3.98%,不良率上升的原因或正出于此,从贷款余额的变化也能看出该行对于高风险业务的贷款投放调整。

此外,个人经营性贷款和个人贷款不良率分别为1.58%和0.98%,分别上升0.09个百分点和0.19个百分点。

中报显示,报告期末,江苏银行发放贷款和垫款余额19973亿元,较上年末增长8.79%。各项贷款余额20535亿元,较上年末增长8.47%,其中对公贷款余额13067亿元,较上年末增长17.81%;个人贷款余额6346亿元,较上年末下降2.76%。

但需要注意的是,江苏银行关注类贷款余额286.92亿,较一季报的260.97亿增加了25.95亿,关注类贷款比例较上年末上升0.08个百分点至1.4%。(本文首发证券之星,作者|李朋)