凭借着电商和“宅经济”迅速崛起的小熊电器(002959.SZ),近期以来在业绩和股价上均遭遇双重打击。

证券之星注意到,当前小熊电器正面临着一系列的难题,如业绩增长乏力、口碑下滑以及重销售轻研发等。在这一背景下,公司期望借助于收购,在出海业务和个护小家电赛道上寻求突破。然而,此次公司溢价收购公司财务状况堪忧,其自主品牌业务不仅持续亏损,资产负债率还呈上升趋势。这不禁令人疑惑:小熊电器此番收购能否真正助力其扭转颓势?

连续两季度出现营利双降

公开资料显示,小熊电器于2019年上市,是一家以自主品牌“小熊”为核心,运用互联网大数据进行创意小家电研发、设计、生产和销售的企业,公司产品包括厨房小家电、生活小家电及其他小家电等。

从近三年来的发展情况来看,公司的业绩呈现出先降后增的趋势。2021年,对小熊电器而言是颇具挑战的一年。这一年,公司陷入营利双降的困境,其营收和归母净利润分别为36.06亿元、2.83亿元,同比下降幅度分别为-1.46%、-33.81%,净利润下滑程度较大。

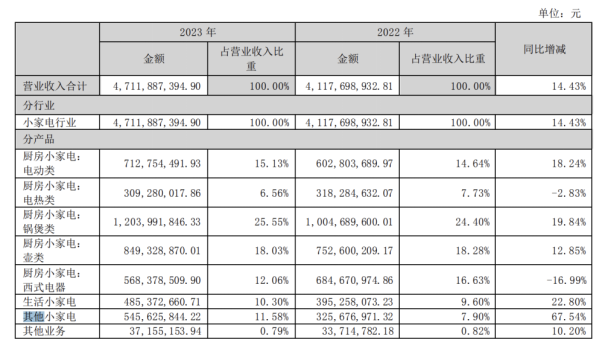

2022年,公司通过优化产品结构、拓展销售渠道等一系列举措,扭转了上一年业绩下滑的趋势,并且这一增长的态势延续至2023年。2022年至2023年,公司营收分别为41.18亿元、47.12亿元,分别同比增长14.18%、14.43%,归母净利润分别为3.86亿元、4.45亿元,同比分别增长36.34%、15.24%。

证券之星注意到,虽然公司的营收整体保持两位数增长,但其归母净利润增速明显在放缓。若按单分季度来看,自2023年Q3开始,公司的营收增速明显放缓,且净利润已连续多个季度出现下降。

具体来看,2023年Q3、Q4以及2024年Q1,公司营收分别为9.77亿元、13.94亿元、11.94亿元,同比变动幅度分别为14.89%、-1.79%、-4.58%,营收增速已出现负值。相应报告期内,公司的归母净利润7885.88万元、1.3亿元、1.51亿元,同比变动幅度分别为-14.46%、-11.13%、-8.53%。综合来看,公司在2023年Q4以及2024年Q1连续两个季度出现营利双降的情况。

证券之星注意到,除了业绩表现不佳之外,公司在二级市场的表现也处于低迷状态。自5月中旬以来,公司的股价走势整体呈下跌趋势。截至8月6日收盘,公司股价报收48.1元/股,涨幅2.25%,当前总市值为75.45亿元。在本轮股价下行期间,公司股价累计跌超26%,市值蒸发超26亿元。

重销售轻研发

从业务模式来分析,小熊电器主要以线上渠道为主,线上渠道收入占比在最高峰时超过90%。

对此,公司也坦言,小熊在线下渠道一直以来是比较弱的,近年来随着线上销售的营销费用上升,有些品类也更适合线下渠道。目前公司也在加大力度做京东的下沉渠道,此外天猫优品、苏宁等线下渠道也有布局。线下渠道拓展之后,可能未来公司在线上线下会达到相对平衡的状态。

值得一提的是,2023年,公司线上销售占比已有所下降,但仍高达82%,具有较高的集中度,离公司所提及的“线上线下会达到相对平衡的状态”仍有很长的路要走。

不仅如此,证券之星注意到,以线上渠道为主的小熊电器,频频遭到消费者的网购投诉。

据12315消费者投诉信息公示平台数据显示,小熊电器新增2件消费者投诉。据两名消费者反映:6月30日购买的其他家用小电器产品存在销售失效、变质的产品问题;7月8日购买的吸尘器存在以假充真、以次充好问题。

此外,在黑猫投诉平台上,以“小熊电器”关键词为检索,相关投诉累计有769多条,而近一个月的相关投诉便有22条,大多数因产品质量问题被消费者投诉。在小红书平台,除了因质量问题之外,更多的是因为小熊电器售后服务态度差而被消费者吐槽。

追究其背后的原因与公司重销售轻研发的策略有关。2021年至2023年,公司的销售费用分别为5.53亿元、7.3亿元、8.84亿元,销售费用占营收比重分别为15.34%、17.72%、18.76%,整体呈上升趋势。对比同行来看,2023年,九阳股份、新宝股份的销售费用占营收比分别为14.84%、3.96%,均低于小熊电器。

相比之下,公司的研发费用率呈下降趋势。2021年至2023年,公司的研发费用占营收比重分别为3.6%、3.34%、3.03%。以2023年为例,公司的研发费用率(3.03%)低于同行九阳股份的4.05%、新宝股份的3.79%。

溢价收购亏损标的

在业绩下滑的背景下,小熊电器欲通过收购标的来寻求突破。

7月5日,公司发布公告称以现金1.54亿元收购广东罗曼智能科技股份有限公司(下称罗曼智能)61.78%的股权,以期布局个护小家电产品以及拓展海外市场。

以2023年12月31日为评估基准日,罗曼智能股东全部权益的市场价值为2.5亿元,增值率达109.23%。经双方协商后,确定本次交易作价1.54亿元。同时,交易对手方承诺罗曼智能在2024年-2026年分别实现的扣非净利润将不低于1500万元、2500万元、4000万元。

证券之星注意到,海外业务与个护小家电业务一直是小熊电器的短板。2021年,公司就将个护项目部升级为个护事业部,但个护事业部发展一直未有起色。2023年,公司的其他小家电产品(包含个护、母婴和厨具等)营业收入为5.45亿元,占总营收的比例为11.58%,收入占比并不算高。

小熊电器的海外业务发展之路也并非一帆风顺,公司海外业务过去以ODM代工为主,现在主要是自主品牌出海和跨境电商业务。证券之星注意到,近三年来海外市场收入波动较大。2022年,公司的海外收入同比下滑22%,下滑至1.8亿元;2023年虽大幅提升至3.7亿元,同比增长105.66%,但占营收比重不足一成。

而标的公司罗曼智能则深耕于个护小家电行业,主营产品包括口腔护理电器、美发护理电器。该公司的销售模式包括ODM/OEM代工和自主品牌业务,且主要以ODM/OEM代工业务为主。2023年代工业务的收入占比为80%,自主品牌业务的收入较小,营收占比为20%。

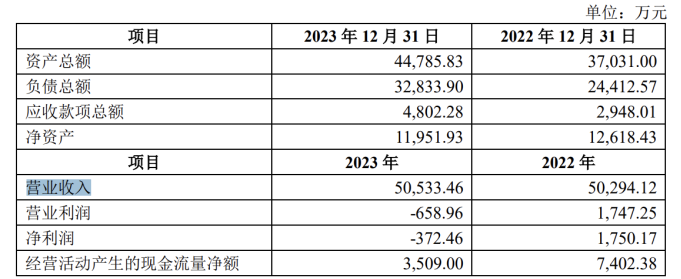

值得注意的是,罗曼智能自主品牌业务规模较小,但该项业务自投入运营以来持续亏损,对罗曼智能整体业绩拖累较大,导致其2023年净利润为负数。

公告显示,罗曼智能在2022年和2023年实现收入分别为5.03亿元、5.05亿元,净利润分别为1750.17万元、-372.46万元。同时,证券之星注意到,罗曼智能的资产负债率呈上升趋势。2022年期末及2023年期末,该公司的资产负债率分别为65.92%、73.71%,处于较高水平。

目前,小熊电器已经完成了对罗曼智能的股权收购。对于小熊电器而言,公司借助收购的手段来补齐自身短板、提振业绩,这本是一件好事。但鉴于标的公司当前不佳的财务状况,这场收购能否助力小熊电器摆脱困境,尚需时间来验证。(本文首发证券之星,作者|李若菡)