4月22日,天融信公布了2022年年报。公司本年度实现营业收入35.43亿元,同比增长5.71%,净利润2.05亿元,归属于上市公司股东的扣除非经常性损益的净利润1.54亿元,与去年保持持平。22年第四季度公司的归母净利润高达6.249亿元,同比增长93.24%,超出市场预期。

报告期内,公司期间费用总计同比增加5.16%,远低于前期费用增速。其中公司在新方向上的投入布局基本完成,研发费用增速较前期明显放缓,同比增加2.23%,较年度控制目标25%低22.77 个百分点;销售费用同比增加12.95%,较年度控制目标35%低22.05个百分点;管理费用同比下降4.48%。

面对复杂的市场环境,作为国内成立最早的网络安全上市企业,天融信仍能在逆境中保持行业领先地位,这在科技公司中可谓是寥寥无几。此次年报内容不仅展现出公司过去一年的优异成绩,更是突出了未来公司在网络安全和数据安全领域的发展方向。

本文将从行业预期、创新布局、价值评估三个方向来解析天融信的未来定位与发展。

行业预期:网络安全是TMT领域预期差最大的方向

网络安全多年以来都是属于TMT板块中的冷门行业,其中的原因主要是市场认为这个细分行业竞争格局不佳。

竞争环境恶劣源于两点:网络安全产品碎片化严重,竞争者众多,行业集中度不高技术壁垒不强;客户认知成本高,作为防护产品有效性和差异性难以检验,导致销售能力在产品竞争中至关重要。

但可以看到,网络安全竞争格局正在逐渐改变,网络安全正成为TMT领域中预期差最大的细分板块。

第一个预期差是近几年来,随着国家法律、法规的不断完善,企事业单位对网络安全产品的重视程度及市场渗透程度将会进一步提高。另外,攻防演练常态化、一级市场融资冷淡等新情况,也将进一步提高行业竞争壁垒,进一步提高行业集中度。

通过研究发达国家的网络安全发展路径可以发现,技术路线上集成化、SaaS化将成为我国网安安全发展的必然趋势,天融信这类本土网络安全企业与发达国家SaaS企业的估值水平相比是较为低估的。

第二个预期差是在世界百年未有之大变局下,产业链供应链安全,成为能否实现高质量发展的重要前提,也决定了我国必须走自主可控的道路。“国产替代、自主可控”本质上是服务于国家安全的战略大局,国家安全是信创/网络安全最根本的逻辑支撑。

信创产业正在加速向金融、电力、电信、石油、交通、教育、医疗、航空航天等重点行业推进,信创市场需求和规模将进一步放大。

在这一体系下,操作系统、服务器、基础软件等领域已达到较高的渗透率,制造安全中,行业发展受制于光刻机国产化。网络安全行业格局已逐渐发生变化,是当前信创领域预期差最大的方向。

作为国内最早投入信创产业的网络安全企业,天融信基于在网络安全核心技术领域的深厚积累,与国产CPU、操作系统、数据库、浏览器、中间件等信创产业链上下游厂商的深度合作,持续推进基于国产软硬件架构的产品研发与适配工作,加速推进行业领域布局。

公司基于国产软硬件的“天融信昆仑”系列产品已有63款209个型号,在信创产品入围中保持品类与型号数量绝对领先,目前产品与解决方案已在党政、金融、能源、石油、交通、教育、医疗、航空航天等近30个行业实现规模化应用。报告期内,信创收入同比增长25.73%。

因近年来公司营销侧行业深耕策略的持续推进,地市下沉和渠道拓展工作的进一步落实,行业客户营收同比增长64.73%,商业客户营收同比增长54.95%。其中运营商行业同比增长 21.68%,能源行业同比增长50.94%,交通行业同比增长35.51%,卫生行业同比增长27.22%,教育行业同比增长16.70%。

创新布局:公司已形成全业务场景的解决方案能力

自成立以来,天融信始终坚持自主创新、开放融合的发展理念。在财报中,公司的核心科研能力可总结为两大块:完备的平台能力以及不断创新的研发能力。

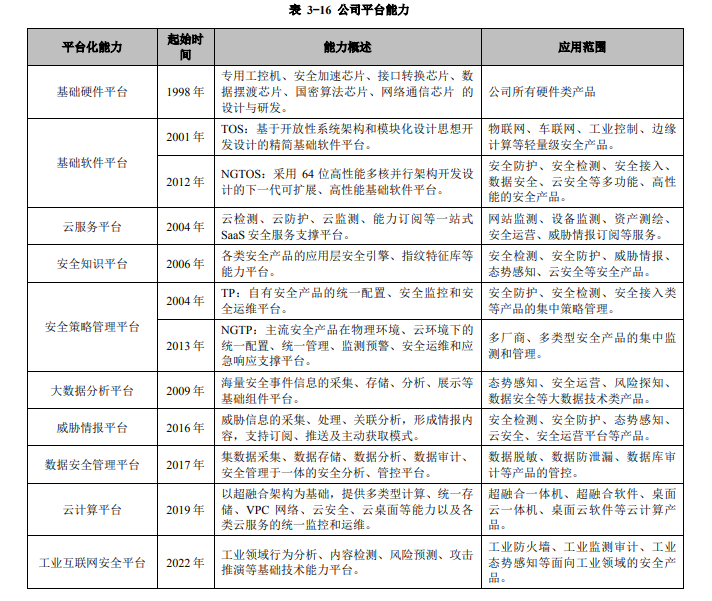

公司具有坚实完备的平台能力:包括基础硬件平台、基础软件平台、云服务平台、安全知识平台、安全策略管理平台、大数据分析平台、威胁情报平台、数据安全管理平台、云计算平台、工业互联网安全平台,通过将基础性技术研究与业务模式实现平台化,使产品研发与服务团队更聚焦于行业与客户需求,缩短研发周期,快速响应市场。

作为上市公司中成立最早的网络安全企业,天融信持续夯实网络安全能力,在防火墙类产品整体市场中已连续23年位居国内市场第一,VPN、IDPS、WAF、网闸、安全管理、零信任、响应和编排软件、终端安全软件、EDR、安全咨询服务、托管安全服务等产品及服务均处于市场领导地位。

天融信紧跟新技术、新应用、新场景发展,前瞻布局新领域,坚持技术创新,拓展新产品、新方案、新业务。

从财报中可以看出,天融信近几年非常重视研发方面的投入,研发费用逐年上升,过去两年研发人员所占比例都在50%左右。天融信的研发费用率从2018年的5.6%上升到2022年的30.26%,一直保持在较高的水平。

但此次年报表明,公司研发费用增速较前期明显放缓,这是由于前两年研发的新方向已经初步成熟,公司已完成在云计算、信创安全、数据安全、工业互联网安全、车联网安全等方向的前置投入,专利数量以每年100%的速度增长。

俗话说:“酒好也怕巷子深”。唯有优秀的营销战略才能促使公司的研发成果在各地开花结果。报告期内,公司继续夯实并完善“行业直销+渠道分销”的双轮驱动营销战略,持续加大行业市场开拓力度,深入布局区域市场,扩大渠道分销覆盖范围,优化营销管理制度。营销战略的布局为2023年企业的订单收入奠定了坚实的基础。

目前,公司已推出100余类产品、1000多款型号,成为国内自主研发产品品类最全的网络安全企业,形成“一专多强” 的网络安全产品技术核心能力。公司加速推进全行业营销布局,在政府、运营商、金融、能源、医疗、教育、交通等重点行业取得进一步突破。

价值评估:稀缺的综合性网安厂商

天融信近三年为何在资本市场表现平平?总的来说,是市场观点低估了这家企业以及所处的网络安全行业的核心价值。

去年,党的二十大胜利召开,提出要加快建设网络强国、数字中国,加快发展数字经济,坚决打赢关键核心技术攻坚战。这一年,国务院发布《“十四五”数字经济发展规划》,数字经济迈向全面扩展期。《网络安全审查办法》《数据出境安全评估办法》《中华人民共和国反电信网络诈骗法》等法律法规相继施行,同时《中华人民共和国网络安全法》迎来首次修改,网络安全发展迈向新时代。

没有网络安全就没有国家安全,没有信息化就没有现代化。

在信息时代,网络安全对国家安全牵一发而动全身,同许多其他方面的安全都有着密切关系。天融信作为中国本土的网络安全龙头企业的价值或将得到重估。

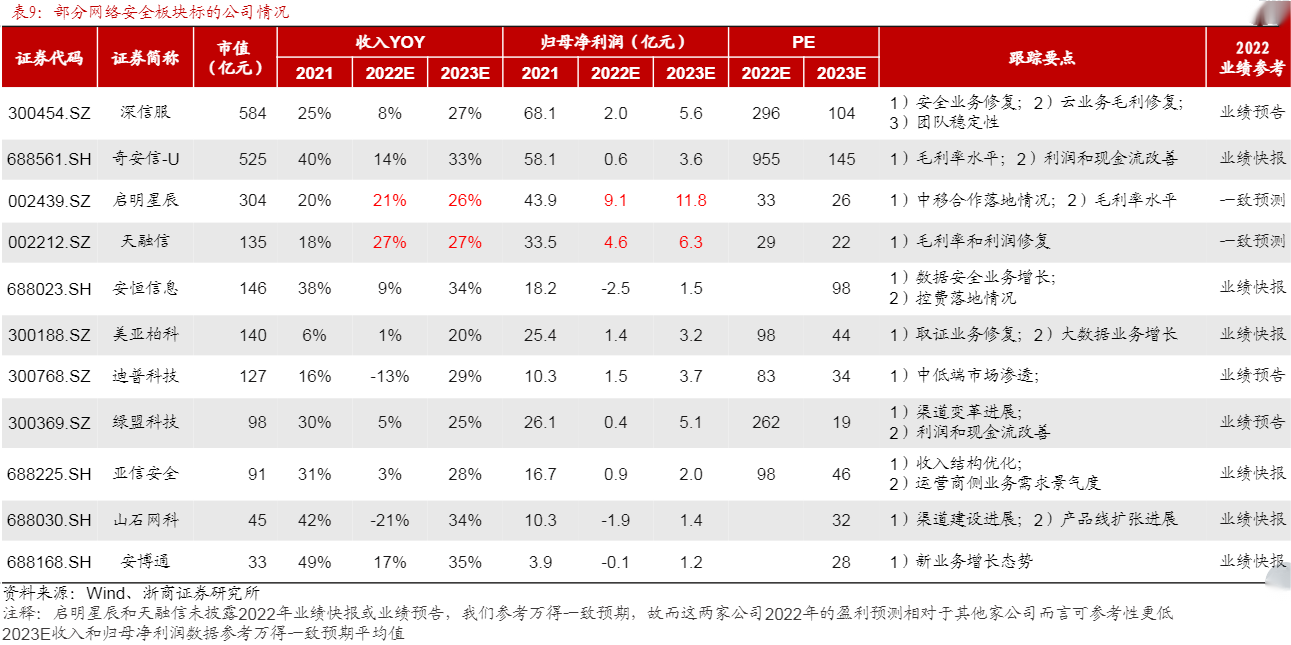

从未来业绩的角度来看,据浙商证券的测算,天融信在行业内业绩预期增速是行业内最高的,远超行业市值前三大的深信服、奇安信、启明星辰,估值却远低于行业平均水平。随着2023年出行场景的解禁,公司业务拓展或将进一步超出市场预期,在政策不断支持的背景下,天融信值得市场给予更高的期待。