2月17日,锂电池板块下寻支撑,宁德时代、比亚迪、亿纬锂能、赣锋锂业、天齐锂业、恩捷股份齐跌。2月份以来,宁德时代累跌近9%,明显跑输大盘。

1月新能源汽车销量触底

受燃油车免购置税、新能源汽车补贴政策退出,叠加年底冲量和春节因素影响,据中汽协数据,2023年1月国内汽车销量164.9万辆,环比-35.5%,同比-35%。其中,国内新能源汽车销量40.8万辆,同比-6.3%,环比-49.9%,渗透率为24.7%。我国汽车出口量持续增长。据中汽协数据,2023年1月中国汽车出口30.1万辆,同比+30%;其中,乘用车出口25万辆,同比+36%。新能源汽车出口8.3万辆,同比+48%。

1月动力电池装机量同比微降,LFP电池装机同比增长。1月,我国动力电池装车量16.1GWh,同比-0.3%。其中三元电池装车量5.4GWh,占总装车量33.7%,同比-25.6%;磷酸铁锂电池装车量10.7GWh,占总装车量66.2%,同比+20.4%。

新能源汽车销量触底一定程度上影响了市场对于新能源汽车行业景气度的判断,进而引起了行业巨大的估值回调。但是从另一个角度来看,在锂电产业链排产环比恢复、秦plus DM-i、理想L7等车型上市,进一步丰富优质供给、电池主要原材料价格继续下行等条件的作用下,新能源汽车行业的中下游还是具有巨大的成长空间。

2022年7月开始新能源车板块持续下行,目前板块估值在过去3年历史15%~16%分位,处于历史底部。当前板块走势一定程度上反应了市场的悲观预期。

是时代造就了宁德

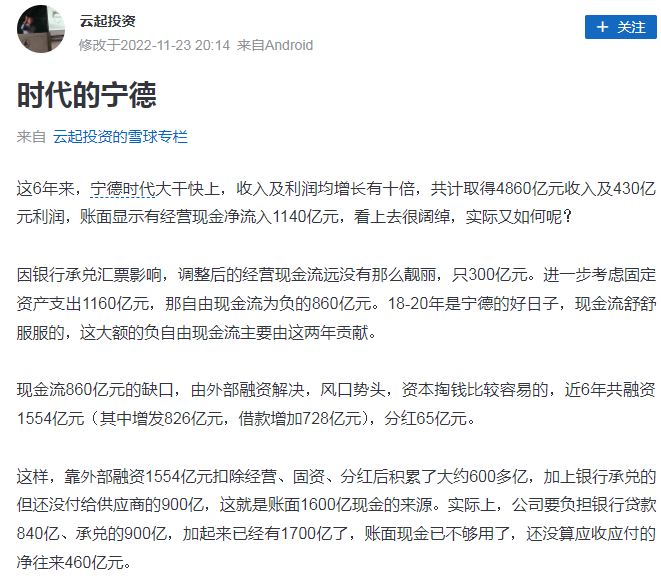

据雪球用户云起投资的观点,在过去的六年里,宁德时代的收入和利润都翻了十倍,一共赚了4860亿元,利润430亿元,账面上净流入1140亿元,看起来很阔绰,但实际情况如何呢?

由于银行承兑汇票的影响,调整后的经营现金流远不如以前那么漂亮,仅为300亿元。如果把固定资产支出再考虑到1160亿元,那么自由现金流就会减少860亿。对宁德来说,18-20年是一个很好的时期,现金流很好,这两年大部分都是负自由现金流贡献出来的。

现金流缺口860亿元,外部融资解决,风口式融资,资本融资相对容易,近6年共融资1554亿元(其中增发826亿元,借款增加728亿元),分红65亿元。

这样,1554亿元扣除经营、固资、分红后,一共有600多亿,再加上银行承兑的900亿尚未付清,账面上有1600亿现金。实际上,算上银行贷款840亿,承兑900亿,总计超1700亿,账面现金已经不够用了,这还不包括应收和应付的460亿。

结果就是,这家公司在产业链上越做越大,靠它做周边生意的小企业,很难拿到货款,时间拖得越久,就会越陷越深。宁德时代得继续融资,才能维持生产和扩张。

但是财通证券从ROIC-WACC 框架下发现,宁德时代的价值创造能力突出。ROIC-WACC 代表企业运用资本获得的超预期回报,意味着其每股盈利的增长高于预期,也意味着企业未来的扩张对基本面产生的净效益是正的,有较好的增长潜力。2015年至今,公司的 ROIC-WACC 全部为正,即便在 ROIC 低迷的 18-20 年仍旧可以保持行业领先的价值增量。

此前过高的估值其实是透支了这家企业未来的价值,去年以来的调整如果是均值回归的话,那对于宁德时代未来的发展其实是有利的。