4月13日,半导体板块继续下跌。芯源微、中颖电子、卓胜微等半导体龙头股皆跌幅超过4%。今年最惨的赛道板块之一无疑是芯片半导体板块,半导体指数今年跌了逾30%,个股和基金调整也很严峻,其中卓胜微今年跌了近45%,以重仓半导体出圈的诺安成长混合基金近半年业绩跌幅超23%在同类型基金排名下接近垫底。

半导体板块大跌或源于原材料上涨、需求减少、供给端增加

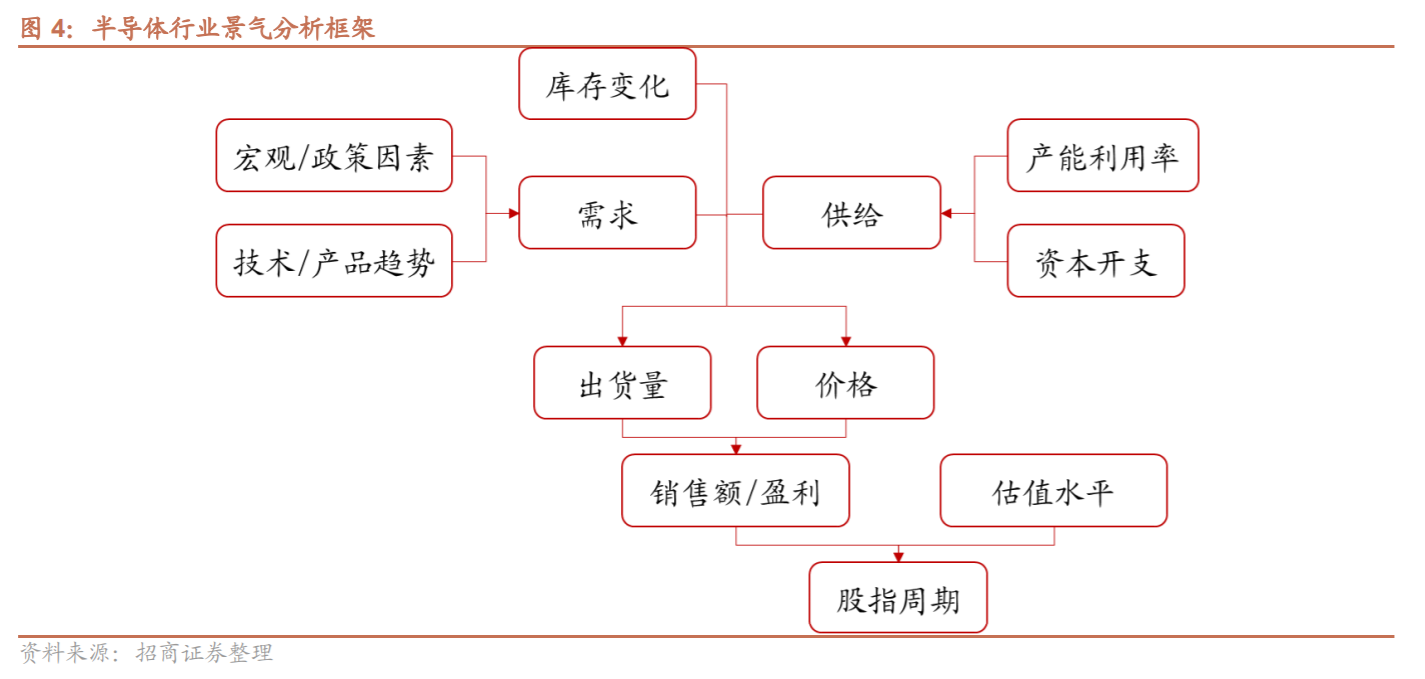

从多个方面来看,半导体行业现在面临业绩增速放缓的现象但是仍然处于高景气度,其中以汽车芯片等个别供给紧张的半导体产品则继续保持高增速。

需求方面——传统的3 C销售表现欠佳,半导体需求如新能源汽车/服务器仍保持强劲。

手机:2月份中国智能手机市场环比大幅下滑,但3月终端销售依然疲软,根据信通院出货量数据,2月出货量1486万台,同比下降32%,环比55%,3月受新冠疫情、俄乌战争、通胀等因素影响,手机需求持续走弱。

汽车/新能源汽车:新能源汽车增速持续高位,2月份同比增长204%,环比-23%,环比下滑主要系假期等季节性及芯片供应等因素影响,同时需关注新能源车涨价对终端需求的负反馈效应;

库存端——产业链库存维持高位,库存周转天数分化.21Q4全球主要 Foundry库存月均保持增长态势,存货周转天数持续增长,创历史新高;海外 IDM/Fabless库存绝对金额在21Q4环比增长,营业成本同步增加使得存货周转天数保持稳定,无明显上升趋势。整体来看,海外 IDM的库存周转日仍处于低位,海外 Fabless厂商的存货周转率有所提高。另外,根据国内上市公司披露的年报数据,存货处于高位,存货周转天数有所增加。

供给端——代工端产能利用率依然较高,封测端有松动.根据最新的封测公司报告,半导体行业今年的资本支出预计将增长24%,达到1900亿美元。根据最新的封测公司报告,今年一季度的毛利率环比下降,封测端产能利用率有所松动,同时疫情反复及物流影响下,中国进口设备额1/2月同环比出现较大幅度回落,晶圆厂扩产节奏或受影响,从而影响供给端产能释放节奏。

价格方面——产品价格分化,部分海外厂商为传导上游成本压力继续发价。到2022年3月,部分 MOSFET产品渠道价格继续分化,高压 MOSFET渠道价格相对稳定, IGBT整体价格平稳; MCU渠道22Q1部分型号价格有明显回升,2022年以后只有 ST、微芯、瑞萨等海外厂商提价,国内 MCU价格相对疲软,部分厂商出现结构性降价,主要是因为国内外厂商产品结构不同,竞争策略不同,再加上2022年即将到来,各芯片厂商涨价公告逐渐生效。据供应链消息, ST在22Q2上调了全系列产品的价格,模拟芯片巨头 ADI今年1月份上调了10%到20%的产品价格,而2022年调涨的还有联电,台积电,联发科,东芝,西门子等。

销售额——中国半导体销售额和全球半导体销售额的月增长趋势不同。二月份半导体销售额为525亿美元,同比增长32.4%,环比增长3.4%。中国半导体销售额为166亿美元,同比增长21.8%,环比下降2.3%。中国地区的半导体月度销售增速有所下降,但是全球销售增速却达到了两年来的最高水平。

待板块调整后,半导体优秀赛道仍具有配置价值

下游半导体需求出现结构性分化,传统3 C产品销量不佳,新能源汽车/服务器等半导体需求相对旺盛,近期俄乌冲突、日本地震等事件对供给端造成一定影响,导致供给端产能释放放缓,供需关系可能会延迟,随着国内外晶圆制造产能逐步提升,供需关系有望逐步得到缓解,叠加产业链整体库存逐季提升且处于高位,半导体行业景气度将边际弱化,半导体行业价格驱动的成长动能亦将回落,因此在此背景下,招商证券建议关注国产替代背景下,且下游覆盖汽车/光伏/服务器等领域具有较强份额提升逻辑、品类扩张、产品结构调整、以量补价逻辑的优质赛道:

1) 模拟:消费行业景气度疲弱,工控/汽车行业相对景气,同时供给端产能释放较慢导致模拟景气度仍处高位,但仍关注后续海外 IDM模拟大厂产能扩张供需逐步改善背景下景气度边际变化,以及后续业绩增速放缓与估值的匹配度,建议关注短期受累于消费需求低迷、但持续应用领域拓展、品类扩张的艾为电子等;

2) 功率半导体:功率产品表现出结构性景气,下游用于光伏/工业控制/汽车领域的功率产品具有较强的韧性,低压和消费类产品表现出较强的韧性,后续关注国内功率公司中高压和 IGBT等产品占比的提升,建议关注士兰微,斯达半导,闻泰科技,新洁能,东微半导,宏微科技等;

3) 设备与材料:关注在手订单充足、业绩确定性较高、 PS估值在流动性收缩市场环境下较大回调且低于历史中位数的设备公司,建议关注北方华创,中微,芯源微,华峰测控,长川科技,沪硅工业,立昂微等;

4) 建议关注澜起科技、聚辰股份等受服务器高景气影响的设计标的;

5) 短期内受手机下游景气度影响,但长期具备品类扩张、份额提升逻辑、细分领域具有国际市场竞争力的设计标的韦尔股份、卓胜微;

6)部分消费 MCU/SoC芯片产能结构性缓解,短期内价格承压;关注长期受益于国产替代趋势和产品结构调整的 MCU/SoC企业:兆易创新,瑞芯微,恒玄科技,晶晨股份;