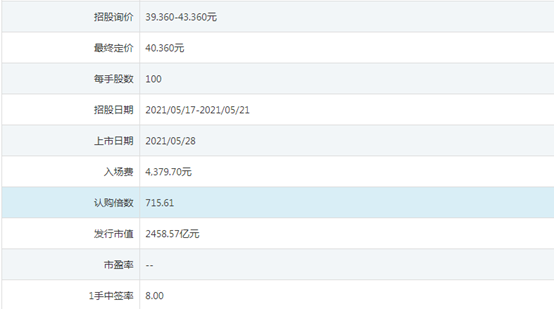

5月27日,京东物流公布分配结果,每股定价40.36港元,每手100股,一手入场费4379.7港元(计入手续费)。

京东物流今日暗盘大涨,富途证券暗盘交易数据显示,京东物流最高涨至56.9港元,涨幅达到41%,若投资者卖在高位,一手稳赚1654港元(不计入手续费)。

值得一提的是,京东近一年以惊人速度,将4家公司在港美市场上市,京东集团(09618.HK)、京东健康(06618.HK)上市以来表现亮眼,且成为恒生科技指数的重磅股。根据福布斯富豪榜显示,刘强东以224亿美元财富位居全球富豪榜第77位。

京东物流暗盘大涨

“已经很久不打新股,今年打新破发概率较大,但京东物流基本是用了最高杠杆认购打新,感觉这是需要抢的大肉股。”一位港股投资者向证券时报记者表示。

证券时报记者统计数据显示,今年以来一共有37只个股赴港上市,其中暗盘上涨的有23家,下跌的13家,1家平盘,破发率35.14%,首日上涨的20家,下跌15家,平盘2家,破发率达到40.54%。

作为今年上半年备受瞩目的新股之一,京东物流将于明日正式登陆港交所挂牌交易。根据今日公布配售结果显示,京东物流每股定价40.36港元,一手入场费4379.7港元,公开发售超额认购714倍,可见投资者认购热情高涨。

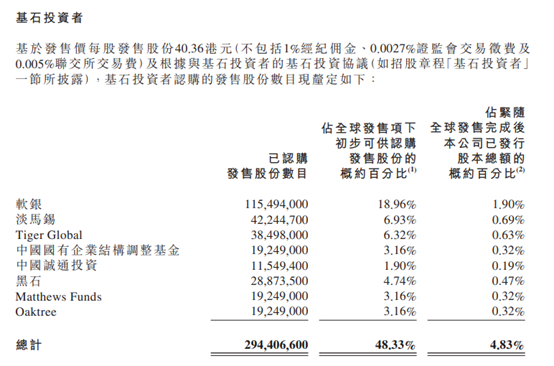

除了公开发售认购火爆,京东物流国际配售也获得了不少顶级投资机构的支持。国际配售超额认购近10倍,其中基石投资者软银认购1.15亿股,淡马锡认购4224.47万股,老虎全球认购3849.8万股,中国国有企业结构调整基金认购1924.9万股,中国诚通投资认购1154.9万股,黑石认购2887.35万股,Matthews Funds认购1924.9万股,Oaktree认购1924.9万股,合计认购资金118.82亿港元,上述基石投资者股票禁售期6个月。

另外,有“科技股女股神”之称的Cathie Wood旗下ARKX于5月24日加仓京东物流380万股,斥资1.5亿港元,或从国际配售渠道获得份额。

按发售价每股40.36港元计算,假设未行使超额配股权,京东物流此次全球发售募集资金净额约241.13亿港元。对于募集资金用途,京东物流公告指出将主要用于四个方面:

1、 约55%募集资金净额(约132.62亿港元)预计在未来1-3年用于物流网络的升级和扩张

2、 约20%募集资金净额(约48.23亿港元)预计在未来1-3年用于供应链解决方案及物流服务的研发

3、 15%募集资金净额(约36.17亿港元)预计在1-3年用于深耕现有客户,吸引潜在客户

4、 10%募集资金净额(约24.1亿港元)预计在1-3年用于一般公司用途以及满足营运资金需求。

今日暗盘交易,京东物流股价表现强劲,富途证券暗盘显示京东物流最高涨至56.9港元,截至记者发稿,京东物流报52港元,涨幅28.84%,总市值达3168亿港元。以每股52港元计算,投资者一手稳赚1164港元(不计入手续费)。

值得一提的是,这是近一年来京东系第四家公司上市。去年6月份,达达集团在纳斯达克上市,募资额3.36亿美元(约26亿港元),上市以来股价累计涨幅57.81%,目前总市值59亿美元。京东集团同样于去年6月回港上市,募资额340亿港元,上市以来股价累计涨幅25.84%,最新总市值8868亿港元;京东健康于去年12月在港交所上市,集资额305亿港元,上市以来累计涨幅57.98%,最新总市值3551亿港元。四家公司合计从资本市场募资超过912亿港元。

根据福布斯富豪榜最新排名,刘强东以224亿美元身价位居全球富豪榜第77位。

营收过去三年保持高速增长

招股书显示,京东物流于2007年从京东集团内部物流部门孵化,主营业务是提供供应链解决方案和物流服务,从仓储到配送,从制造端到终端客户。

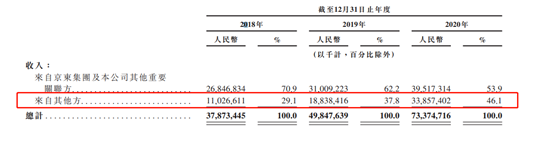

京东物流过去三年保持了高速增长,2018、2019及2020年,京东物流营收分别为人民币379亿、498亿和734亿,其中2019年同比增长31.6%,2020年同比增长47.2%。2021年一季度,京东物流收入224亿元,同比增长高达64.1%。

从外部收入来看,京东物流外部客户收入占比已经从2018年的29.1%、2019年的37.8%增长至2020年的46.1%,显示自2017开启的对外开放战略成效显著。

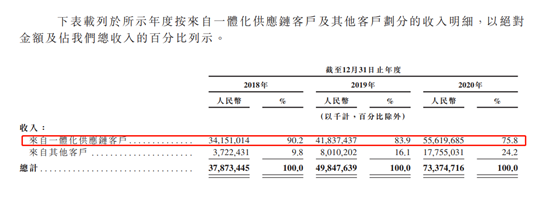

同时,一体化供应链收入是京东物流营收的主要构成。2020年,京东物流一体化供应链收入占总收入的比重达到75.8%。根据灼识咨询报告,京东物流是中国最大的一体化供应链物流服务商。在2020年,京东物流服务企业客户数超过19万。

截至2020年12月31日,京东物流运营超过900个仓库,包含京东物流管理的云仓面积在内,仓储总面积约2100万平方米。