4年前,西安康拓医疗技术股份有限公司(以下简称:康拓医疗)成功获得了医疗行业内的知名投资机构弘晖资本的数千万元A轮融资,消息一出受到了行业内的高度关注。

在此之前,弘晖资本作为一家健康产业的基金,分别投资过药明康德、鱼跃医疗、合全药业、林华医疗等众多企业在之后的发展中成功得到了资本市场的加持。然而,拓医疗在获得融资之后,虽然也开启了进入资本市场的布局,但显然并不顺利。

今年6月份,康拓医疗向上交所科创板提交招股书,然而这次引起市场关注的并不是公司正式启动上市,反而“行业竞争、产品单一、毛利率过低”等经营方面的问题成为了公司的关键词。

行业竞争激烈,营收明显落后同行业

康拓医疗的官网资料显示,公司成立于2005年,以神经外科、心血管外科、颅颌面外科、口腔科等领域发展,是集三类植入医疗器械的研发、生产和销售服务为一体的企业。

康拓医疗公开表示,公司自成立以来植根于医用钛金属和高分子材料的研发、加工和生产,目前取得植入类医疗器械专利十余项和产品注册证多项;西安康拓在自主研发生产的同时放眼国际,在全球范围内寻求新技术、新产品,力求为中国的医生与患者提供更好的产品及服务。

另外,公司PEEK 材料颅骨修补板为首个国产PEEK材料颅骨修补产品,近年连续占据国内该产品第一大市场份额,实现了进口替代,同时PEEK 材料颅骨固定链接片是公司首创,目前国内唯一获批的同类产品。

览富财经网了解到,神经外科是外科中的一个分支,是以手术为主要治疗手段,治疗由于疾病和外伤导致的脑部、脊髓等神经系统的疾病,以及与之相关的颅骨、头皮、脑膜等结构的损伤、炎症、肿瘤、畸形等。

Evaluate Med Tech 数据显示,2017年全球神经外科医疗器械销售额达86亿美元,较上年同比增长16.2%,预计2024年全球市场规模将达到158亿美元, 2017-2024年复合增长率为 9.1%,是预测期内所有医疗器械细分领域中预测增速最快的细分领域。

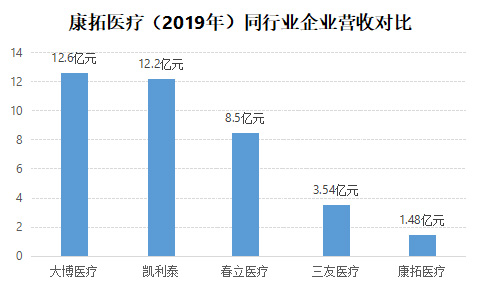

虽然市场规模在逐年增长,但康拓医疗主要产品为钛颅骨修补固定产品和PEEK 颅骨修补固定产品,其钛颅骨修补固定产品市场主要份额被强生、美敦力等进口企业占据。同时,国产品牌众多,其中钛材料国产厂家主要包括大博医疗、凯利泰、三友医疗、春立医疗等市场竞争十分激烈。

产品结构单一,毛利率明显低于平均水平

康拓医疗的营业收入之所以与同行业企业相差甚大,主要因素是公司的产品结构单一所致。

据披露,康拓医疗在2017年至2019年度分别实现营业收入为0.72亿元、1.10亿元和1.48亿元,虽然呈现逐年增长态势,但与同时的企业来比,公司近3年的营收总只是达到了同行业企业三友医药在2019年度一个报告期内的水平。

目前,康拓医疗主要营业收入来源于颅骨修补固定产品,2017年至2019年度在颅骨修补固定产品占主营业务收入的比例分别为 94.77%、95.52%和 94.77%,明显呈现出占比高,产品集中等问题。

换句话来说,如果康拓医疗在未来颅骨修补固定产品市场出现重大不利变化,或出现替代性产品导致市场需求大幅下降,或公司不能按预期完成对现有主力产品的市场推广,这将直接导致公司现有主力产品收入下降,库存商品滞销,进而对公司的盈利能力造成严重不利影响。

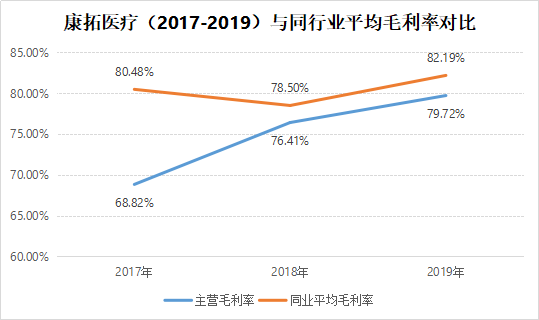

除了产品单一带来的风险之外,康拓医疗还存在毛利率明显低于行业水平的问题。公开数据显示,在2017年至2019年度,康拓医疗的主营业务毛利率分别为68.82%、76.41%和 79.72%,但可比的同行业上市公司的平均毛利率却达到了80.48%、78.5%、82.19%。

对此,康拓医疗的解释为公司主营业务毛利率低于行业均值,主要系公司主要产品与同行业可比公司的产品在细分领域上有所差异,例如大博医疗的神经外科产品包括颅骨修复钛网系列和硬脑膜,春立医疗的主要产品为骨科关节类,与公司产品存在一定差异。

上下游风险并存,可持续性经营风险大幅提升

康拓医疗目前的销售模式主要依靠经销商,据招股书披露,在2017年至2019年度经销商的销售收入分别达到了7080.33万元、9855.95万元及1.33亿元,分别占营业收入的比例为98.66%、94.56%及92.56%。

而作为同行业的上市公司,三友医疗在2017年-2019年度的经销模式营收占比为71.31%、52.69%、44.14%。对比来看,康拓医疗近三年的经销商的销售收入明显是高于同行业的企业的。

览富财经网发现,目前康拓医疗的下游客均为中小规模企业。企查查数显示,公司主要客户江西萍康医疗器材有限公司、江西长欣合医疗器械有限公司、上海犁剑贸易商行、上海远翼实业有限公司、济南品成商贸有限公司等注册资金均不超过200万元。而中小规模客户的不稳定性,也直接影响公司的市场和业绩。

令人关注的除了下游经销商对公司存在不稳定的影响之外,康拓医疗上游的供应商也同样让公司处于尴尬境地。

2017年至2019年度,康拓医疗的前五大供应商占采购总额比例分别为85.57%,78.74%及75.81%,呈现明显集中趋势。同时公司的前五大供应商,大多是海外,尤其是美国公司,这直接提升了公司货源和经营的风险。

除了上述存在的风险之外,康拓医疗在海外并购亏损,企业管理费用过高等方面存在风险。对于康拓医疗IPO的后续进展,览富财经网将持续关注。