万联证券股份有限公司李滢近期对潮宏基进行研究并发布了研究报告《点评报告:利润增长超预期,加盟业务持续发力》,给予潮宏基买入评级。

潮宏基(002345)

报告关键要素:

2025年上半年,公司实现营收41.02亿元(同比+19.54%),归母净利润3.31亿元(同比+44.34%)。拟向全体股东每10股派发股息1.00元(含税)。

投资要点:

上半年利润增长超预期。2025H1,公司实现营收41.02亿元(同比+19.54%),归母净利润3.31亿元(同比+44.34%),扣非归母净利润3.30亿元(同比+46.14%),业绩快速增长推测主因:1)产品矩阵进一步丰富,聚力“花丝”推出多个系列作品,并围绕“年轻化IP心智”战略,25H1新推出四个IP联名产品;2)持续深化渠道布局,加盟业务收入快速增长;3)数字化管理赋能高效运营,费用率管控良好。分季度看,Q1/Q2营收分别同比+25.36%/+13.13%,归母净利润分别同比+44.38%/+44.29%。

产品矩阵不断丰富,新增多个IP联名系列。公司近年来不断拓展产品品类,推出黄金联名IP首饰、创意黄金串珠等产品。同时,将传统文化、非遗工艺与现代时尚融合,推出“花丝风雨桥”“花丝云起”“花丝如意”“臻金臻钻”“故宫文化”等系列产品。2025H1,时尚珠宝/传统黄金产品收入分别为19.90/18.31亿元,同比分别+20.33%/+23.95%。

持续深耕渠道,加盟业务收入快速增长。公司加盟业务持续发力,2025H1加盟业务收入22.44亿元,同比+36.24%。截止2025年6月底,潮宏基珠宝总店数为1540家,其中加盟店1340家,较年初净增加72家。线上方面,网络渠道收入同比小幅下滑5.8%,负责线上销售的子公司净利润同比+70.64%。海外业务方面,公司持续深化东南亚市场战略布局,2025H1成功进驻柬埔寨核心商圈,在金边永旺商场及西港Umall商场开设了2家门店。

25H1净利率同比上升,期间费用管控良好。2025H1,公司毛利率同比-0.34pcts至23.81%,净利率同比+1.38pcts至8.11%;费用率方面,销售费用率同比-2.09pcts至9.27%,管理/研发/财务费用率分别为1.56%/1.08%/0.41%,同比分别-0.36/+0.24/-0.11pcts。

盈利预测与投资建议:公司旗下珠宝品牌“潮宏基”引领国内珠宝设计潮流,近年来推出多款差异化产品系列。2024年在需求偏弱的大背景下,公司门店逆势扩张,传统黄金产品收入实现了快速增长。根据最新经营数据,我们上调盈利预测,预计公司2025-2027年的归母净利润分别为4.74/5.75/6.94亿元(调整前分别为4.28/4.93/5.81亿元),对应2025年8月29日股价的PE分别为28/23/19倍,维持“买入”评级。

风险因素:宏观经济恢复不及预期风险、行业竞争加剧风险、品牌品类拓展不达预期风险、原材料价格变动风险、渠道拓展不达预期风险。

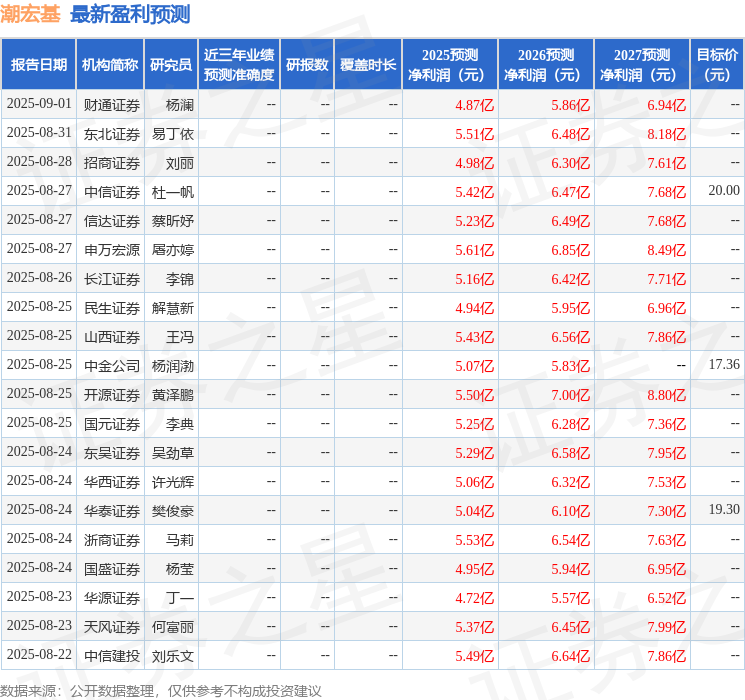

最新盈利预测明细如下:

该股最近90天内共有25家机构给出评级,买入评级20家,增持评级5家;过去90天内机构目标均价为15.88。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。