华鑫证券有限责任公司罗云峰,黄海澜近期对工商银行进行研究并发布了研究报告《公司事件点评报告:规模平稳增长,非息影响营收》,首次覆盖工商银行给予买入评级。

工商银行(601398)

事件

工商银行发布2024年年报及25Q1季报,2024/25Q1实现营业收入8218/2127.7亿元,同比-2.52%/-3.22%;归母净利润3658.6/841.6亿元,同比+0.51%/-3.99%。25Q1不良率较年初下降0.01pct至1.33%,拨备覆盖率环比上升0.8pct至215.7%。

投资要点

盈利增速放缓,息差下行压力仍在

公司25Q1营收同比-3.22%,增速较24A放缓0.7pct;归母净利润同比-3.99%,增速较24A放缓4.5pct,盈利增速放缓。主要归因:利息收入和非息收入均有所放缓,拨备计提力度不大。

存贷增长稳健

25Q1总资产同比增长8.3%至51.5万亿元,增速较24A回落0.9pct。其中存款同比增长4%至36.4万亿元,贷款总额同比增长8.5%至29.7万亿元。从增量来看,一季度新增贷款1.31万亿元,较去年同期多增0.03万亿元。

息差环比回落,同比降幅收窄

25Q1公司息差环比下降9bp至1.33%,主要源于资产端收益率的降幅大于负债端成本改善幅度。资负两端来看:25Q1估算资产收益率环比下降0.3pct至2.8%,受到贷款利率行业性下行,LPR重定价影响。25Q1估算负债成本率环比下降0.3pct至1.7%,定期存款占比较24年年底上升1.9pct至59.5%。

中收企稳,非息收入增速回落

25Q1非息收入同比-4.2%(较24A下降2.2pct),主要由于市场利率上升使得公允价值变动损失增加。中收同比-1.2%,降幅较2024年收窄7.2pct。25Q1成本收入比同比+1.2pct至22%,维持较优水平。25Q1公司有效税率升至15%,同比上升0.9pct。

不良延续下行,资本保持优异

25Q1不良贷款率、拨备覆盖率分别为1.33%、215.7%,环比-1bp、+0.8pct,资产质量持续改善。公司一季度末核心一级资本充足率13.89%,一级资本充足率15.11%,资本充足率19.15%。

盈利预测

预测公司2025-2027年归母净利润分别为3644、3757、3884亿元,EPS分别为1.02、1.05、1.09元,当前股价对应PB分别为0.64、0.58、0.54倍,给予“买入”投资评级。

风险提示

宏观经济环境波动、息差压力上升、不良加速暴露。

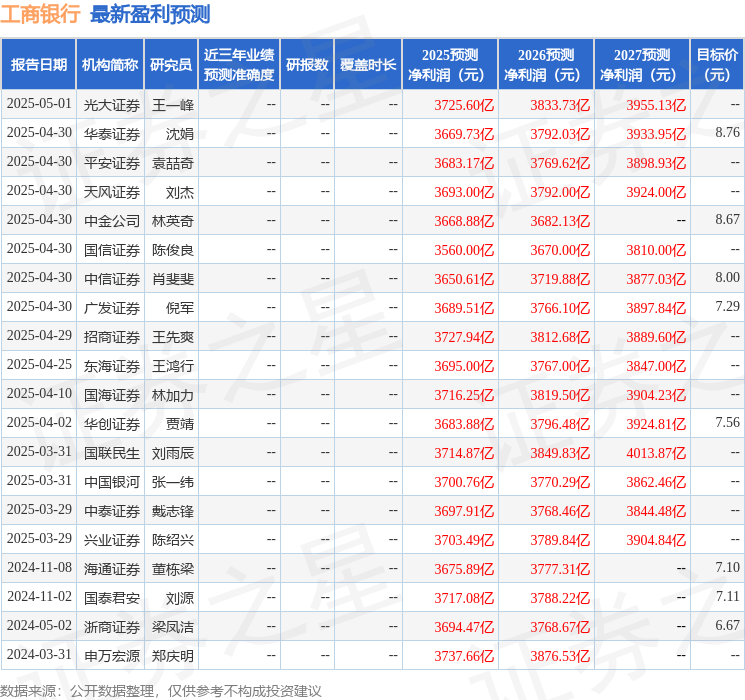

最新盈利预测明细如下:

该股最近90天内共有14家机构给出评级,买入评级9家,增持评级5家;过去90天内机构目标均价为8.07。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。