东吴证券股份有限公司曾朵红,阮巧燕,朱家佟近期对珠海冠宇进行研究并发布了研究报告《2024年业绩快报点评:Q4业绩符合预期,AI有望开启新周期》,给予珠海冠宇买入评级。

珠海冠宇(688772)

投资要点

Q4业绩符合市场预期。公司24年营收115亿元,同增0.9%,归母净利4.3亿元,同增26%,扣非净利3.5亿元,同增52%;其中24Q4营收30亿元,同环比+4%/-5%,归母净利1.7亿元,同环比+205%/+0.1%,扣非净利1.7亿元,同环比+1283%/+11%。利润拆分看,我们预计Q4消费利润2.1-2.2亿,动储权益亏损1亿,汇兑损益5-6k万,业绩基本符合市场预期。

Q4消费出货环降5%至1亿只,季节性波动盈利有所下滑。消费端,我们预计公司24Q4出货超1亿只,环降5%,贡献利润2亿+,单只盈利2元,环降0.8元,主要系季节性稼动率波动,叠加年底出口退税影响。我们预计公司24年出货3.8亿只,同增15%,贡献利润8亿+。25年看,手机端钢壳&异形等新产品放量,公司海外优质客户占比提升,盈利水平有望提升。

启停业务毛利转正,全年预计亏损4亿元。动力端,我们预计公司24Q4出货近40万套,环增33%,权益亏损约1亿元,环比微增。我们预计公司24年出货90万台,同比8倍以上增长,权益亏损4亿。公司已获捷豹路虎、Stellantis、德系车企定点,且为理想主供、小米独供,我们预计25-26年出货进一步翻倍增长,25年减亏,26年有望盈亏平衡。

盈利预测与投资评级:由于行业需求波动,我们下修24-26年公司归母净利润预期至4.3/8.4/12.7亿元(此前预期5.2/9.2/14.3亿元),同增26%/94%/51%,对应PE为47/24/16倍,考虑到公司全球消费锂电巨头地位,启停电池打造第二增长曲线,维持“买入”评级。

风险提示:下游需求放缓、新产品不及预期。

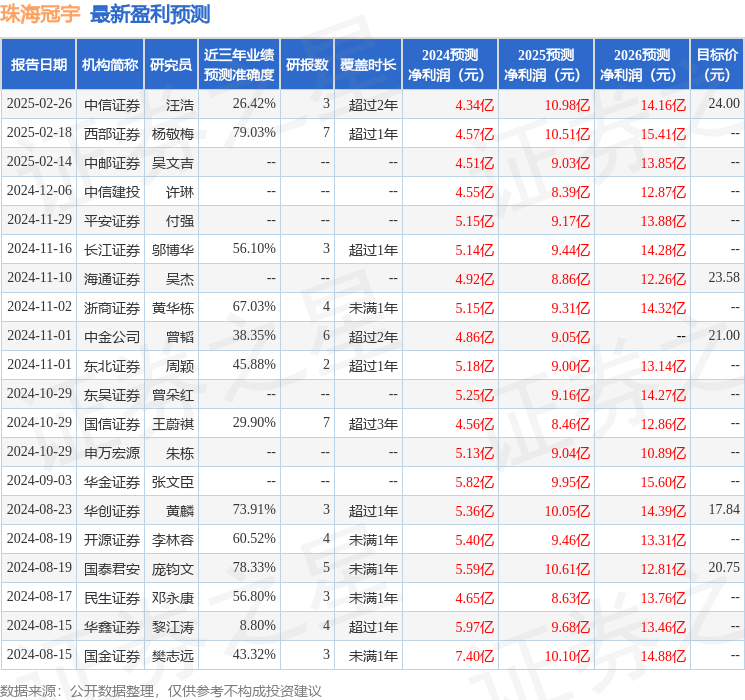

证券之星数据中心根据近三年发布的研报数据计算,西部证券杨敬梅研究员团队对该股研究较为深入,近三年预测准确度均值为79.03%,其预测2024年度归属净利润为盈利4.57亿,根据现价换算的预测PE为43.95。

最新盈利预测明细如下:

该股最近90天内共有10家机构给出评级,买入评级9家,增持评级1家;过去90天内机构目标均价为20.25。

以上内容为证券之星据公开信息整理,由智能算法生成(网信算备310104345710301240019号),不构成投资建议。