太平洋证券股份有限公司刘强,谭甘露近期对天赐材料进行研究并发布了研究报告《一体化夯实核心竞争力,周期底部有望见底回升》,给予天赐材料买入评级。

天赐材料(002709)

报告摘要

天赐材料是电解液全球龙头,通过一体化和技术进步引领行业发展。天赐材料是电解液生产的龙头企业,产能行业第一,且高度绑定头部电池厂商,行业龙头地位稳固。2023年全球市场占有率约36%,排名全球第一。随着未来公司锂盐外售和海外市场的拓展,市场占有率将进一步提升。

一体化布局有效降本,新技术引领长期成长。1)一体化布局方面,为降本保供,公司引进先进技术,实现六氟磷酸锂及上游原材料氟化锂、五氟化磷等自产,同时采用液态六氟磷酸锂技术省去提纯结晶步骤,进一步降本。一体化布局下,公司电解液生产成本低于同行,供需松动格局下具备更强竞争力。2)新技术方面,公司积极布局新型锂盐LiFSI、各类添加剂以及固态电解质,技术和产能行业领先,打开长期发展空间。

有望穿越行业周期,多业务协同打造第二增长曲线。随着六氟、电解液产能的逐步释放,预计行业进入周期底部。天赐材料兼具产能和成本优势,有望穿越周期,实现底部回升,并在低谷期进一步扩大市场占有率。同时,公司积极布局正极材料、电池回收及粘结剂业务,协同发展打造第二增长曲线:1)正极材料及电池回收方面,公司逐步形成由锂辉石到碳酸锂、结合磷酸铁制成磷酸铁锂的纵向一体化布局,并布局锂电池回收业务实现锂电材料产业链闭环,目前公司已与多家电池持有方展开合作,补充锂资源供应;2)粘结剂业务方面,公司收购东莞腾威,其结构胶业务销量增速较高,另外公司已推出4款自主研发的正负极粘结剂替代方案,粘结剂产线可由日化产线柔性切换,目前公司已具备一定批量交付能力,未来有望为公司长期发展贡献新的增长动力。

我们认为电解液行业进入周期底部,公司有望凭借成本优势底部回升。我们上调盈利预测,预计2024/2025/2026年公司营业收入分别为128.63/164.29/260.39亿元,同比增长-16.50%/27.72%/58.49%;归母净利润分别4.82/21.13/44.36亿元(4.79/12.75/23.11亿元),同比增长-74.52%/338.64%/109.96%。对应EPS分0.25/1.10/2.31元。当前股价对应PE87.68/19.99/9.52,维持“买入”评级。

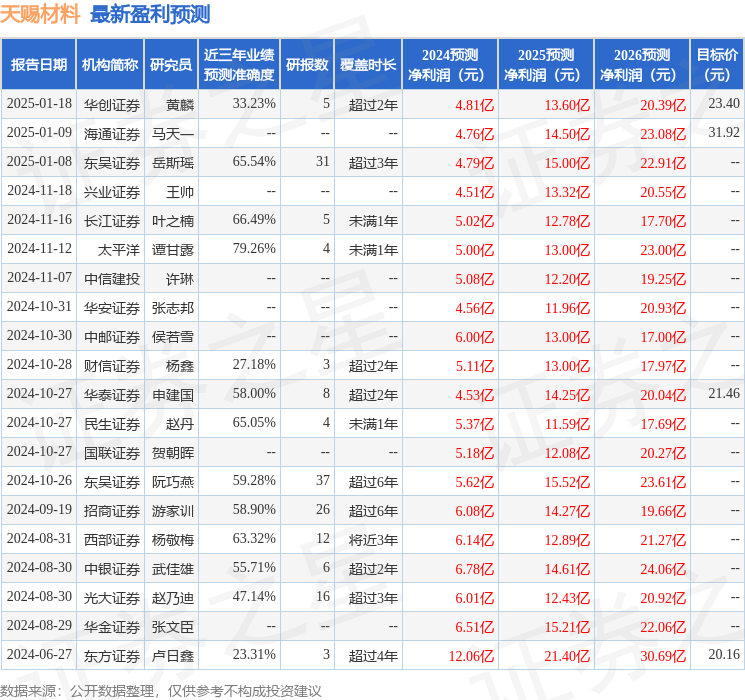

证券之星数据中心根据近三年发布的研报数据计算,太平洋谭甘露研究员团队对该股研究较为深入,近三年预测准确度均值为79.26%,其预测2024年度归属净利润为盈利5亿,根据现价换算的预测PE为78.2。

最新盈利预测明细如下:

该股最近90天内共有6家机构给出评级,买入评级5家,增持评级1家;过去90天内机构目标均价为27.28。

以上内容为证券之星据公开信息整理,由智能算法生成(网信算备310104345710301240019号),不构成投资建议。