海通国际证券集团有限公司Oscar Wang,Kai Wang近期对上汽集团进行研究并发布了研究报告《有望受益于汽车科技的内生、外研双轮驱动》,本报告对上汽集团给出增持评级,认为其目标价位为24.39元,当前股价为18.76元,预期上涨幅度为30.01%。

上汽集团(600104)

投资要点:

上汽集团是中国汽车行业领先企业。根据公司2024年半年报,2024H1公司实现批发销量182.7万台,零售销量211.5万台。其中自主品牌零售124.4万台,占比提升至58.8%;新能源车零售销量52.4万台,同比增长29.9%,海外零售54.8万台,同比增长12.7%。

上汽集团有效应对海外经营挑战,海外业务继续贡献增长。根据上证e互动,公司正在加快优化产销布局,努力保持在欧洲市场的销量份额,同时公司还将加大在澳新、中东、南美、东盟以及新市场的开拓,积极应对欧盟加征反补贴关税对公司销量的不利影响。

在汽车科技创新方面,上汽集团实现了内生和外协研发的双轮驱动。

内生方面,上汽旗下零束全栈3.0可支持L3智能驾驶技术量产上车,并预计于2025年正式搭载上市;下一代全栈4.0则更多融合了AI技术,进一步升级车云一体数据底座、操作系统等以实现更高级别L4的智能驾驶。

外协方面,上汽集团在包括算力在内的智能驾驶各个领域一直秉持着积极的探索和投入,并与相关领域企业保持密切的合作,围绕“软件定义汽车”,推进“算法+软件+芯片”的协同开发,加快AI大模型等新技术的上车应用。IM AD3.0系统由智己汽车与Momenta联合打造,公司对相关技术具有自主掌控能力。

盈利预测与投资评级:我们认为,上汽集团在汽车科技领域对外展开合作之后,有望依托其国内领先的制作技术和规模,实现产品升级、附加值提升。同时,作为中国汽车出海的先行者和总量领先企业,我们认为上汽海外业务有望在贸易竞争中展现较强业务。预计公司2024/2025/2026年营收6493/7408/8504亿元,归母净利润101/128/142亿元,EPS为0.87/1.11/1.22元,对应2024年12月31日收盘价,分别为24/19/17倍PE。参考可比公司,给予公司2025年22倍PE,对应目标价24.39元。首次覆盖,给予“优于大市”评级。

风险提示:全球贸易壁垒超预期;原材料价格大幅上涨。

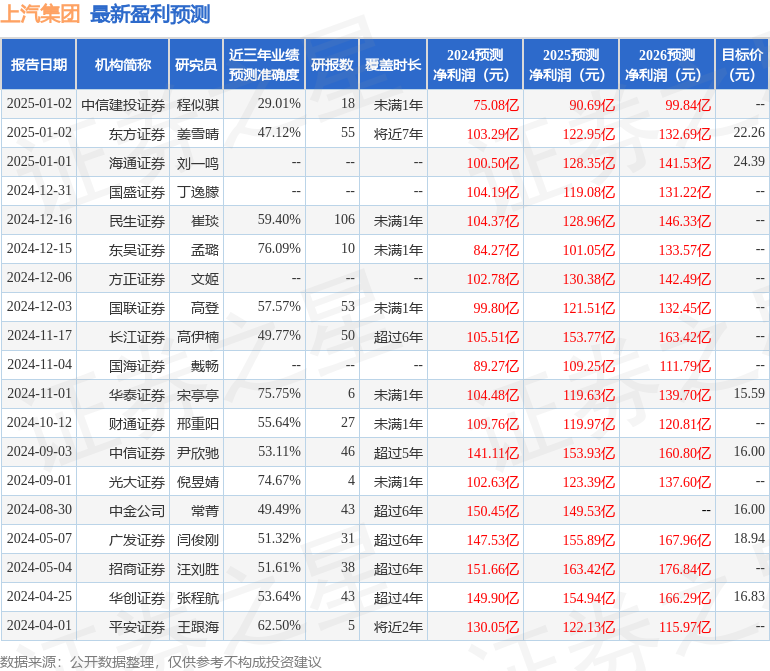

证券之星数据中心根据近三年发布的研报数据计算,东吴证券孟璐研究员团队对该股研究较为深入,近三年预测准确度均值为76.09%,其预测2024年度归属净利润为盈利84.27亿,根据现价换算的预测PE为26.07。

最新盈利预测明细如下:

该股最近90天内共有14家机构给出评级,买入评级10家,增持评级4家;过去90天内机构目标均价为20.99。

以上内容为证券之星据公开信息整理,由智能算法生成(网信算备310104345710301240019号),不构成投资建议。