国元证券股份有限公司耿军军近期对新北洋进行研究并发布了研究报告《首次覆盖报告:一体两翼有效落地,有质量的增长可期》,本报告对新北洋给出增持评级,当前股价为7.03元。

新北洋(002376)

报告要点:

公司主业围绕社会发展趋势和主航道方向,持续高质量成长可期公司围绕“无人化、少人化”的社会发展趋势和主航道方向,聚焦金融、物流、无人零售、餐饮、彩票、医疗、交通及政务等特定的细分领域和市场,为全球客户提供智能设备/装备综合解决方案。近年来,公司围绕“提质增效”的管理主题,将经营质量改善和提升放到首位,强化关键环节管理改善,着力提升运营效率,盈利能力逐步改善。2023年,公司实现营业收入21.90亿元,实现扣非归母净利润0.07亿元。2024年前三季度,公司实现营业收入16.97亿元,同比增长8.84%,实现扣非归母净利润0.23亿元。

主体业务稳步提升业务规模和竞争力,保持公司稳定增长态势

公司坚持“一体两翼、八大业务板块”业务战略不动摇,国内与海外业务协同发展,努力实现有质量的增长。“一体”是指两个专业化产品解决方案和两个场景化产品解决方案,构成了公司的核心业务和稳定增长的基础。专用打印扫描产品和智能自助终端产品作为专业化解决方案,覆盖全球多个行业,提供创新需求的专用设备。金融行业场景化解决方案和物流分拣场景化解决方案则针对特定行业需求,提供全场景智慧金融和物流自动化解决方案,共同推动公司业务的持续增长和市场竞争力提升。

两翼业务推动产业链上下游协同共进,拓展公司的成长空间

“两翼”是主体业务的上游“关键基础零部件解决方案”+下游“服务运营解决方案”作为产业链上下游布局支撑的“两翼”业务,推动产业链上中下游的协同共进。前者包括专用打印扫描零部件和机器人/自动化零部件,后者涵盖新零售综合运营、物流自动化分拣运营和设备综合运维服务。新零售综合运营立足自助零售业务,通过解决方案赋能新场景,运营平台赋能精细化运营,数据赋能零售价值,着力打造消费者身边智能便捷的“Mini Mart”。截至2024年6月底,公司已运营8000+点位,为消费者提供数亿次服务。

盈利预测与投资建议

作为智能设备/装备领域具有显著影响力的解决方案提供商,公司不断增强核心竞争力,未来持续成长空间广阔。预测公司2024-2026年的营业收入为23.45、24.73、25.97亿元,归母净利润为0.47、0.53、0.59亿元,EPS为0.06、0.07、0.08元/股,对应的PE为111.48、98.44、87.96倍。考虑到行业的景气度和公司未来的持续成长性,首次评级,给予“增持”。

风险提示

市场竞争加剧的风险;公司业务扩张导致的管控风险;汇率波动的风险;“新北转债”转股对每股收益EPS摊薄的风险。

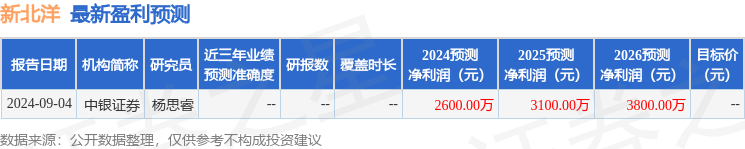

最新盈利预测明细如下:

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。