中银国际证券股份有限公司余嫄嫄,范琦岩近期对蓝晓科技进行研究并发布了研究报告《吸附分离材料营收占比不断提升,“基本仓”业务稳健发展》,本报告对蓝晓科技给出买入评级,当前股价为54.2元。

蓝晓科技(300487)

公司发布2024年三季报,2024年前三季度公司实现营收18.92亿元,同比增长19.99%;实现归母净利润5.96亿元,同比增长15.10%。其中24Q3实现营收5.97亿元,同比增长4.92%,环比下降10.00%;实现归母净利润1.92亿元,同比增长11.71%,环比下降18.13%。看好公司吸附材料业务稳健增长,维持买入评级。

支撑评级的要点

2024年前三季度公司业绩稳健增长,24Q3业绩环比下降。2024年前三季度公司业绩同比增长,主要原因为吸附材料作为公司业务核心增长动力,体现出良好韧性,毛利率维持较高水平。2024年前三季度公司毛利率为48.65%(同比+0.20pct),净利率为31.84%(同比-1.21pct),期间费用率为12.74%(同比+0.89pct),其中财务费用率0.76%(同比+2.34pct),主要系报告期内汇兑收益减少所致。24Q3公司业绩环比下降,主要原因为系统装置业务收入下滑。24Q3公司毛利率为51.20%(同比+1.77pct,环比+1.76pct),净利率为32.26%(同比+1.93pct,环比-3.69pct)。

吸附分离材料占营业总收入比例持续提升,“基本仓”业务稳健发展。根据投资者关系活动记录表,2024年前三季度公司吸附分离材料收入14.60亿元,占比为77.19%;系统装置营业收入3.66亿元,占比为19.36%。近年来,公司吸附分离材料占营收比例不断提升,“基本仓”业务稳健发展,具有良好的客户粘性和业务韧性。公司产品结构进一步优化,以生命科学、金属等为代表的高毛利产品增速明显,带动吸附分离材料毛利率提升。生命科学板块,根据中报,公司临床二三期项目稳步推进,与国内多家知名药企建立合作开发关系,硬胶离子交换产品完成商业化供货;新一代更高载量和更高耐碱protein A产品完成生产放大验证和性能测试;公司固相合成载体业务销售趋势良好,已成为多肽领域重要供应商。水处理板块,根据投资者关系活动记录表,2024年前三季度公司分别完成电子级均粒树脂在存储等芯片制造企业的测试或上线运行,性能指标全面满足芯片级制造的严格要求;面板业务持续增加,参与并推动国内面板企业现有体系和新建产线的树脂份额替代,市占率进一步提升;目前公司已与光伏、面板、半导体芯片企业达成树脂替换意向,未来将持续加快均粒树脂在超纯水领域的认证,实现订单量稳步增加。

盐湖提锂项目持续推进,海外业务高速增长。根据中报,截至2024年6月,公司已完成及在执行盐湖提锂产业化项目共超过15个,合计碳酸锂/氢氧化锂产能近10万吨,其中6个已成功投产运营。2024年以来,公司继续加强盐湖提锂技术在国际市场的推广力度,阿根廷南美研发中心起到“战略支点”的作用;国内市场方面,国投罗钾项目吸附材料及系统装置于24Q1顺利交付,年度重点项目国能矿业结则茶卡项目首条产线正在调试试车。根据投资者关系活动记录表,2024年前三季度公司实现海外业务收入4.9亿元,同比增长48%。国际化是公司重要的可持续竞争优势,公司以创新驱动理念、高品质的产品定位、可靠稳定的供货周期在存量高端市场开展国际竞争,为不断提高国际渗透率做好准备。

估值

公司“基本仓”吸附材料业务贡献良好,考虑到系统装置收入下降,调整盈利预测,预计2024-2026年公司归母净利润分别8.36/10.19/12.49亿元,对应PE分别为32.9/27.0/22.0倍。看好公司吸附材料业务稳健增长,维持买入评级。

评级面临的主要风险

项目投产不及预期;吸附材料需求不及预期;行业竞争格局恶化。

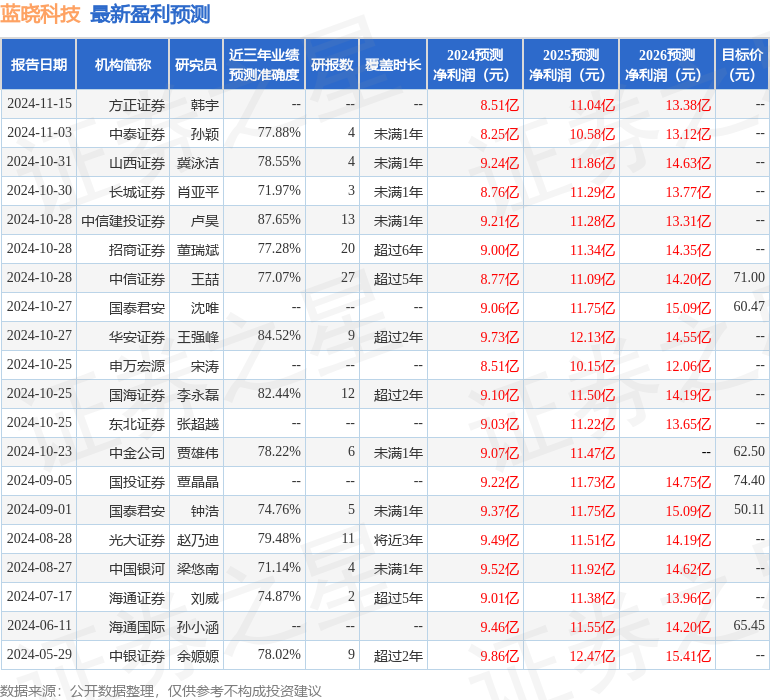

证券之星数据中心根据近三年发布的研报数据计算,中信建投证券卢昊研究员团队对该股研究较为深入,近三年预测准确度均值高达87.65%,其预测2024年度归属净利润为盈利9.21亿,根据现价换算的预测PE为29.71。

最新盈利预测明细如下:

该股最近90天内共有13家机构给出评级,买入评级12家,增持评级1家。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。