太平洋证券股份有限公司近期对尚太科技进行研究并发布了研究报告《尚太科技2024年三季报点评:出货量增速远超行业,盈利水平保持领先》,本报告对尚太科技给出买入评级,当前股价为68.59元。

尚太科技(001301)

事件:公司发布2024年三季报,公司2024年第三季度实现营收15.26亿元,同比+26.75%;归母净利2.21亿元,同比+35.33%,扣非净利2.23亿元,同比+38.79%。

公司“快充”产品差异化优势持续体现,出货量增速远超行业。我们估计公司三季度的销量为6.45万吨,环比增速超过20%,其中快充产品占四分之一左右,后续有望逐渐往上提升。目前公司产能利用率较高,公司“年产10万吨锂离子电池负极材料一体化项目”正在建设,我们预计产能将在2025年一季度投产,随着新产能的释放,公司销量增速及市占率有望进一步提升。

盈利水平保持领先,新产品及海外订单有望增强盈利能力。Q3公司盈利水平保持行业领先,主要原因在于公司一体化生产能力较强以及快充产品价格较高。展望Q4及2025年:1)快充产品在终端上量较快,后续公司快充负极产品占比有望持续提升;2)公司积极拓展海外客户,海外订单价格相比国内更有优势,带动公司盈利水平提升。

投资建议:考虑公司具备新技术及成本优势,我们上调盈利预测,预计2024/2025/2026年公司营业收入分别为50.95/63.80/96.00亿元,同比增长16.04%/25.22%/50.47%;归母净利润分别8.01/9.22/13.18亿元(原预期7.27/9.18/12.57亿元),同比增长10.82%/15.08%/42.99%。对应EPS分3.07/3.53/5.05元。当前股价对应PE24.37/21.17/14.81。维持“买入”评级。

风险提示:行业竞争加剧、下游需求不及预期、海外及新业务发展不及预期。

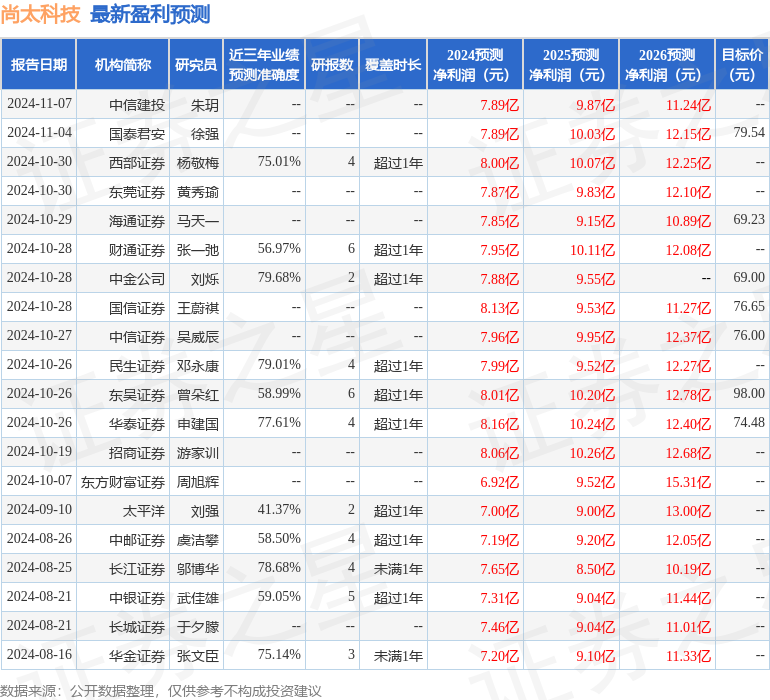

证券之星数据中心根据近三年发布的研报数据计算,中金公司刘烁研究员团队对该股研究较为深入,近三年预测准确度均值为79.68%,其预测2024年度归属净利润为盈利7.88亿,根据现价换算的预测PE为22.71。

最新盈利预测明细如下:

该股最近90天内共有20家机构给出评级,买入评级13家,增持评级7家;过去90天内机构目标均价为71.68。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。