东兴证券股份有限公司莫文娟近期对中国海油进行研究并发布了研究报告《2024第三季度报点评:油气净产量同比增高,现金流持续健康,高成长性值得期待》,本报告对中国海油给出买入评级,当前股价为26.1元。

中国海油(600938)

事件1:2024年10月28日,公司发布2024年第三季度报告。2024前3季度公司实现营业总收入3260.24亿元,同比+6.3%,实现归母净利润1166.59亿元,同比+19.5%。2024Q3单季,公司实现营业总收入992.54亿元,同比-13.5%,环比-13.9%;实现归母净利润369.28亿元,同比+9.0%,环比-7.7%。事件2:10月17日,公司宣布新签4个巴西海上勘探区块石油合同,其中拥有桑托斯盆地S-M-1813区块100%的作业者权益,分别拥有佩罗塔斯盆地P-M-1737/39/97三个区块20%的非作业者权益,进一步拓展了海外勘探潜力。油气销售同比大幅增长,油气净产量持续增加。2024年前三季度,公司实现油气销售收入约人民币2,714.3亿元,同比增长13.9%;油气净产量达542.1百万桶油当量,同比上升8.5%。第三季度,公司实现净产量179.6百万桶油当量,同比上升7.0%。从区域看:2024年前三季度中国油气净产量达369.2百万桶油当量,同比上升6.8%,主要得益于渤中19-6和恩平20-4等油气田的产量贡献;海外油气净产量172.9百万桶油当量,同比上升12.2%,主要得益于圭亚那Payara项目投产带来的产量增长。从品类看:2024年前三季度公司石油液体和天然气产量占比分别为78.4%和21.6%。石油液体产量同比增长8.4%,主要得益于渤中19-6及圭亚那Payara项目投产;天然气产量同比增长9.0%,主要原因是番禺34-1及陆上天然气产量贡献。

2024年前三季度,巩固成本竞争优势,在国际油价冲高回落下,净利润同比大幅提升。2024年前三季度桶油主要成本为28.14美元,同比基本持平。国际油价冲高回落,布伦特原油期货均价为81.88美元/桶,同比微跌0.30%。归属于母公司股东的净利润达人民币1,166.6亿元,同比上升19.5%。

现金流稳定,保持持续健康。公司前三季度经营性现金流净额同比增加14.9%至1827.7亿元;再叠加购买定期存款导致现金流出增加等综合影响,投资活动现金流量净流出额1183.2亿元,同比增加120.0%;同时由于本期偿还债券同比增加,融资活动产生的现金流量净流出额为人民币641.6亿元,同比增加14.8%。受以上综合影响,公司前三季度现金及现金等价物净减少0.74亿至1333.7亿元,现金流持续健康。公司坚持审慎的财务政策,截至24年9月底的资产负债率为33.24%,同比下降3.56pct。

公司增加资本开支,新签4个巴西海上勘探区块石油合同,持续推进“增储上产”,看好公司长期高成长性。

2024年前三季度,公司积极响应“增储上产”,在建项目及调整井工作量同比有所增加,资本支出约人民币953.4亿元,同比增长6.6%。第三季度,公司共获得2个新发现并成功评价5个含油气构造。

10月17日,公司宣布新签4个巴西海上勘探区块石油合同,总面积约2600平方公里。其中拥有桑托斯盆地S-M-1813(该盆地此前已获得Libra和Buzios)区块100%的作业者权益,分别拥有佩罗塔斯盆地P-M-1737/39/97三个区块20%的非作业者权益,其他由巴西国家石油公司拥有50%的作业者权益、壳牌拥有30%的非作业者权益。

公司在产巴西油气项目效益明显:①Mero油田:权益比重10%,已投产2期项目,到2025年预计将有4期项目运行,Mero1-2高峰日产量为36万桶油当量,预计2028年高峰日产量将达60万桶油当量,年化权益量相当于2023年净产量的3.2%;②Buzios油田:权益比重7.34%,已投产5期项目,到2027年预计将有11期项目运行,Buzios1~5期项目高峰日产量为87万桶油当量,预计2029年高峰日产量达150万桶油当量,年化权益量相当于2023年净产量的5.8%。因此我们预计巴西新项目潜力可期,海外勘探潜力得到进一步的提高。

展望2024年,全球经济有望保持弱增长,中国经济长期向好的基本趋势不变,公司将坚持油气增储上产,前三季度有多个新项目顺利投产,主要包括中国的渤中19-2油田开发项目、深海一号二期天然气开发项目、绥中36-1/旅大5-2油田二次调整开发项目以及海外的巴西Mero3项目等,高成长性值得期待。公司持续维持高股息,股东投资回报率高。2023年中国海油、中国海洋石油分红率分别为43.50%、43.50%。假设2024年-2026年分红率分别维持不变,若按照该股利分配率乘以2024-2026年盈利计算未来3年股息率,则中国海油、中国海洋石油2024-2026年预计平均股息率分别为4.34%和6.50%,未来随着盈利的逐步扩大,股息率仍将继续提升,且股息率在高股息板块中亦处于较高位置。

公司盈利预测及投资评级:我们看好油价中枢稳健下的未来公司储产空间高,成本管控能力强,具有业绩稳定性。我们预测,公司2024-2026年营业收入为4349.88/4612.20/4876.00亿元,归母净利润分别为1459.4/1550.39/1679.29亿元,对应EPS分别为3.07/3.26/3.53元。当前A股对应2024-2026年PE值分别为8.60/8.10/7.47倍。维持“强烈推荐”评级。

风险提示:(1)国际政治经济因素变动风险;(2)原油及天然气价格波动产生的风险;(3)汇率波动及外汇管制的风险;(4)油气价格前瞻性判断与实际出现偏离的风险。

证券之星数据中心根据近三年发布的研报数据计算,国泰君安杨思远研究员团队对该股研究较为深入,近三年预测准确度均值高达86.14%,其预测2024年度归属净利润为盈利1480.25亿,根据现价换算的预测PE为8.39。

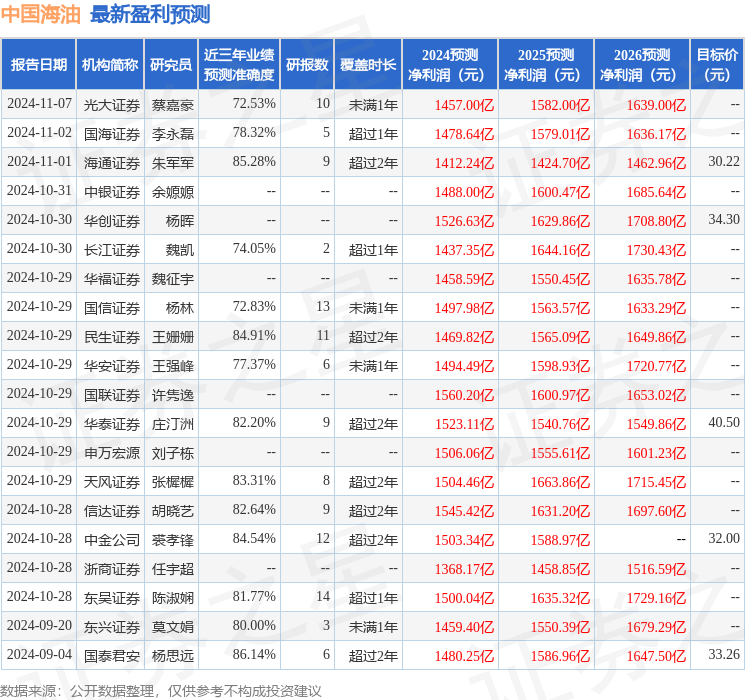

最新盈利预测明细如下:

该股最近90天内共有24家机构给出评级,买入评级23家,增持评级1家;过去90天内机构目标均价为34.27。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。