开源证券股份有限公司吕明,周嘉乐,林文隆近期对涛涛车业进行研究并发布了研究报告《公司信息更新报告:2024Q3营收维持高增,美国本土化制造快速推进》,本报告对涛涛车业给出买入评级,当前股价为65.62元。

涛涛车业(301345)

2024Q3营收维持高增,美国本土化制造快速推进,维持“买入”评级2024Q1-Q3公司实现营收22.2亿元(+64.87%),归母净利润3.01亿元(+47.4%),扣非归母净利润2.95亿元(+51.54%)。单季度上看,2024Q3营收8.29亿元(+47.61%),归母净利润1.19亿元(+70.53%),扣非归母净利润1.16亿元(+77.39%)。新业务电动高尔夫球车高增,我们维持盈利预测,预计2024-2026年公司归母净利润为3.91/5.21/6.52亿元,对应EPS为3.56/4.74/5.94元,当前股价对应PE分别为18.5/13.9/11.1倍,伴随海外工厂建设逐步落地,贸易政策风险有望得到缓解,继续看好电动高尔夫球车维持较高景气,维持“买入”评级。

2024Q3高尔夫球车维持高增,美国产线投产/本土化制造快速推进

预计单季度电动高尔夫球车仍贡献主要增长,电动滑板车受定价调整以及竞争影响或阶段性下滑。海关总署数据显示,2024Q1/2024Q2/2024Q3高尔夫球车及其类似车辆出口美国数量同比分别+18%/+56%/+79%,其中浙江省出口美国数量同比分别+55%/+215%/+523%,短期为应对后续可能的双反税率追溯公司已提前将大部分产品出货至北美。海外产能方面,越南工厂首期基地开始小批量生产;美国得克萨斯州的全新电动高尔夫球车生产线已于10月5日正式投产,“北美制造+”战略快速推进。展望后续,公司将逐步从电动高尔夫球车领域延伸至电动低速车领域,露营款、六座款等车型也将陆续推出。性价比和智能化优势+使用场景从社区向家庭出游拓宽,继续看好中长期低速电动车营收维持较高增长。

毛利率降幅收窄/环比提升,费用端规模效应+减值损失减少带动盈利提升2024Q1/2024Q2/2024Q3毛利率分别为37.47%/34.99%/36.99%,同比分别-3.9/-6.3/-4.0pct,毛利率同比下降或仍主要系同期高基数+销售结构变化+汇率波动等影响所致,但环比有所提升主要系滑板车/高尔夫球车拉动所致。费用端,2024Q1/2024Q2/2024Q3期间费用率分别为24.89%/14.79%/18.85%,同比分别-5.9/+0.9/-4.5pct。其中2024Q3销售/管理/研发/财务费用率分别为8.33%/3.68%/3.22%/3.63%,同比分别-8.1/-0.9/-0.3/+4.8pct,销售/管理/研发费用率规模效应下同比下降,财务费用率主要受汇兑损益波动影响。综合影响下2024Q1/2024Q2/2024Q3净利率同比分别-0.21/-7.8/+1.9pct,利润率同比提升主要系费用端规模效应+资产/信用减值损失减少所致。

风险提示:高尔夫球车销售不及预期;关税政策风险加剧;行业竞争加剧等。

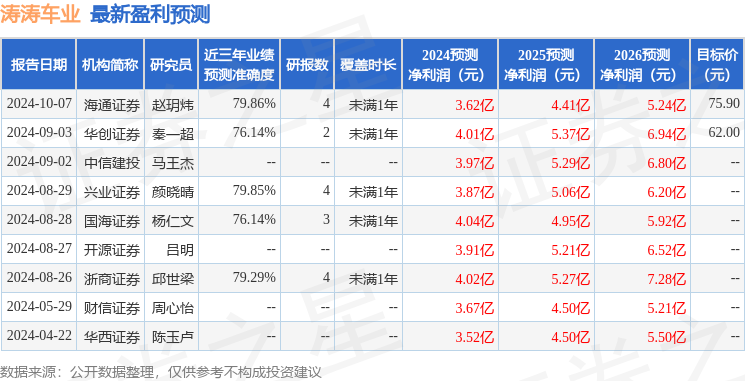

证券之星数据中心根据近三年发布的研报数据计算,海通证券赵玥炜研究员团队对该股研究较为深入,近三年预测准确度均值为79.86%,其预测2024年度归属净利润为盈利3.62亿,根据现价换算的预测PE为19.92。

最新盈利预测明细如下:

该股最近90天内共有7家机构给出评级,买入评级5家,增持评级2家;过去90天内机构目标均价为66.48。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。