证券之星消息,2024年10月28日锐捷网络(301165)发布公告称公司于2024年10月25日召开业绩说明会,Brilliance Asset Mnagement Limited、高盛证券、广发证券、国联证券、国泰基金管理有限公司、国投瑞银基金管理有限公司、国信证券、海通证券、合肥市微明恒远私募基金管理有限公司、红杉中国、泓德基金管理有限公司、Ikaria Group (HK) Limited、华创证券、华泰证券、华夏未来资本管理公司、汇丰晋信基金管理有限公司、建信保险资产管理有限公司、建信基金管理有限责任公司、金鹰基金管理有限公司、民生证券、南方基金管理股份有限公司、浦银安盛基金管理有限公司、Manulife Investment Management Hong Kong Limited、前海开源基金管理有限公司、仁桥(北京)资产管理有限公司、山东福睿德投资集团有限公司、山西证券、上海半夏投资管理中心(有限合伙)、上海东方证券资产管理有限公司、上海峰岚资产管理有限公司、上海健顺投资管理有限公司、上海盘京投资管理中心有限合伙、上海趣时资产管理有限公司、Power Corporation of Canada、上海于翼资产管理合伙企业、太平洋资产管理有限责任公司、西部证券、西南证券、循远资产管理(上海)有限公司、银华基金管理股份有限公司、永赢基金管理有限公司、煜德投资、长安基金管理有限公司、长见投资管理有限公司、博时基金管理有限公司、长江证券上海资产管理有限公司、长信基金管理有限责任公司、招商证券、中金公司、中泰证券、中信建投、中信证券、宁银理财有限责任公司、诺安基金管理有限公司、中银国际资管、创金合信基金管理有限公司、中邮保险资产管理有限公司、第一创业证券股份有限公司、富安达基金管理有限公司、富荣基金管理有限公司参与。

具体内容如下:

问:公司三季报中净利润增长的主要原因是什么?

答:公司第三季度经营业绩(净利润)显著增长,一是由于公司年初 制订的一系列控制期间费用、提高运营效率等管理措施,如控制人员规模 过快增长,降低综合成本等,效果逐渐显现,二是三季度网络设备产品毛 利较高的企业网业务占比有所提升;另外,公司根据会计准则的要求,对 符合条件的研发项目相应的研发投入进行了必要的资本化核算。

问:介绍下四季度及之后的市场需求展望情况。

答:三季度末以来,国家陆续出台了支持经济振兴发展的系列政策、措 施,同时,I 浪潮带来的产业和技术变革仍在驱动 ICT 行业需求快速增长。 运营商市场,加大算力基础设施建设,以满足各行业信息化、智能化升级 需求,仍是各运营商资本开支的重点。互联网市场,头部厂商仍将持续加 大智算中心网络建设,新兴互联网企业也在加大数据中心建设的投入;政 企市场,在宏观政策的支持和经济暖的背景下,将继续推进数字化转型, 需要针对性的解决方案,如高端装备制造业、大型工业企业园区、新能源 产业链的信息化、智能化升级改造等。同时,随着公司在海外业务的布局 逐步拓展,海外收入增长预计也会呈现一个比较好的发展势头。

问:三季度费用控制情况如何?公司是否会采取措施进一步优化,全 年的目标是什么?

答:随着公司降本增效、管理改进的措施逐步落地,管理费用第三季度 环比有所下降,前三季度的同比增速较上半年度同比增速下降约 9pp;销售 费用前三季度的同比增速较上半年度同比增速下降约 3pp。 四季度,公司将继续通过完善流程机制、控制经营成本、提高运营效 率,使各项费用率保持在合理范围内。

问:介绍下三季度毛利率环比改善的原因,以及后续对毛利率的预 期。

答:第三季度,受益于教育等行业市场需求提升,企业级市场有所好转, 公司网络设备产品中高毛利的企业级网络市场收入增长 55%,占网络设备收入比例由第二季度的 19%提升至 25%,带动公司第三季度综合毛利率环 比有所改善。 预计明年,随着宏观经济、产业振兴政策的陆续出台及落地,将推动 各行业经济逐步暖,如果企业级网络市场和海外业务持续增长,将带动 公司收入结构变化,毛利率水平持续得以改善,全年综合毛利率有望恢复 到往年平均水平。

问:公司海外业务的开展情况如何,未来有何战略布局和展望?

答:公司海外业务目前主要面向 SMB 市场以及企业级市场,销售网络 设备产品并提供解决方案。近年来,公司坚定推进海外业务布局,目前, 业务范围已拓展到亚洲、欧洲、美洲、非洲等 90 多个国家和地区。2021- 2023 年,公司海外业务收入复合增长率达 40.91%,2024 年前三季度继续 保持增长态势,海外收入约 12.42 亿元,同比增长约 47%,海外收入占公 司总营收比例约 15%。 未来,公司将在能力建设和市场开拓两方面继续推进海外战略落地 能力建设方面,继续完善合规体系,以应对国际市场经营风险,支撑海外 市场拓展;在制造、交付、运维等环节,持续打造海外业务支撑平台能力, 为海外业务拓展和落地提供基础保障。市场开拓方面,通过对外投资设立 的十余家境外子公司,进一步加强与当地渠道伙伴的合作力度,聚焦海外 用户场景,提供适配度更高的产品和解决方案;以亚太地区为基础,加强 在中东非、欧洲等国家的市场布局,通过赋能渠道合作、扩大品牌影响力 开拓市场。

问:介绍下互联网行业对公司数据中心产品的需求情况,是否有持 续性?

答:前三季度,公司数据中心交换机产品的需求持续增长,主要来自于 互联网市场,以 400G 交换机产品为主。数据中心交换机产品收入 29.92 亿 元,同比增长 47 %。其中,400G 交换机产品占比继续提升、达到 55%, 前三季度收入同比增长 761%,第三季度收入环比增长 59%,订单集中在 Tier1 互联网客户智算中心建设领域。目前,公司 800G 交换机产品已有小 批量供货,主要面向 Tier1 互联网客户。随着 IGC 带来的产品迭代加快, 预计明年开始,800G 产品会逐步开始批量部署I 建设浪潮推动下,对算力网络性能提出了更高要求,网络设备迭代 速度也在加快。400G、800G 交换机主要应用场景在互联网数据中心,尤其 大型智算中心的建设将推动 400G 和 800G 产品的快速增长。结合当前互联 网行业以及政府智算中心建设的推进情况,预计全年高速交换机的增长情 况比较乐观。

问:介绍下数据中心白盒产品的发展趋势和市场竞争格局。

答:随着大量互联网智算中心的加速建设,需要高性能网络设备来支 持复杂的网络架构和业务需求。白盒交换机通过其可编程性和定制化的特 点,可为数据中心提供更好的支持。海外大型企业及云服务提供商,如谷 歌、微软、Facebook 等,以及国内的互联网 Tier1 客户,在其大规模的数 据中心中已广泛应用白盒交换机。 锐捷是国内较早推出白盒交换机产品的厂商,多次中标阿里、腾讯、 字节等头部互联网厂商数据中心建设采购招标项目。近年来,有其他 ODM 厂商陆续介入该领域,公司通过持续的研发创新以及与客户的深度合作, 不断提升和巩固竞争优势。根据 IDC 数据统计,2024 年上半年度,公司数 据中心产品在中国互联网行业市场占有率较上年同期较大幅提升,排名位 居第二。

问:公司对运营商市场需求的判断是什么样?

答:通过已披露的定期报告看,未来通信行业预计仍将维持良好增长趋 势,经济转型增长也将在各行各业带来更多信息化、智能化升级的需求, 运营商将致力于向全面的数字化供应商转型,最主要的体现是其云网融合 的发展战略,对网络建设提出更高要求。行业政策层面,国家未来将逐步 放开互联网数据中心等电信增值业务的外资限制,结合公开披露信息,运 营商或将加大资本开支以巩固市场地位、提高竞争力,进而带动对网络设 备需求的增长。

问:公司元网络项目的进展情况如何?对后续研发投入的影响?

答:公司元网络项目主要研发一款以 UNC(Unified Networking Central) 统一网络中心为基础,融合公司交换、路由、无线、安全等软硬件产品,共 同形成整体的锐捷元网络系统。该系统能够实现复杂园区网络的统一管控 和运维,并满足各类行业客户的关键需求特性。 该项目 2023 年正式启动开发工作,预计于 2025 年 9 月完成。该项目按照正常的研发流程立项和结项,公司结合研发项目的阶段性成果,根 据会计准则的要求,做相应的会计处理。从未来发展看,公司研发投入规 模将与营业收入增长相匹配。

问:介绍下公司针对 GSE 领域的相关布局。

答:GSE 全调度以太网是由中国移动主导,联合产业生态,共同发布的 中国 IGC 智算网络新标准。该标准旨在推动国内智算网络技术体系发展, 构建开放且解耦的生态系统。 公司作为中国移动技术标准体系的生态合作伙伴,2023 年 9 月率先发 布 GSE 样机,2024 年 5 月完成 GSE2.0 多厂家互联互通测试,在 2024 年 中国算力大会上,中国移动联合锐捷网络发布 GSE2.0 的纯网侧商用样机。 2024 年 10 月,公司作为候选人中标中国移动研究院 2024 年协同创新 基地实验室用智算中心交换机采购项目的 2 个标包,涉及 RoCE 交换机和 GSE 盒式交换机。公司将与 GSE 合作伙伴一起打造开放合作的智算网络新 生态。

锐捷网络(301165)主营业务:网络设备、网络安全产品及云桌面解决方案的研发、设计和销售。

锐捷网络2024年三季报显示,公司主营收入83.77亿元,同比上升5.36%;归母净利润4.12亿元,同比上升47.73%;扣非净利润3.71亿元,同比上升47.13%;其中2024年第三季度,公司单季度主营收入33.33亿元,同比上升6.84%;单季度归母净利润2.58亿元,同比上升85.57%;单季度扣非净利润2.46亿元,同比上升84.06%;负债率52.11%,投资收益-0.32万元,财务费用-551.93万元,毛利率35.5%。

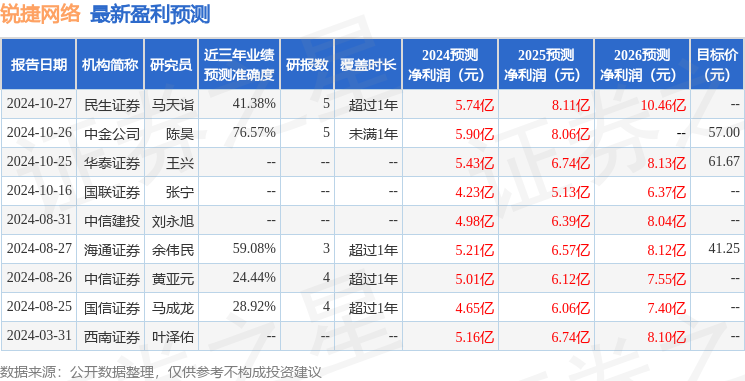

该股最近90天内共有8家机构给出评级,买入评级6家,增持评级2家;过去90天内机构目标均价为51.78。

以下是详细的盈利预测信息:

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。