证券之星消息,2024年9月12日美的集团(000333)发布公告称公司于2024年9月12日进行路演。

具体内容如下:

问:公司今年还有回购计划吗?

答:尊敬的投资者,您好,公司目前没有正在执行的股份购计划,如后续有新增的股份购计划,公司将按照相关规则进行信息披露。

问:明年会推动一年两次分红吗?

答:尊敬的投资者,您好,公司高度重视投资者报,为了保障利润分配政策的持续性与稳定性、引导投资者树立长期投资和理性投资理念,根据中国证监会《关于进一步落实上市公司现金分红有关事项的通知》《上市公司监管指引第 3 号——上市公司现金分红》以及《公司章程》等相关文件的规定和要求,综合考虑了公司的经营业绩、现金流量、财务状况、业务开展状况和发展前景等重要因素,特制定了《未来三年股东报规划(2022-2024 年)》。公司每年以现金方式累计分配的利润不少于最近三年实现的年均可分配利润的 30%。

问:贵司在港股上市后,如何保障国内中小投资者利益,如何对市值管理上,是否有明确的方向

答:尊敬的投资者,您好,公司非常重视中小投资者的利益保护。公司将通过如下措施加强投资者利益保护

提升公司业绩和内在价值我们坚持以提升公司的经营业绩和核心竞争力为核心,通过高质量发展来增强公司的内在价值。

现金分红我们实施稳定的现金分红政策,以确保投资者能够获得合理的投资报。

透明的信息披露我们注重与投资者的沟通,通过定期报告、业绩说明会、现场调研等多种方式,及时、准确、全面地披露公司的经营状况和未来发展战略,以提高公司的透明度。

投资者关系管理我们致力于建设完善的投资者关系管理体系,通过多种渠道与投资者保持密切沟通,倾听意见和建议,及时应投资者的关切。

公司将通过持续的价值创造和有效的价值传递,来保障中小投资者的利益。

问:H 股发行情况如何,达到预期了吗?

答:尊敬的投资者,您好,2023 年 10 月 24 日,公司向香港联交所递交了本次发行上市的申请,并于同日在香港联交所网站刊登了申请资料。2024 年 4 月 29 日,按照本次发行上市的时间安排并根据香港联交所的相关规定,公司更新递交了本次发行上市的申请,并于同日在香港联交所网站刊登了更新申请资料。具体内容详见公司分别于2023 年 10 月 25 日和 2024 年 4 月 30 日在巨潮资讯网披露的《关于向香港联交所递交 H 股发行并上市申请并刊发申请资料的公告》(公告编号2023-083)和《关于发行 H 股并上市的进展公告》(公告编号2024-029)。

2024 年 7 月 23 日,公司收到中国证监会出具的《关于美的集团股份有限公司境外发行上市备案通知书》(国合函〔2024〕1518 号),中国证监会对公司本次发行上市备案信息予以确认。具体内容详见公司 2024 年 7 月 24 日在巨潮资讯网披露的《关于 H 股发行上市获得中国证监会备案的公告》(公告编号2024-074)。 公司于 2024 年8 月 30 日在香港联交所网站刊登了本次发行聆讯后资料集。具体内容详见公司 2024 年 8 月 31 日在巨潮资讯网披露的《关于刊发 H 股发行聆讯后资料集的公告》(公告编号2024-078)。

2024 年 9 月 9 日,公司在香港刊登并派发 H 股招股说明书。 公司本次全球发售 H 股基础发行股数为 492,135,100 股(视乎发售量调整权及超额配售权行使与否而定),其中,初步安排香港公开发售24,606,800 股(可予重新分配及视乎发售量调整权行使与否而定),约占全球发售总数的 5.00%;国际发售 467,528,300 股(可予重新分配、视乎发售量调整权及超额配售权行使与否而定),约占全球发售总数的 95.00%。 公司经与整体协调人(为其本身及代表承销商)事先书面协议可于定价协议签订时或之前行使发售量调整权,即可按照发行价格发行不超过 73,820,200 股 H 股,以满足额外需求。自上市日至香港公开发售截止日后起 30 日内,整体协调人(代表国际承销商)还可以通过行使超额配售权,要求公司额外增发不超过73,820,200股 H 股(假设发售量调整权未获行使)或不超过 84,893,200 股 H 股(假设发售量调整权悉数行使)。

在发售量调整权及超额配售权均悉数行使的情况下,公司本次全球发售 H 股的最大发行股数为 650,848,500 股。 公司本次 H 股发行的价格区间初步确定为 52.00 港元至 54.80 港元。公司 H 股香港公开发售于 2024 年 9 月 9 日开始,预计于 2024 年 9 月 12 日结束,并预计于 2024 年 9 月 13 日公布发行价格,相关情况将刊登于香港联交所网站(www.hkexnews.hk)和公司网站(www.midea.com.cn)。 公司本次发行的 H 股预计于 2024 年 9 月 17 日在香港联交所挂牌并开始上市交易。

问:关于去香港上市折价普遍比同行的要大,这是出于什么样的考虑?

答:尊敬的投资者,您好。港股 IPO 的发行定价是一个相对复杂的过程,涉及多种因素,包括但不限于公司的经营情况、市场环境、投资者的需求和预期等。以下因素可能影响发行定价 市场环境整体市场状况对 IPO 定价有一定影响。

公司基本面公司的财务状况、盈利能力、成长潜力和行业地位等因素,也会影响 IPO 定价。

投资者需求在累计投标询价阶段,机构投资者的反馈对最终定价也有影响。

基石投资者基石投资者的参与可以为 IPO 提供一定程度的价格支持。他们的认购意向和价格区间可以为最终定价提供参考。

拨机制港股市场设有拨机制,如果公开发售部分的超额认购,承销商可能会根据规则将部分股票从国际配售拨给公开发售,这也会影响最终定价的策略。

问:2024 有没回购注销计划?

答:尊敬的投资者,您好,公司目前没有正在执行的股份购计划,如后续有新增的股份购计划,公司将按照相关规则进行信息披露。

问:为什么港股定价这么低?

答:尊敬的投资者,您好。港股 IPO 的发行定价是一个相对复杂的过程,涉及多种因素,包括但不限于公司的经营情况、市场环境、投资者的需求和预期等。以下因素可能影响发行定价

市场环境整体市场状况对 IPO 定价有一定影响。

公司基本面公司的财务状况、盈利能力、成长潜力和行业地位等因素,也会影响 IPO 定价。

投资者需求在累计投标询价阶段,机构投资者的反馈对最终定价也有影响。

基石投资者基石投资者的参与可以为 IPO 提供一定程度的价格支持。他们的认购意向和价格区间可以为最终定价提供参考。

拨机制港股市场设有拨机制,如果公开发售部分的超额认购,承销商可能会根据规则将部分股票从国际配售拨给公开发售,这也会影响最终定价的策略。

问:尽快把制约科陆电子经营发展的光明智慧产业园项目转让出去,控股股东不要无动于衷,无所事事。

答:尊敬的投资者,您好,感谢您对公司上市子公司科陆电子的关心,公司将进一步加强与科陆电子的战略协同,并持续推动其新能源业务的发展

接待过程中,公司严格按照《信息披露管理制度》等规定,保证信息披露的真实、准确、完整、及时、公平。没有出现未公开重大信息泄露等情况。

美的集团(000333)主营业务:覆盖智能家居、新能源及工业技术、智能建筑科技、机器人与自动化及其他创新业务。

美的集团2024年中报显示,公司主营收入2181.22亿元,同比上升10.28%;归母净利润208.04亿元,同比上升14.11%;扣非净利润201.81亿元,同比上升14.33%;其中2024年第二季度,公司单季度主营收入1116.39亿元,同比上升10.36%;单季度归母净利润118.04亿元,同比上升15.84%;单季度扣非净利润109.44亿元,同比上升9.67%;负债率65.2%,投资收益5.45亿元,财务费用-6.07亿元,毛利率27.09%。

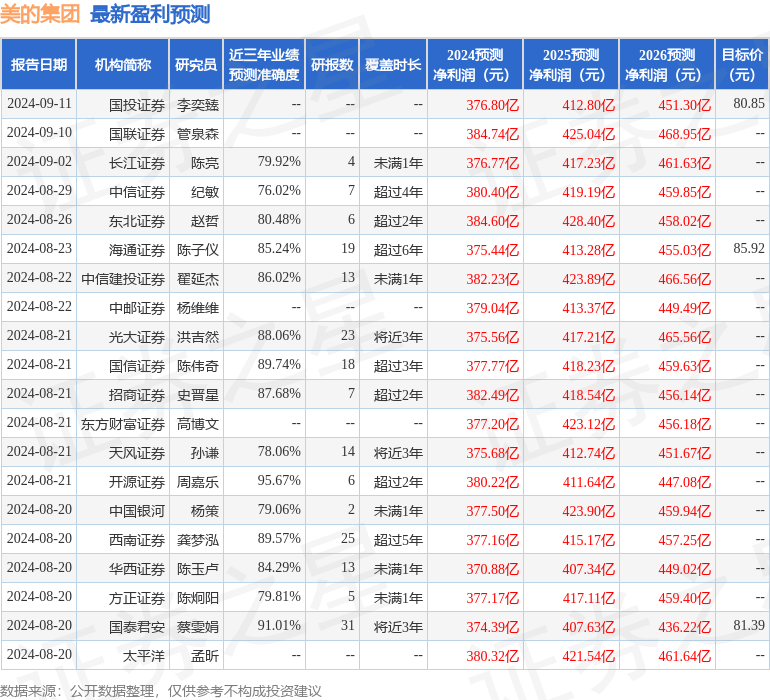

该股最近90天内共有25家机构给出评级,买入评级21家,增持评级4家;过去90天内机构目标均价为79.27。

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流出3.1亿,融资余额减少;融券净流入712.8万,融券余额增加。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。