东吴证券股份有限公司张良卫近期对天孚通信进行研究并发布了研究报告《2024年H1业绩预告点评:业绩超预期,看好后续需求释放》,本报告对天孚通信给出买入评级,当前股价为91.21元。

天孚通信(300394)

投资要点

事件:公司发布2024年半年度业绩预告,1)2024上半年公司实现归母净利润6.3-6.8亿元,同比+167%-187%,扣非归母净利润6.2-6.6亿元,同比+174%-194%;2)24Q2归母净利润中值3.7亿元,对应环比+34%,扣非归母净利润中值3.7亿元,对应环比+38%。公司预告业绩超出市场预期。

下游需求增长推动业绩环比高增,公司供需两端景气度均得到验证

受益于AI算力需求高增及全球数据中心建设,高速光器件需求量稳定提升,推动公司有源和无源产品营收增长,伴随公司降本增效效果显现叠加产能压力逐步缓解,24Q2公司实现归母净利润3.5-4.0亿元,对应环比+26%-43%,扣非归母净利润3.5-4.0亿元,对应环比+29%-47%。

我们认为公司24H1特别是Q2的业绩验证了公司下游需求及自身出货的景气度,并为公司后续与行业共同成长进一步夯实基础。

公司无源、有源产品将受益于明年800G、1.6T需求释放

我们认为明年产业需求有以下趋势:1)云厂在推理需求凸显+H系列算力卡供应趋缓+自建以太网结构迭代三重趋势下,明年对800G的需求将充分释放;2)英伟达继续保持软硬件系统在训练、训推一体上的优势,同时自身客户结构持续优化,将进一步引领1.6T等前沿产品的迭代与应用;3)硅光模块具备缓解光芯片等物料短缺、承接硅基共封装趋势、降低成本三层产业逻辑,有望加速渗透。

公司作为光模块上游核心器件优质供应商,与大客户深度绑定,我们认为公司无源产品绑定下游各大头部厂商,将受益于明年800G、1.6T的放量,有源产品对应下游客户仍将在最先进网络产品中把握最大话语权,因此将受益于1.6T放量。

盈利预测与投资评级:考虑到AI算力建设带动产业链游需求高景气,以及公司供需两端得到验证,我们将公司2024/2025/2026年预期归母净利润由13.9/22.0/26.6亿元上调至14.3/22.7/27.2亿元,2024年7月19日收盘价对应PE分别为35.4/22.3/18.6倍,维持“买入”评级。

风险提示:高速光模块及光器件需求不及预期;客户开拓与份额不及预期;产品研发落地不及预期;行业竞争加剧;原材料供应紧缺。

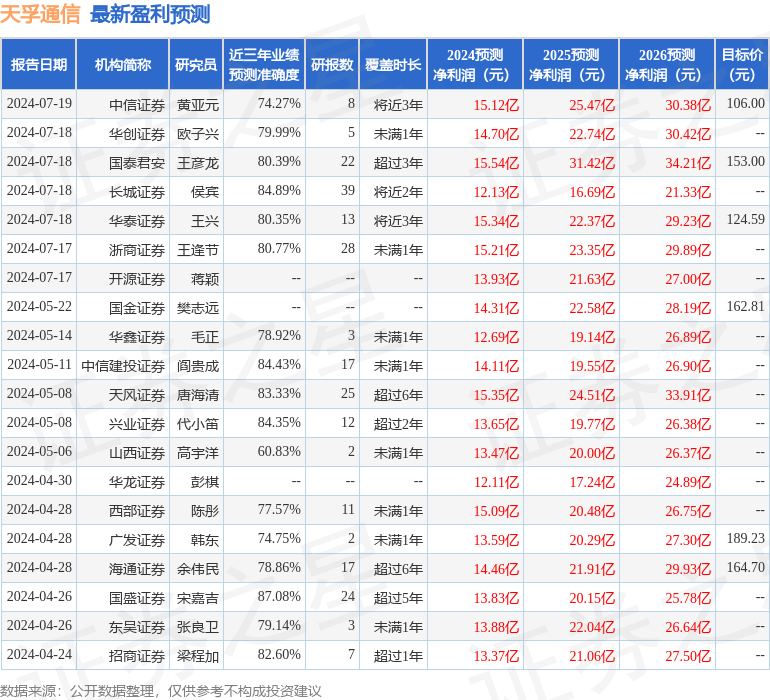

证券之星数据中心根据近三年发布的研报数据计算,国盛证券宋嘉吉研究员团队对该股研究较为深入,近三年预测准确度均值高达87.08%,其预测2024年度归属净利润为盈利13.83亿,根据现价换算的预测PE为26.06。

最新盈利预测明细如下:

该股最近90天内共有26家机构给出评级,买入评级22家,增持评级4家;过去90天内机构目标均价为134.86。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。