天风证券股份有限公司孙谦近期对北鼎股份进行研究并发布了研究报告《自有品牌收入降幅收窄,盈利能力持续优化》,本报告对北鼎股份给出增持评级,当前股价为8.49元。

北鼎股份(300824)

事件:公司24Q1实现营收1.59亿元,同比-6.52%;实现归母净利润0.23亿元,同比+28.25%。

自有品牌收入降幅收窄,代工业务修复明显。1)24Q1公司自有品牌营收同比-14.37%,降幅收窄;其中内/外销收入同比-17.30%/+28.23%。公司自主品牌海外业务拓展稳步推进,业务收入同比转正且恢复明显。2)24Q1公司OEM/ODM业务收入同比+32.51%;业务收入随各主要客户库存水平恢复有所回升。

利润方面,盈利能力持续优化。1)公司毛利率同比略有下滑,但仍维持在较高水平:24Q1销售毛利率为49.68%,同比-2.02pct;主要考虑毛利率较低的代工业务增速较快,收入结构变化带来了毛利率整体的变动。2)公司对各项费用持续进行严格谨慎的管控:24Q1公司销售/管理/财务/研发费用率分别为23.59%/10.23%/-1.00%/6.06%,同比-3.30/-0.01/-1.18/-0.54pct,盈利能力维持向好趋势。

现金流方面,公司24Q1经营活动产生的现金流量净额同比-104.77%、与公司净利润主要差异原因系:1)公司OEM/ODM业务收入增加及自主品牌经分销模式业务收入占比提升,受该两项业务账期的影响,经营性收款在各报告期呈现非均匀分布;2)24Q1经营性负债有所降低;3)24Q1公司存货水平稳中有降。

投资建议:收入端,自有品牌内销方面新兴渠道建设有序推进,外销经营模式逐步切换;成本端,公司提升运营效率,降本增效成果初现,外销自有品牌收入通过渠道和运营模式的改变优化利润水平。未来公司也将进一步推进增效降本,以更高效的运营管理静待消费复苏。考虑公司对各项费用持续进行严格谨慎的管控,我们略微下调公司销售费用,上调24-26年归母净利润分别为0.98/1.13/1.29亿元(前值为0.92/1.10/1.21亿元),对应动态估值分别为28.4x/24.5x/21.5x,维持“增持”评级。

风险提示:自有品牌销售不及预期;外销订单不及预期;原材料价格上涨及运费上涨导致利润下滑。

证券之星数据中心根据近三年发布的研报数据计算,招商证券史晋星研究员团队对该股研究较为深入,近三年预测准确度均值为73.56%,其预测2024年度归属净利润为盈利8200万,根据现价换算的预测PE为34.04。

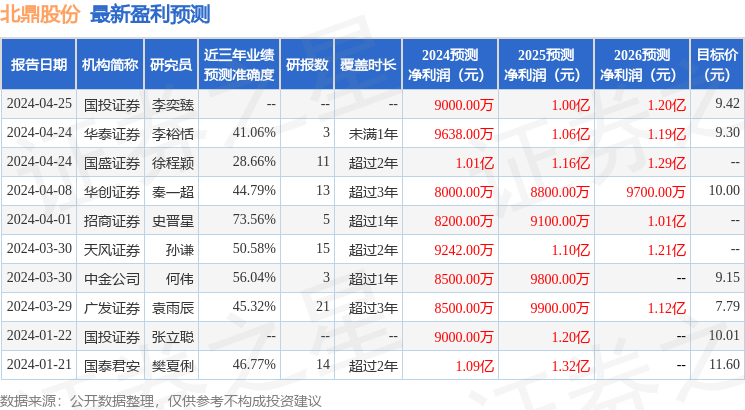

最新盈利预测明细如下:

该股最近90天内共有11家机构给出评级,买入评级6家,增持评级5家;过去90天内机构目标均价为8.84。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。