据证券之星公开数据整理,近期横店东磁(002056)发布2024年一季报。根据财报显示,本报告期中横店东磁净利润减39.4%。截至本报告期末,公司营业总收入42.33亿元,同比下降8.6%,归母净利润3.53亿元,同比下降39.4%。按单季度数据看,第一季度营业总收入42.33亿元,同比下降8.6%,第一季度归母净利润3.53亿元,同比下降39.4%。

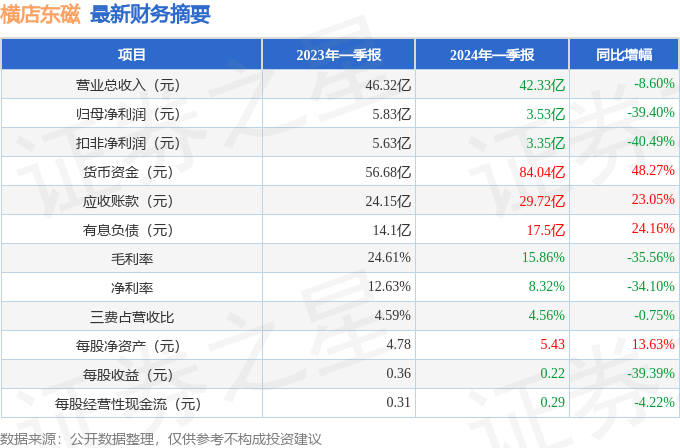

本次财报公布的各项数据指标表现不尽如人意。其中,毛利率15.86%,同比减35.56%,净利率8.32%,同比减34.1%,销售费用、管理费用、财务费用总计1.93亿元,三费占营收比4.56%,同比减0.75%,每股净资产5.43元,同比增13.63%,每股经营性现金流0.29元,同比减4.22%,每股收益0.22元,同比减39.39%。具体财务指标见下表:

证券之星价投圈财报分析工具显示:

资产质量方面,公司现金资产非常健康。公司应收账款体量较大。建议在年报或半年报中查看该会计项目的两个信息,其一是计提,对于大概率收不回的款,公司一般会做坏账准备,可查看计提的金额和准备估算规模。另外就是应收账款账龄,就是这笔帐欠了多少长时间了,一般大部分都是一年以内的,如果超一年的应收账款占比较高则需要重点注意。存货高于利润,小心存货计提冲击利润。存货的会计处理方法是会对公司当期利润造成极大冲击的会计项目,在公司的年报中通常会有存货按照不同种类的确定方法,需要在年报中搜索存货查看具体数据。

负债状况方面,公司现金流进账相对于短债比较多,账上现金相对于短债充裕,短期无偿债压力。公司报告期内合同负债规模环比增幅达37.2%,未完成订单增加,可能的原因有公司交货变慢或者下游需求增强。注意公司报告期内应付账款的构成。

营收分析方面,公司最新一期年度报表的现金流为正,经营性现金流比利润高太多,建议确认原因。

经营开支方面,公司资本开支相较营业成本较大,建议重点关注资本开支项目是否合理,以及资本利润的流动性问题。公司经营中用在研发上的成本一般。

从公司近一年的财务报表来看,在盈利能力方面,虽然经营效率较高,但利润率一般,营销竞争压力不大。

进一步分析公司近十年以来的历史财务报表,长期来看盈利能力良好。业务体量和利润近5年来有过高速增长。其最新盈利预测显示,利润增速会有所减缓。

财报体检工具显示:

分析师工具显示:证券研究员普遍预期2024年业绩在19.28亿元,每股收益均值在1.19元。

重仓横店东磁的前十大基金见下表:

持有横店东磁最多的基金为广发高端制造股票A,目前规模为63.54亿元,最新净值1.2963(4月19日),较上一交易日下跌3.51%,近一年下跌44.16%。该基金现任基金经理为郑澄然。

最近有知名机构关注了公司以下问题:

问:近期《推动大规模设备更新和消费品以旧换新行动方案》《以标准升牵引设备更新和消费品以旧换新行动方案》等一系列政策文件先后出台,全面开展家电、汽车以旧换新对东磁磁材产业影响如何?

答:此次系列政策文件的出台后,近期各地、各行业都在竞相出台各类鼓励设备更新、消费品以旧换新的举措。从目前我们了解的情况来看,这次的政策出台会对企业的生产效率、生产体系、生产能力、节能减排等综合能力方面有所提升,对整个制造体系可能会有很大的一个改善。从东磁角度来说,磁性材料是很多工业部件、工业器件的基础材料,工业部件、器件,或者家电和汽车的以旧换新的前提是磁性材料需要最先动起来,这对我们材料企业提了一些新的要求,如材料体系、技术含量、科技水平等等都需要有一定的创新。因此,我们觉得“新质生产力”系列政策的出台对我们来说是自身能够进一步提升、大范围推广的机遇。此轮政策的出台,带动公司磁性材料

Q1 出货量、收入、利润同比均实现了较好增长,预计磁性材料的下游企业在二、三季度也会慢慢释放一些业绩。以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

相关新闻: