证券之星消息,2024年3月26日坚朗五金(002791)发布公告称公司于2024年3月26日接受机构调研,长江证券、上海证券、瑞银、西南证券、东北证券、光大证券、长城证券、安信证券、国盛证券、海通证券、银河证券、中泰证券、财通证券、华创证券、平安证券、西部证券、兴业证券、国信证券、华西证券、高盛、中银证券、华安证券、广发证券、德邦证券、东方证券、国联证券、其他1家机构、中信证券、东吴证券、中金公司、民生证券、天风证券、华泰证券参与。

具体内容如下:

问:2023 年公司整体经营情况。

答:公司 2023 年年度营业收入 78.02 亿元,同比增长约 2%,从单季度来看,第四季度增长略低于预期,但仍在全年结构中占比最高;毛利率受到原材料价格下降影响,较去年同期增长约 2%,同时第四季度毛利率同比及环比均有所增长。公司 2023 年实现归属于上市公司股东的净利润 3.24 亿元,同比增长上升 393.89%,在公司公告的业绩预告范围内。经营活动产生的现金流量净额约 5亿元,去年同期 9.35亿元,同比下降 46.61%。公司整体经营状况得到进一步改善。

问:2023 年公司毛利率变化情况。

答:2023 年及第四季度公司毛利率同比有所改善,同比增长率为2.1%,主要原因是 2023年主要原材料价格相对稳定,比 2022年同期有较大幅度下降,原材料降价为整体毛利率提升带来较大利好;加之部分新产品经过一定时间的培育,在 2023 年规模初现,产生规模效益摊薄成本,对整体毛利率提升有小幅拉升。

问:2023 年公司各大类产品业绩增长情况。

答:2023 年公司各大类产品因受到多因素影响,增长变化存在一定差异。其中门窗五金系统较 2022 年同比略增长;家居类同比增长 1.4%;门控类同比增长 6.4%;其他类主要是新品的拓展,同比增长 20%;公建类产品受工程项目长周期特点及竣工影响下降较多,其中点支承玻璃幕墙配件同比下降 8.9%、不锈钢护栏同比下降 17%、门窗配套件同比下降 3.6%。

问:2023 年公司现金流情况。

答:公司 2023 年经营活动产生的现金流量净额约 5 亿元,去年同期 9.35亿元,同比下降 46.61%。从全年整体来看,收现比和付现比较去年同期均上升,收现方面公司仍保持超 100%收现率。2023年付现比较高,主要系 2022年开具的票据、保理等在 2023年融资到期进行兑付影响。

公司持续关注现金流指标情况,在当前整个市场流动性较为紧张情况下,在达成业绩的同时更关注风险管理,对款的管控愈加严格,坚持用市场化的竞争策略来长期发展。问:2023 年公司净利润增长原因。

答:公司 2023 年实现归属于上市公司股东的净利润 3.24 亿元,同比增长上升 393.89%。利润来源主要还是在两个方面一方面是毛利率升,主要是今年原材料价格各方面趋于稳定为整体毛利率带来较大利好,加之部分新产品经培育后,产生规模效益摊薄成本,对整体毛利率提升有小幅拉升;另一方面是费用率有较小的摊薄,人均销售额提升。公司销售人数同比下降约 10%,销售额增长 2%,比较理想的收入模型,是希望未来通过良好的业绩增长得以摊薄费用,从而提高利润率。

传统的门窗五金、门控五金等传统的优势产品保持了一定的毛利率空间,家居类产品毛利率属于中高水平,其他类产品毛利整体仍偏低。从全年新场景表现来看,其他类产品保持较好的增速,拉伸整体业绩略有增长,对毛利率结构有一定影响,但仍保持预计目标。从这个角度来看,经过近两年的调整和修复,逐步朝着公司规模的效应在构建一个新的盈利点。问:公司今年的销售团队情况及 2024 年的规划?

答:公司 2023年期末和平均的销售人员均下降较多,主要是国内销售人员有一定流失,但海外部分地区有适当补充。2024 年销售人员将持续保持稳定,基于业绩增长及人员提效的目标,对销售人数增长节奏进行适当控制,对于部分超额完成年度目标的大区进行适当补充,预计总体销售人数增加相对有限,更关注当前已布局人员的能力培养和人均效能的达成。

问:2023 年度云采平台国内的使用情况。

答:2023年度公司国内云采平台的使用率在进一步提高,目前占整体营收接近 50%,其中 80%为大门窗类这类标准化程度较高的产品,该类产品基本达成自主下单,极大提高了销售效率。对于工程类、精装集成类、智能化集成等产品,通过云采下单的占比较低。当前通过云采平台下单的更多是公司传统类产品,产品成熟度高,其他品类还在持续的推动当中。

问:公司对海外市场的规划?

答:公司 2023年度海外业绩整体占比约 10%,其中葡萄牙子公司占比约为 1%,其他为海外销售渠道业绩贡献,23 年受到美元升值等因素影响,海外板块增长不明显。

海外非子公司模式的销售渠道,主要以工程类产品为主,市场开拓目前主要还是集中在东南亚市场,如印度、菲律宾、泰国等都有较好的增长。公司多年以来,一直积极开拓海外市场。通过在国外设立子公司和办事处、设立备货仓采用直销模式扩展海外市场。同时,与国内使用相同的信息化系统对接,员工本地化布局;公司也在原有产品类别基础上,关注和开发更多海外新产品,满足海外市场多场景、新场景的拓展,为业绩增长持续发力。问:公司 2023 年存货周转率情况。

答:2023 年公司存货周转率较 2022 年下降,主要是随着公司新产品和安装业务的增多,部分未完工项目处于安装过程中,工程及产品未达到验收状态,均体现在合同履约成本,对存货结构略有影响。我们将持续跟进安装项目的进度和过程管理,通过信息化手段的优化,持续关注存货周转率的改善。

问:公司在进行的融资项目进展情况。

答:公司融资项目已获中国证监会同意注册的批复,公司将结合外部市场情况、募投项目实施需求及资金安排等综合因素考虑,审慎评估有序推进再融资后续发行工作。

问:家居类毛利率下降原因?

答:公司家居类收入来看同比略涨,毛利率同比下降主要是受到子公司海贝斯的影响,在 2023 年业绩有一定下滑,同时因搬厂带来的阶段性的、临时性费用等影响。

问:当前公司在县城市场业务的发展情况。

答:近年来,因地产行业对公司业务带来较大的影响,我们加大了非地产类的新场景、新市场的开发工作,例如工厂、学校、医院、中小酒店等场景已经有了一定的经验积累和成效。在省会市场客户专业分工及配套资源较为丰富,对产品整合、服务的要求相对并不高。相对来说产品集成化优势在县城市场会更加明显,竞争优势也会更突出。这几年随着行业竞争加剧,单一产品在县城市场生存会更加困难。我们加大对县城市场的渠道下沉工作,利用渠道下沉契机和多品类集成供应优势,关注区域市场的长尾效应,不断提升在县城市场的业绩增长,2023 年度,公司在县城市场业绩增速约为10%,分区域市场占比超过 20%,为公司整体业绩带来更多贡献。

坚朗五金(002791)主营业务:建筑配套件的研发、生产和销售。

坚朗五金2023年年报显示,公司主营收入78.02亿元,同比上升2.0%;归母净利润3.24亿元,同比上升393.89%;扣非净利润2.89亿元,同比上升650.75%;其中2023年第四季度,公司单季度主营收入22.53亿元,同比上升0.57%;单季度归母净利润1.8亿元,同比上升193.62%;单季度扣非净利润1.53亿元,同比上升269.32%;负债率45.65%,投资收益420.37万元,财务费用2040.73万元,毛利率32.26%。

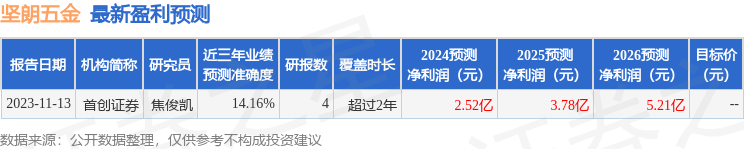

该股最近90天内共有6家机构给出评级,买入评级4家,增持评级2家;过去90天内机构目标均价为51.65。

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流出1436.9万,融资余额减少;融券净流出478.02万,融券余额减少。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。