财信证券股份有限公司袁玮志近期对大金重工进行研究并发布了研究报告《国内静待交付旺季,海外市场不断突破》,本报告对大金重工给出买入评级,当前股价为33.64元。

大金重工(002487)

投资要点:

公司公布 2023 年半年报业绩预告。 2023 年 7 月 2 日,公司发布业绩预告,预计 2023H1 公司归母净利润 2.55 亿元至 2.81 亿元,同比增长 45%-60%;扣非归母净利润 2.43-2.68 亿元,同比增长 45-60%。公司业绩增长主要原因包括: 1、公司本期销售产品的结构与上年同期对比有所变化,出口海工产品在本期实现批量交付; 2、公司自营风电场在本期实现并网发电。

Q2 单季度同比和环比均大增。 2023 年 Q1,公司实现营收 8.55 亿元,归母净利润 0.75 亿元,扣非归母净利润 0.72 亿元。取业绩预告中间值,预计公司Q2 单季度归母净利润 1.93 亿元,同比增长 70%、环比增长 158%; 扣非归母净利润 1.84 亿元,同比增长 73%、环比增长 155%。

国内海风静待行业交付旺季,出海业务行业领先。 国内海风方面, 公司海塔产能布局完善,预计 23 年底拥有海塔 100 万吨(蓬莱 80 万吨、阳江 20 万吨)和陆塔 50 万吨(阜新 20 万吨、兴安盟 10 万吨、张家口尚义 20 万吨), 另有辽宁盘锦、河北唐山和广东汕头等地产能也在进行布局。国内海风受限于军事、航道和单 30 政策等因素,导致今年装机和招标进展偏缓, 但上述限制因素均已在解决过程中, 沿海省份用电偏紧、 海风的需求只会延缓不会消失,公司五大海工基地产能布局已经完成,静待下游需求释放。 出海方面,公司是亚太地区唯一一家能够提供超大型单桩的供应商,在欧洲的反倾销税率是行业最低;2023 年 5 月,公司连续公布 5.47 和 1.96 亿欧元的海外大订单, 彰显出海实力; 同时公司计划用数年的时间,打造专注全球风电海工装备,自有年产能超300 万吨、自有运输船超 10 条的行业龙头。随着公司两海战略的持续推进,公司产品结构持续调整,未来出口和海工等高毛利业务占比持续提升,整体业绩有望持续向好。

盈利预测与估值。 预计公司 2023-2025 年实现营收 90/130/169 亿元,归母净利润 9.48/14.11/18.96 亿元, eps 为 1.49/2.21/2.97 元,对应 PE 为20.74/13.94/10.37 倍。公司蓬莱和阳江海塔产能释放值得关注,电站和叶片业务可以有效烫平单一塔筒业务的经营风险,看好公司在行业回暖后的“双海”战略表现, 维持给予公司“买入”评级。

风险提示: 装机不及预期,原材料价格波动,产能建设和投放不及预期。

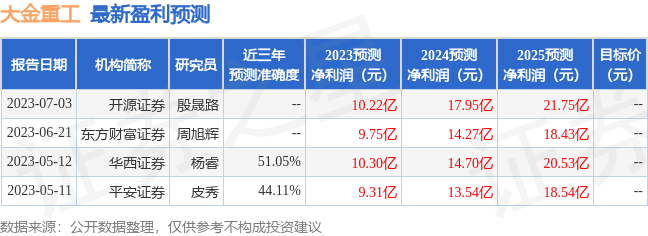

证券之星数据中心根据近三年发布的研报数据计算,华西证券杨睿研究员团队对该股研究较为深入,近三年预测准确度均值为51.05%,其预测2023年度归属净利润为盈利10.3亿,根据现价换算的预测PE为21.16。

最新盈利预测明细如下:

该股最近90天内共有6家机构给出评级,买入评级3家,增持评级3家。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。