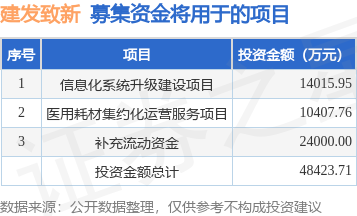

上海建发致新医疗科技集团股份有限公司(简称:建发致新)拟在深交所创业板上市,募资总金额为4.84亿元,保荐机构为中信证券股份有限公司。募集资金拟用于信息化系统升级建设项目、医用耗材集约化运营服务项目、补充流动资金,详见下表:

我们先来了解一下该公司:上海建发致新医疗科技集团股份有限公司作为全国性的高值医疗器械流通商,主要从事医疗器械直销及分销业务,并为终端医院提供医用耗材集约化运营(SPD)服务。在医疗器械产业链中,发行人主要承担医疗器械的流通职能,是串联生产厂商、经销商、终端医疗机构的枢纽,在产业链中起到承上启下的重要作用。

从目前公布的财报来看,建发致新2022年总资产为90.57亿元,净资产为11.42亿元;近3年净利润分别为1.89亿元(2022年),1.76亿元(2021年),1.68亿元(2020年)。详情见下表:

建发致新属于批发业,过往一年该行业共有13家公司申请上市,申请成功6家(主板4家,创业板2家),其余尚在流程中。从申请上市地看,深交所创业板过往一年接申请418家,申请成功191家,17家终止,其余尚在流程中。从保荐机构来看,中信证券股份有限公司过往一年共保荐112家,成功39家,2家终止,其余尚在流程中。

建发致新的可比公司为九州通、嘉事堂。从上市表现统计数据看,九州通上市首日涨幅达46%,嘉事堂上市首日涨幅达75.92%。

目前上交所已受理该申请,对建发致新有兴趣的投资者可保持关注。

以上内容由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

相关新闻: