2022年7月15日华润三九(000999)发布公告称华创证券、Vontobel、Point72、Balyasny Asset Mgmt于2022年7月11日调研我司。

具体内容如下:

问:能否介绍下昆药和三九的协同?未来并购后有比较大发展潜力的品种/领域?

答:公司认为昆药集团业务及团队基础都比较好,和三九在业务上有很强的协同价值。过去几年昆药业务结构持续优化,口服占比不断提升,院内外布局结构在不断完善。品牌打造方面,未来双方可以相互赋能,进一步把“昆中药1381”和“昆药”两个品牌打造成有全国影响力的品牌,帮助华润三九补充传统国药品牌。在三七产业领域,可以整合双方的资源,推动全产业链发展。同时,利用三九在管理、渠道、产业方面的资源,为昆药集团进一步赋能,提升昆药的竞争优势和运营效率。

问:疫情对Q2和全年预期的影响?

答:二季度4-5月份部分地区因疫情防控措施有所加强,对当地药店感冒类产品的销售及处方药医院推广产生一定影响。此外,线上感冒药销售也受到了不同程度的影响。之前公司有观察到随着疫情逐步得到控制,感冒药的限售在6月上旬线上线下都有逐步放开的趋势。但近期深圳等地出现疫情散发状况,公司在持续动态关注。面对疫情挑战,公司积极开展相关工作,进一步清晰999感冒灵的品牌和产品定位,推出“感冒+“组合产品等。线上也在不断开展尝试,为下半年感冒品类有好的表现做好准备。总体来讲,如下半年疫情不反复,预计对全年业务影响相对有限。但如果持续时间较长,预计可能对公司业务带来一定压力。

问:未来如何推动感冒品类增长?

答:感冒品类目前是最大的品类,近年来总体增速较快(除2020年和今年Q2受疫情影响比较明显)。感冒品类未来增长的主要来源:1、品牌力的增强是业务长期增长的核心驱动因素。公司近年来持续开展品牌年轻化活动,与消费者保持积极沟通。随着品牌力的增强,公司感冒品类市占率稳步提升。2、公司也在积极拓展线上市场,线上业务的发展也是未来一个比较大的市场份额提升的机会;

问:2022年Q1销售费用率下降原因,全年费用率情况?

答:2022年一季度销售费用下降主要是结构性因素的影响。一季度CHC业务占比明显提升,CHC业务整体费用率较低,通常公司1季度CHC业务费用率在全年相对较低,四季度较高,主要是进入冬春之后,感冒品类发病率提升且四季度节日比较多,费用投放增加。一季度处方药业务费用率有所降低,主要是:1、疫情影响下,部分地区学术活动推广受到限制;2、处方药1季度由于销售进度受疫情影响趋慢,费用管控也会相对严格。接下来的几个季度,预计CHC业务的销售费用率会相较1季度略有上升。预计处方药业务费用率随着业务增速的逐渐恢复将有所增加。全年预计各业务线销售费用率将稳中有降。

问:抗感染业务预计今年表现?

答:抗感染业务受到限抗、集采等政策影响,过去两年有较大幅度下滑,公司也在不断调整产品结构,预计今年抗感染业务会在新品的带动下实现增长。

问:公司十四五提及营收翻番,是否包含投资并购?

答:公司十四五的目标以2020年为基数,实现营收翻番,目标达成综合考虑了内涵式增长+产品引进和并购机会。公司具备整合行业优质资源的经验,团队的能力也在增强,希望利用十四五期间行业变革时期能抓住整合优质资源的机会。

问:未来研发投入趋势及方向?

答:过去几年公司非常重视研发创新工作,新品立项数量持续增加,研发投入强度也在持续增长。十四五期间,结合业务基础和现有资源禀赋,公司将持续加大研发投入,希望通过几个战略周期的研发投入,持续改变产品结构,实现品牌+创新双轮驱动。主要是围绕核心领域布局管线,仿创结合,也高度关注中医药传承创新发展,包括创新中药、经典名方、院内制剂等。

问:公司外延并购项目关注点?

答:外延发展主要围绕战略领域开展,CHC业务优选有影响力的品牌并关注消费升级方向的产品,帮助公司尽快实现全域布局。处方药方面关注:1、中医药领域具备独特资源的产品和有潜力的业务2、关注创新药机会3、有一定壁垒的仿制药品。

问:中成药集采对公司的影响?

答:目前公司业务中CHC业务占比已超过60%,处方药业务占比超过30%。公司积极支持国家集采,以化药为主的抗感染业务中的大品种目前已经都纳入集采,影响已在以前年度体现。中药集采目前在试点过程中,公司主要品种,如中药注射剂等在湖北、广东的集采试点中已有涉及。中药注射剂在公司营收占比已降至4%左右,血塞通软胶囊等品种价格降幅在预期中,且零售市场占比已超过50%,预计中药集采会给公司营收带来一定影响,公司将通过优化推广活动,提高销量及控制营销费用降低相关影响。

问:处方药业务的构成?22年处方药业务发展预期?

答:处方药在整个业务占比不到40%,主要包括两块业务,一是国药业务,包括配方颗粒、饮片;二是聚焦在几个治疗领域的处方药业务,包括抗肿瘤、心脑血管、消化、骨科等几个大的治疗领域以及抗生素业务。处方药在公司定位为发展业务,是重点培育的业务。国药业务未来重点是构建全产业链能力,包括从前端药材种子种苗研究,到种植,饮片加工、提取、制剂及商业推广;处方药业务重点聚焦核心领域,通过不断加大研发投入,布局创新药以及高壁垒仿制药,以及临床疗效比较清晰的传统中药,不断丰富管线,并在医疗端为CHC业务赋能。

问:配方颗粒集采预期?

答:配方颗粒国标品种的成本提升幅度比较明显,集采目前在地方试点,预计短期内不具备全国推开的条件。

问:公司应对中药材价格上涨的举措?

答:中药材由于通胀、稀缺等因素,长期来看价格趋于逐渐上涨态势。公司希望通过加大种植技术研究、提升智能制造水平、加强药材价格监控、管理,对于可能面临上涨的原材料开展战略储备等举措,较好的化解药材上涨带来的影响。

问:公司产品的提价策略及安排?

答:公司不定期对部分品种进行适度提价,如感冒灵近年来会有小幅提价。公司产品价格调整主要是覆盖成本上涨,时间和方式将综合考虑成本、产品竞争格局和品牌影响力以及消费者接受程度等因素决定。

华润三九主营业务:药品的开发、生产、销售和医疗保健服务等业务。

华润三九2022一季报显示,公司主营收入41.94亿元,同比上升2.81%;归母净利润8.39亿元,同比上升30.45%;扣非净利润7.97亿元,同比上升27.96%;负债率31.43%,投资收益294.85万元,财务费用-904.7万元,毛利率55.06%。

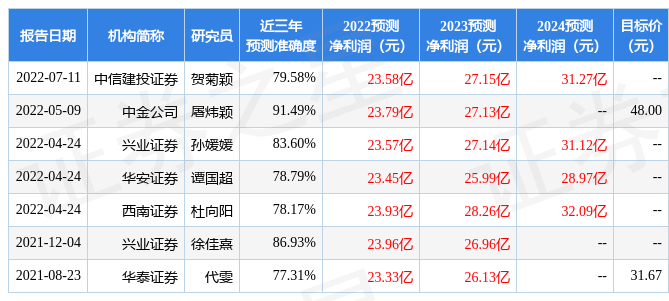

该股最近90天内共有16家机构给出评级,买入评级12家,增持评级4家;过去90天内机构目标均价为48.21。

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流入3470.03万,融资余额增加;融券净流出662.88万,融券余额减少。根据近五年财报数据,证券之星估值分析工具显示,华润三九(000999)行业内竞争力的护城河良好,盈利能力一般,未来营收成长性一般。财务相对健康,须关注的财务指标包括:应收账款/利润率。该股好公司指标3.5星,好价格指标3星,综合指标3星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,如有问题请联系我们。