以下数据及分析来自于前瞻产业研究院光模块研究小组发布的《全球及中国光模块行业发展前景与投资战略规划分析报告》。

行业主要上市公司:光迅科技(002281.SZ);中际旭创(300308.SZ);新易盛(300502.SZ);长芯博创(300548.SZ);太辰光(300570.SZ);联特科技(301205.SZ);中天科技(600522.SH);长飞光纤(601869.SH);九联科技(688609.SH);德科立(688205.SH);剑桥科技(603083.SH)等。

本文核心数据:光模块行业产业链;光模块行业成本分析

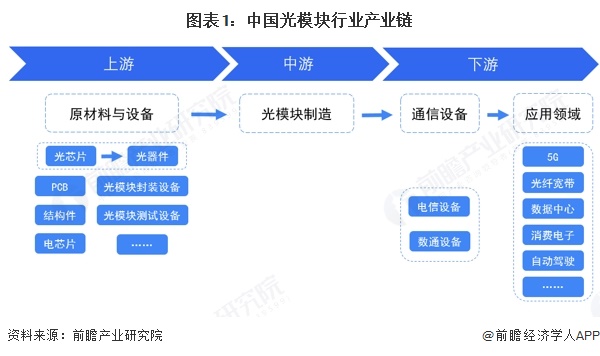

光模块行业上中下游涉及多项细分产业

光模块行业的上游主要是光器件、光芯片、电芯片、PCB和结构件的制造商以及光模块封装及测试设备供应商;下游则主要是通信设备制造商,光模块应用的电信设备与数通设备主要应用于5G、光纤宽带、数据中心、消费电子和自动驾驶等领域。

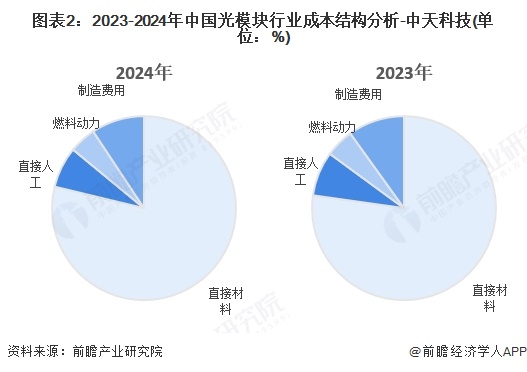

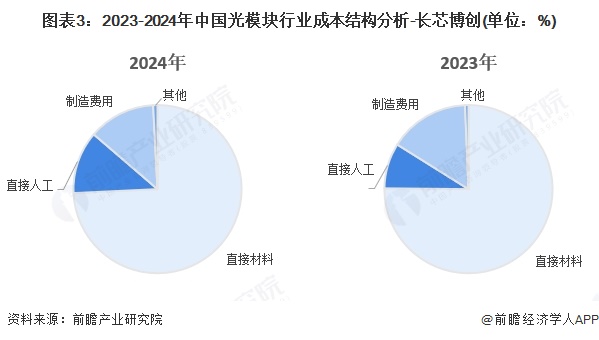

光模块行业成本结构中直接材料成本约达75%

从国内光模块头部企业成本结构来看,我国光模块行业成本结构主要由直接材料、直接人工、制造费用等组成。

代表性企业中天科技的光模块业务中,直接材料成本结构占比超过75%。成本占比约为四分之三,近两年来维持稳定占比。

长芯博创近两年的光通信及相关设备业务的成本结构中,直接材料等材料成本约占75%,直接人工成本约12%,制造费用占比约为12%。

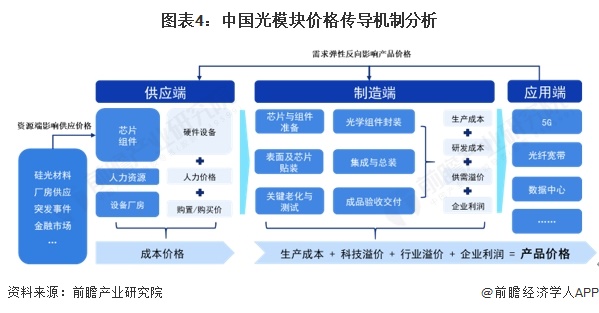

原材料价格受硅光材料、厂房供应等影响较大

光模块产品市场价格由行业供应端、制造端及消费端共同作用而成、并逐级传导。供应端的成本价格包括原材料及辅料价格、人力价格、设备厂房价格等,其中原材料价格受硅光材料、厂房供应、国际形势、突发事件的影响较大;供应端价格传导至制造端形成了生产成本,制造业综合供需溢价、研发成本和企业利润,形成“制造端价格”传导至消费端,而消费市场需求弹性也反作用于供应端、制造端,形成“价格-需求-价格”的传导路径来影响光模块产品市场定价。

高速光模块毛利率高达50%

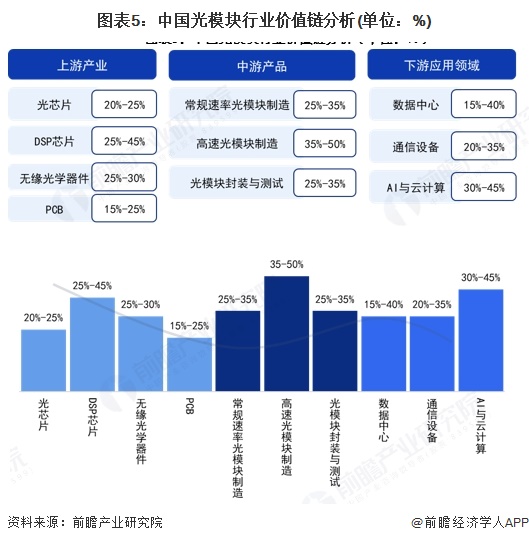

我国光模块的上游产业中,DSP芯片毛利率相对较高,达到25%-40%;中游光模块制造商中,常规速率光模块制造毛利率约为25%-35%,高速光模块制造毛利率高达50%;下游应用领域中,数据中心、AI与云计算领域毛利率水平较高,最高可达45%。

更多本行业研究分析详见前瞻产业研究院《全球及中国光模块行业发展前景与投资战略规划分析报告》